某企业1996年度应纳企业所得税嵝20万元,因计算错误实际缴纳23万元。1998年度应纳企业所得税额 为30万元,实际缴纳了28万元。2000年1月该企业委托某税务师事务所代理上述纳税事项,应向主管税务机关提出( )。A.申请退还1996年度多缴税款B.申请退还1996年度多缴税款,补缴1998年度少缴税款C.申请1996年度多缴税款与1998年度少缴税款互抵计算D.申请补缴1998年度少缴税款

题目

某企业1996年度应纳企业所得税嵝20万元,因计算错误实际缴纳23万元。1998年度应纳企业所得税额 为30万元,实际缴纳了28万元。2000年1月该企业委托某税务师事务所代理上述纳税事项,应向主管税务机关提出( )。

A.申请退还1996年度多缴税款

B.申请退还1996年度多缴税款,补缴1998年度少缴税款

C.申请1996年度多缴税款与1998年度少缴税款互抵计算

D.申请补缴1998年度少缴税款

相似考题

更多“某企业1996年度应纳企业所得税嵝20万元,因计算错误实际缴纳23万元。1998年度应纳企业所 ”相关问题

-

第1题:

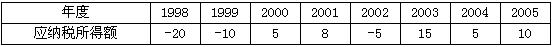

某生产企业1998~2005年的应纳税所得额如下表:

该生产企业2005年度应缴纳企业所得税( )万元。

A.44

B.2.16

C.2.64

D.3.3

正确答案:B

-

第2题:

某境内公司适用的企业所得税税率为25%,2014年度取得境内应纳税所得额160万元,境外分公司应纳税所得额50万元,在境外已缴纳企业所得税10万元。2014年度该公司汇总纳税时实际在我国应缴纳企业所得税是( )万元。A.42.5

B.45.5

C.40

D.52.5答案:A解析:境外缴纳所得税的抵免限额=50×25%=12.5(万元),应在我国补缴企业所得税=12.5-10=2.5(万元)

汇总纳税时实际应缴纳企业所得税=160×25%+2.5=42.5(万元) -

第3题:

20、某高新技术企业2020年度取得境内应纳税所得额2000万元,境外应纳税所得额折合人民币500万元,在境外已缴纳企业所得税折合人民币70万元。该企业汇总纳税时实际应缴纳企业所得税()万元。

A.375

B.325

C.355

D.305

C -

第4题:

某境内公司适用的企业所得税税率为25%,2019年度取得境内应纳税所得额160万元,境外分公司应纳税所得额50万元,在境外已缴纳企业所得税10万元。2019年度该公司汇总纳税时实际在我国应缴纳企业所得税( )万元。A.40

B.42.5

C.45

D.47.5答案:B解析:境外缴纳所得税的抵免限额=50×25%=12.5(万元),应补缴企业所得税=12.5-10=2.5(万元)

汇总纳税时实际应缴纳企业所得税=160×25%+2.5=42.5(万元)。 -

第5题:

某居民企业2019年度境内应纳税所得额为100万元,适用25%的企业所得税税率。该企业当年从境外A国子公司分回税后收益20万元(A国适用的企业所得税税率为20%)。则该企业2019年度在境内实际缴纳的企业所得税为()万元。

A.25

B.26.25

C.30

D.31.5

B.50