甲公司为居民企业,2017年度有关财务收支情况如下: (1)销售商品收入5000万元,出售一台设备收入20万元,转让一宗土地使用权收入300万元,从其直接投资的未上市居民企业分回股息收益80万元。 (2)税收滞纳金5万元,赞助支出30万元,被没收财物的损失10万元,环保罚款50万元。 (3)其他可在企业所得税前扣除的成本、费用、税金合计3500万元。 已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。下列关于甲公司企业所得税征收管理的表述中,正确的是()。A、甲公司应当自2017年年度

题目

甲公司为居民企业,2017年度有关财务收支情况如下: (1)销售商品收入5000万元,出售一台设备收入20万元,转让一宗土地使用权收入300万元,从其直接投资的未上市居民企业分回股息收益80万元。 (2)税收滞纳金5万元,赞助支出30万元,被没收财物的损失10万元,环保罚款50万元。 (3)其他可在企业所得税前扣除的成本、费用、税金合计3500万元。 已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。下列关于甲公司企业所得税征收管理的表述中,正确的是()。

- A、甲公司应当自2017年年度终了之日起5个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴

- B、甲公司企业所得税的纳税地点为A市

- C、甲公司应当于每月终了之日起15日内,向税务机关预缴企业所得税

- D、甲公司2017纳税年度自2017年1月1日起至2017年12月31日止

相似考题

更多“甲公司为居民企业,2017年度有关财务收支情况如下: (1)销”相关问题

-

第1题:

(2018年)甲公司为符合条件的小型微利企业,经主管税务机关核定,2015年度亏损8万元,2016年度亏损3万元,2017年度盈利16万元,无其他需要纳税调整的事项。甲公司2017年度应缴纳的企业所得税税额为( )万元。A.1

B.0.25

C.0.2

D.3.2答案:B解析:应纳税所得额=收入总额-免税收入-不征税收入-各项扣除-允许弥补的以前年度亏损=16-8-3=5(万元),因甲公司为小微企业,享受减半优惠政策,并按20%税率交所得税,应交所得税额=5×50%×25%=0.25(万元)。@## -

第2题:

(2016年)甲公司为居民企业, 2014年度有关财务收支情况如下:

( 1)销售商品收入 5000万元,出售一台设备收入 20万元,转让一宗土地使用权收入 300万元,从其直接投资的未上市居民企业分回股息收益 80万元。

( 2)税收滞纳金 5万元,赞助支出 30万元,被没收财物的损失 10万元,环保罚款 50万元。

( 3)其他可在企业所得税前扣除的成本、费用、税金合计 3500万元。

已知:甲公司 2012年在境内 A市登记注册成立,企业所得税实行按月预缴。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

4. 下列关于甲公司企业所得税征收管理的表述中,正确的是( )。A.甲公司2014纳税年度自2014年1月1日起至2014年12月31日止

B.甲公司应当于每月终了之日起15日内,向税务机关预缴企业所得税

C.甲公司应当自2014年度终了之日起5个月内,向税务机关报送年度企业所得税纳税申报

表,并汇算清缴

D.甲公司企业所得税的纳税地点为A市答案:A,B,C,D解析: -

第3题:

(2018年)甲居民企业2013年设立,2013-2017年未弥补亏损前的所得情况如下:

假设无其他纳税调整项目,甲居民企业2017年度企业所得税应纳税所得额为( )。A.200万元

B.160万元

C.210万元

D.260万元答案:B解析:2013年20万元的亏损2014年弥补。2015年的亏损,2016年弥补180万元,2017年弥补40万元。 -

第4题:

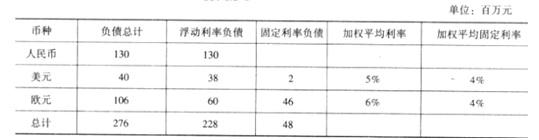

甲公司为国内上市公司,是一家玩具制造商。甲公司总部设在北京,在欧洲拥有众多子公司(占其子公司总数的 80%)。甲公司 2017 年度财务报表附注中列示的有关负债明细情况如下:

要求:评价甲公司市场风险的主要来源(假设不存在可用于对负债套期保值的抵销资产)。答案:解析:甲公司市场风险的主要来源:

①利率风险。由于甲公司存在浮动汇率的负债,因此利率的变化会产生市场风险。

②汇率风险。如果没有对应币种的外币资产以对冲外币负债,又没有进行套期保值的话,那么外币负债的敞口将形成外汇风险。 -

第5题:

甲公司(居民企业)为国家重点扶持的高新技术企业,2017年度有关财务收支情况如下: (1)销售商品收入5000万元,出售一台设备收入20万元,转让一宗土地使用权收入300万元,从其直接投资的未上市居民企业分回股息收益80万元; (2)税收滞纳金5万元,赞助支出30万元,被没收财物的损失10万元,环保罚款50万元; (3)其他可在企业所得税前扣除的成本、费用、税金合计3500万元; (4)全年累计预缴企业所得税税款250万元。 甲公司财务人员在汇算清缴企业所得税时计算如下: (1)全年应纳税所得额=5000+20+300+80-5-30-10-50-3500=1805(万元); (2)全年应纳企业所得税额=1805×25%=451.25(万元); (3)当年应补缴企业所得税=451.25-250=201.25(万元)。计算甲公司2017年度汇算清缴企业所得税时应补缴或退回的税款。

正确答案: 甲公司2017年度企业所得税应纳税所得额=5000+20+300-3500=1820(万元);

甲公司2017年度企业所得税应纳税额=1820×15%=273(万元);

甲公司2017年度汇算清缴企业所得税时应补缴的税款=273-250=23(万元)。 -

第6题:

甲公司为居民企业,2017年度有关财务收支情况如下: (1)销售商品收入400万元,出售一栋厂房收入200万元,国债利息收入5万元,接受捐赠收入10万元。 (2)税收滞纳金2万元,赞助支出20万元,被没收财物的损失15万元,合同违约金50万元。 (3)其他可在企业所得税前扣除的成本、费用、税金合计300万元。 已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。 甲公司在计算2017年度企业所得税应纳税所得额时,不得扣除的项目是()。

- A、税收滞纳金2万元

- B、赞助支出20万元

- C、被没收财物的损失15万元

- D、合同违约金50万元

正确答案:A,B,C -

第7题:

甲公司为居民企业,2017年度有关财务收支情况如下: (1)销售商品收入5000万元,出售一台设备收入20万元,转让一宗土地使用权收入300万元,从其直接投资的未上市居民企业分回股息收益80万元。 (2)税收滞纳金5万元,赞助支出30万元,被没收财物的损失10万元,环保罚款50万元。 (3)其他可在企业所得税前扣除的成本、费用、税金合计3500万元。 已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。 要求: 根据上述资料,不考虑其他因素,分析回答问题。甲公司在计算2017年度企业所得税应纳税所得额时,不得扣除的项目是()。

- A、环保罚款50万元

- B、赞助支出30万元

- C、税收滞纳金5万元

- D、被没收财物的损失10万元

正确答案:A,B,C,D -

第8题:

单选题甲公司是生产化妆品的居民企业,2017年甲公司直接向贫困山区捐款20万元,通过红十字会向农村义务教育捐款100万元。甲公司2017年度利润总额是1200万元。甲公司在计算2017年度应纳税所得额时准予税前扣除的金额是()万元。A20

B100

C120

D144

正确答案: C解析: 根据税法规定,公司直接对外捐赠不允许税前扣除。所以甲公司直接向贫困山区捐款20万元不允许扣除。甲公司通过公益性社会团体或者县级以上人民政府发生的捐赠不超过利润总额12%(1200×12%=144万元)的部分允许扣除,甲公司通过红十字会的捐赠100万元小于扣除限额,所以可以税前扣除的金额是100万元。 -

第9题:

问答题某企业2014年度至2017年度的年营业收入与有关情况如下。单位:万元假设企业的流动负债均为敏感性负债。若该企业2018年营业净利率为10%,利润留存率为50%,计算企业需从外部筹集的资金。正确答案: 2018年预计增加的留存收益=800×10%×50%=40(万元)则2018年从外部筹集的资金=850-40=810(万元)。解析: 暂无解析 -

第10题:

多选题甲公司2017年发生的有关交易或事项如下(不考虑增值税等相关税费):(1)因收发差错造成存货短缺15万元,扣除过失人赔偿后净损失为10万元;(2)存货盘盈8万元;(3)生产车间计提折旧15万元;(4)工程领用企业自产产品,实际成本5万元。关于上述业务对甲公司2017年度报表项目的影响,表述正确的有( )。A对2017年度利润总额的影响额为减少2万元

B对2017年度存货项目的影响额为3万元

C对2017年度存货项目的影响额为-12万元

D对2017年度资产总额的影响额为-2万元

正确答案: A,D解析:

甲公司2017年度增加利润总额=-10+8=-2(万元)(本题目不涉及负债,因此根据会计等式原理,应与资产增加额相等,这也是在考试中检查是否正确的一种方式),对2017年度存货项目的影响额=-15+8+15-5=3(万元),对2017年度资产总额的影响额=(-15+5)+8+(15-15)+(5-5)=-2(万元)。 -

第11题:

单选题甲公司为居民企业,2017年度有关财务收支情况如下: (1)销售商品收入400万元,出售一栋厂房收入200万元,国债利息收入5万元,接受捐赠收入10万元。 (2)税收滞纳金2万元,赞助支出20万元,被没收财物的损失15万元,合同违约金50万元。 (3)其他可在企业所得税前扣除的成本、费用、税金合计300万元。 已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。 甲公司2017年度企业所得税应纳税所得额是()万元。A260

B290

C295

D315

正确答案: A解析: 根据企业所得税法的规定应税收入是610(400+200+10),可以税前扣除的成本费用是350(50+300),所以甲公司的应纳税所得额是260(610-350)。 -

第12题:

单选题甲公司为居民企业,2017年度有关财务收支情况如下: (1)销售商品收入5000万元,出售一台设备收入20万元,转让一宗土地使用权收入300万元,从其直接投资的未上市居民企业分回股息收益80万元。 (2)税收滞纳金5万元,赞助支出30万元,被没收财物的损失10万元,环保罚款50万元。 (3)其他可在企业所得税前扣除的成本、费用、税金合计3500万元。 已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。 要求: 根据上述资料,不考虑其他因素,分析回答问题。甲公司2017年度企业所得税应纳税所得额是()万元。A1720

B1585

C1805

D1820

正确答案: D解析: (1)本题应采用直接法计算应纳税所得额;(2)免税投资收益80万元不计入,各项不得扣除的项目(5万元、30万元、10万元、50万元)不减除,甲公司2017年度企业所得税应纳税所得额=5000+20+300-3500=1820(万元)。 -

第13题:

我国甲公司在A国设立分公司乙,已知乙公司在A国的2017年纳税年度为2017年8月1日-2018年7月31日,那么乙公司2017年纳税年度对应我国( )纳税年度。A.2015年

B.2016年

C.2017年

D.2018年答案:D解析:企业在境外投资设立不具有独立纳税地位的分支机构,其纳税年度与我国规定不一致的,与我国纳税年度当年度相对应的境外纳税年度,应为在我国有关纳税年度中任何一日结束的境外纳税年度,所以乙公司2017年纳税年度在我国2018年度中的7月份结束,则对应我国2018年纳税年度。 -

第14题:

(2016年)甲公司为居民企业,2014年度有关财务收支情况如下:

(1)销售商品收入5000万元,出售一台设备收入20万元,转让一宗土地使用权收入300万元,从其直接投资的未上市居民企业分回股息收益80万元。

(2)税收滞纳金5万元,赞助支出30万元,被没收财物的损失10万元,环保罚款50万元。

(3)其他可在企业所得税前扣除的成本、费用、税金合计3500万元。

已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

3.甲公司2014年度企业所得税应纳税所得额是()万元。A.1720

B.1585

C.1805

D.1820答案:D解析:( 1)甲公司从其直接投资的未上市居民企业分回的股息收益 80万元属于免税收入;

( 2)税收滞纳金 5万元、赞助支出 30万元、被没收财物的损失 10万元和环保罚款 50万元均不得在税前扣除;( 3)应纳税所得额 =应税收入 -税前准予扣除的金额 -允许弥补的以前年度亏损=5000(商品销售收入) +20(出售设备收入) +300(转让土地使用权收入) -3500(准予在税前扣除的成本、费用和税金) =1820(万元)。 -

第15题:

甲公司为国内上市公司,是一家玩具制造商。甲公司总部设在北京,在欧洲拥有众多子公司(占其子公司总数的 80%)。甲公司 2017 年度财务报表附注中列示的有关负债明细情况如下:

要求:近期人民币处在贬值通道,当人民币对美元和欧元均贬值 9%时,计算甲公司因负债所面临的损失金额。答案:解析:美元负债 40 百万美元,欧元负债 106 百万欧元,预计人民币贬值 9%,外币借款本金产生的汇兑损失=40*9%+106*9%=13.14(百万元人民币)

注:如果持有负债 40 万美元,按照 1 美元=6.2 元人民币,相当于人民币负债 248 万元(40*6.2);假设人民币贬值到 1:6.9,则 40 万美元负债相当于人民币负债 276 万元(40*6.9),发生汇兑损失 28 万元人民币(276-248)。可见,在持有美元负债情况下,人民币发生贬值,将产生汇兑损失,这就是汇率风险。 -

第16题:

甲公司为居民企业,2017年度有关财务收支情况如下: (1)销售商品收入400万元,出售一栋厂房收入200万元,国债利息收入5万元,接受捐赠收入10万元。 (2)税收滞纳金2万元,赞助支出20万元,被没收财物的损失15万元,合同违约金50万元。 (3)其他可在企业所得税前扣除的成本、费用、税金合计300万元。 已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。 甲公司2017年度企业所得税应纳税所得额是()万元。

- A、260

- B、290

- C、295

- D、315

正确答案:A -

第17题:

甲公司为居民企业,2017年度有关财务收支情况如下: (1)销售商品收入5000万元,出售一台设备收入20万元,转让一宗土地使用权收入300万元,从其直接投资的未上市居民企业分回股息收益80万元。 (2)税收滞纳金5万元,赞助支出30万元,被没收财物的损失10万元,环保罚款50万元。 (3)其他可在企业所得税前扣除的成本、费用、税金合计3500万元。 已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。甲公司取得的下列收入中,属于免税收入的是()。

- A、出售设备收入20万元

- B、销售商品收入5000万元

- C、转让土地使用权收入300万元

- D、从其直接投资的未上市居民企业分回股息收益80万元

正确答案:D -

第18题:

甲公司为居民企业,2017年度有关财务收支情况如下: (1)销售商品收入5000万元,出售一台设备收入20万元,转让一宗土地使用权收入300万元,从其直接投资的未上市居民企业分回股息收益80万元。 (2)税收滞纳金5万元,赞助支出30万元,被没收财物的损失10万元,环保罚款50万元。 (3)其他可在企业所得税前扣除的成本、费用、税金合计3500万元。 已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。甲公司在计算2017年度企业所得税应纳税所得额时,不得扣除的项目是()。

- A、环保罚款50万元

- B、赞助支出30万元

- C、税收滞纳金5万元

- D、被没收财物的损失10万元

正确答案:A,B,C,D -

第19题:

甲公司为居民企业,2017年度有关财务收支情况如下: (1)销售商品收入5000万元,出售一台设备收入20万元,转让一宗土地使用权收入300万元,从其直接投资的未上市居民企业分回股息收益80万元。 (2)税收滞纳金5万元,赞助支出30万元,被没收财物的损失10万元,环保罚款50万元。 (3)其他可在企业所得税前扣除的成本、费用、税金合计3500万元。 已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。 要求: 根据上述资料,不考虑其他因素,分析回答问题。下列关于甲公司企业所得税征收管理的表述中,正确的是()。

- A、甲公司应当自2017年年度终了之日起5个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴

- B、甲公司企业所得税的纳税地点为A市

- C、甲公司应当于每月终了之日起15日内,向税务机关预缴企业所得税

- D、甲公司2017纳税年度自2017年1月1日起至2017年12月31日止

正确答案:A,B,C,D -

第20题:

多选题甲公司为居民企业,2017年度有关财务收支情况如下: (1)销售商品收入400万元,出售一栋厂房收入200万元,国债利息收入5万元,接受捐赠收入10万元。 (2)税收滞纳金2万元,赞助支出20万元,被没收财物的损失15万元,合同违约金50万元。 (3)其他可在企业所得税前扣除的成本、费用、税金合计300万元。 已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。 下列关于甲公司企业所得税征收管理的表述中,正确的是()。A甲公司应当自2017年度终了之日起5个月内,向税务机关报送年度企业所得税申报表,并汇算清缴

B甲公司企业所得税的纳税地点为A市

C甲公司应当于每月终了之日起15日内,向税务机关预缴企业所得税

D甲公司2017年的纳税年度自2017年1月1日起至2017年12月31日止

正确答案: C,D解析: 暂无解析 -

第21题:

不定项题甲公司为居民企业,2017年度有关财务收支情况如下:(1)销售商品收入5000万元,出售一台设备收入20万元,转让一宗土地使用权收入300万元,从其直接投资的未上市居民企业分回股息收益80万元。(2)税收滞纳金5万元,赞助支出30万元,被没收财物的损失10万元,环保罚款50万元。(3)其他可在企业所得税前扣除的成本、费用、税金合计3500万元。已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。甲公司2017年度企业所得税应纳税所得额是()万元。A1720

B1585

C1805

D1820

正确答案: D解析: (1)本题应采用直接法计算应纳税所得额;(2)免税投资收益80万元不计入,各项不得扣除的项目(5万元、30万元、10万元、50万元)不减除,甲公司2017年度企业所得税应纳税所得额=5000+20+300-3500=1820(万元)。 -

第22题:

不定项题甲公司为居民企业,2017年度有关财务收支情况如下: (1)销售商品收入5000万元,出售一台设备收入20万元,转让一宗土地使用权收入300万元,从其直接投资的未上市居民企业分回股息收益80万元。 (2)税收滞纳金5万元,赞助支出30万元,被没收财物的损失10万元,环保罚款50万元。 (3)其他可在企业所得税前扣除的成本、费用、税金合计3500万元。 已知:甲公司2012年在境内A市登记注册成立,企业所得税实行按月预缴。下列关于甲公司企业所得税征收管理的表述中,正确的是()。A甲公司应当自2017年年度终了之日起5个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴

B甲公司企业所得税的纳税地点为A市

C甲公司应当于每月终了之日起15日内,向税务机关预缴企业所得税

D甲公司2017纳税年度自2017年1月1日起至2017年12月31日止

正确答案: D解析: (1)选项AD://企业所得税按年计征,分月或者分季预缴,年终汇算清缴(年度终了之日起5个月内),多退少补。纳税年度自公历1月1日起至12月31日止。(2)选项B:除税收法律、行政法规另有规定外,居民企业以“企业登记注册地”为纳税地点;但登记注册地在境外的,以实际管理机梅所在地为纳税地点。(3)选项C://企业应当自月份终了之日起15日内,向税务机关报送预缴企业所得税纳税申报表,预缴税款。 -

第23题:

问答题甲公司(居民企业)为国家重点扶持的高新技术企业,2017年度有关财务收支情况如下:(1)销售商品收入5000万元,出售一台设备收入20万元,转让一宗土地使用权收入300万元,从其直接投资的未上市居民企业分回股息收益80万元;(2)税收滞纳金5万元,赞助支出30万元,被没收财物的损失10万元,环保罚款50万元;(3)其他可在企业所得税前扣除的成本、费用、税金合计3500万元;(4)全年累计预缴企业所得税税款250万元。甲公司财务人员在汇算清缴企业所得税时计算如下:(1)全年应纳税所得额=5000+20+300+80-5-30-10-50-3500=1805(万元);(2)全年应纳企业所得税额=1805×25%=451.25(万元);(3)当年应补缴企业所得税=451.25-250=201.25(万元)。计算甲公司2017年度汇算清缴企业所得税时应补缴或退回的税款。正确答案: 甲公司2017年度企业所得税应纳税所得额=5000+20+300-3500=1820(万元);甲公司2017年度企业所得税应纳税额=1820×15%=273(万元);甲公司2017年度汇算清缴企业所得税时应补缴的税款=273-250=23(万元)。解析: 暂无解析 -

第24题:

问答题某企业2014年度至2017年度的年营业收入与有关情况如下。单位:万元假设企业的流动负债均为敏感性负债。计算2018年比2017年增加的资金数量。正确答案: 2017年企业资金需要总量=1600+2500+4100+6500-1230=13470(万元)或代入模型Y=7520+8.5×700=13470(万元)需增加的资金数量=14320-13470=850(万元)解析: 暂无解析