中国公民张先生是某公司股东,同时也是一位作家。2014年5月取得的部分收入如下: (1)出版某小说,取得稿酬收入3500元。 (2)受邀为某企业培训班讲课两天,取得讲课费3万元。 (3)因有一张购物发票中奖得1000元奖金。 要求:根据上述资料,按序号回答下列问题。 (1)计算出版小说收入应缴纳的个人所得税。 (2)计算讲课费收入应缴纳的个人所得税。 (3)计算发票中奖收入应缴纳的个人所得税。

题目

中国公民张先生是某公司股东,同时也是一位作家。2014年5月取得的部分收入如下: (1)出版某小说,取得稿酬收入3500元。 (2)受邀为某企业培训班讲课两天,取得讲课费3万元。 (3)因有一张购物发票中奖得1000元奖金。 要求:根据上述资料,按序号回答下列问题。 (1)计算出版小说收入应缴纳的个人所得税。 (2)计算讲课费收入应缴纳的个人所得税。 (3)计算发票中奖收入应缴纳的个人所得税。

相似考题

更多“中国公民张先生是某公司股东,同时也是一位作家。2014年5月取得的部分收入如下: (1)出版某小说,取得稿酬收入3500元。 (2)受邀为某企业培训班讲课两天,取得讲课费3万元。 (3)因有一张购物发票中奖得1000元奖金。 要求:根据上述资料,按序号回答下列问题。 (1)计算出版小说收入应缴纳的个人所得税。 (2)计算讲课费收入应缴纳的个人所得税。 (3)计算发票中奖收入应缴纳的个人所得税。”相关问题

-

第1题:

作家李先生从2010年3月1日起在某报刊连载一小说,每期取得报社支付的收入300元,共连载110期(其中3月份30期)。9月份将连载的小说结集出版,取得稿酬48600元。下列各项关于李先生取得上述收入缴纳个人所得税的表述中,正确的是( )

A.小说连载每期取得的收入应由报社按劳务报酬所得代扣代缴个人所得税60元

B.小说连载取得收入应合并为一次,取报社按稿酬所得代扣代缴个人所得税3696元

C.3月份取得的小说连载收入应由报社按稿酬所得于当月代扣代缴个人所得税1800元

D.出版小说取得的稿酬缴纳个人所得税时允许其抵扣其中报刊连载时已缴纳的个人所得税。

正确答案:B

【解析】小说连载取得收入应合并为一次,由报社按稿酬所得代扣代缴个人所得税=300×110×(1-20%)×20%×(1-30%)=3696(元)。

-

第2题:

中国公民孙某系自由职业者,2001年收入情况如下:

(1)出版中篇小说一部,取得稿酬50000元,后因小说加印和报刊连载,分别取得出版社稿酬10000元和报社稿酬3800元。

(2)受托对一电影剧本进行审核,取得审稿收入15000元。

(3)临时担任会议翻译,取得收入3000元。

(4)在A国讲学取得收入30000元,在B国从事书画展卖取得收入70000元,已分别按收入来源国税法规定缴纳了个人所得税5000元和18000元。

要求:

计算孙某2001年应缴纳的个人所得税。

正确答案:

(1)稿酬所得应纳税额:

出版所得应纳税额=(50000+10000)×(1-20%)×20%×(1-30%)

=6720元

连载所得应纳税额=(3800-800)×20%×(1-30%)=420元

(2)境内劳务报酬所得应纳税款:

应纳税额=15000×(1-20%)×20%+(3000-800)×20%=2840元

(3)境外劳务报酬所得应纳税款:

来自A国所得:应纳税额=30000×(1-20%)×30%-2000=5200元

其境外所得在境外实际已纳个人所得税5000元,应补缴个人所得税税额

=5200-5000=200元

来自B国所得:

应纳税额=70000×(1-20%)×40%-7000=15400元

(4) 2001年孙某向我国交纳个人所得税合计:

6720+420+2840+200=10180元 -

第3题:

共用题干

王教授系中国公民,现在国内某大学任职,2013年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2013年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。

要求:根据上述资料,回答下列各题。关于王教授取得的稿酬和讲课报酬,应缴纳的个人所得税,下列说法中正确的是()。

A、稿酬所得应缴纳个人所得税2128元

B、讲课报酬应缴纳个人所得税780元

C、稿酬所得应缴纳个人所得税3040元

D、讲课报酬应缴纳个人所得税620元答案:A,D解析:本题考核个人所得税的征税项目。

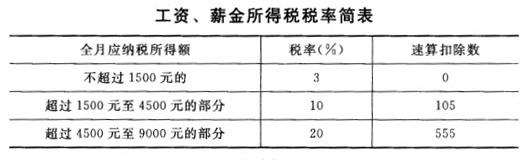

本题考核个人所得税的计算。王教授12月取得的工资和奖金收入应缴纳的个人所得税额为(3400+3000-3500)*10%-105=185(元),应缴纳的个人所得税是由所在单位代扣代缴。

本题考核个人所得税的征收管理。代扣代缴的范围包括:工资、薪金所得;对企事业单位的经营、承租经营所得;劳务报酬所得;稿酬所得、特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得等。

本题考核个人所得税的计算。稿酬所得应缴纳个人所得税=19000*(1-20%)*20%*(1-30%)=2128(元);讲课报酬应缴纳个人所得税=(3900-800)*20%=620(元)。

本题考核个人所得税的缴纳。 -

第4题:

计算题:中国公民李某为一文工团演员,假定某年度1-12月收入情况如下: (1)每月取得工薪收入6800元,12月取得年终奖金24000元; (2)每月参加赴郊县乡村文艺演出一次,每一次收入3000元,每次均通过当地教育局向农村义务教育捐款2000元; (3)取得投资分红收入10000元; (4)当年在证券交易所买卖股票净所得200000元; (5)取得银行存款利息收入3000元; (6)在国内某学校讲学一次,取得收入5000元; (7)出版自传作品一部,取得稿酬160000元。 要求:按下列顺序回答问题: (1)计算本年的工资和奖金收入应缴纳的个人所得税总和; (2)计算本年赴郊县乡村文艺演出收入应缴纳的个人所得税总和; (3)计算投资分红应缴纳的个人所得税; (4)计算股票买卖收入应缴纳的个人所得税; (5)计算银行存款利息收入应缴纳的个人所得税; (6)计算讲学收入缴纳的个人所得税; (7)计算出版自传作品收入应缴纳的个人所得税。

正确答案: (1)工薪收入应缴纳个人所得税[(6800-2000)×15%-125]×12+24000×10%-25=7140+2375=9515元。

(2)演出收入应缴纳个人所得税=(3000-800-2000)×20%×12=480元。

(3)投资分红收入应缴纳个人所得税=10000×20%=2000元。

(4)证券交易所买卖股票净所得暂不征税。

(5)利息应缴个人所得税=3000×5%=150元。

(6)讲学应缴个人所得税=5000×(1-20%)×20%=800元。

(7)稿酬应缴个人所得税=160000×(1-20%)×20%×(1-30%)=17920元。 -

第5题:

中国公民张某为某大学教授,某年1-6月除了从大学取得工资、薪金收入外,还取得以下几项收入: (1)2月10日,受邀到境内某企业做演讲,主办方支付报酬5000元。 (2)3月份,发表两篇论文,分别取得稿酬3200元和4500元。 (3)4月份,将自己某著作的外文翻译出版权转让给境外某出版社,取得收入折合人民币62000元,已向该境外出版社所在国缴纳个人所得税税款折合人民币5600元。 (4) 6月6日,因购物取得一张发票,中奖1000元;6月8日又因购物取得发票,中奖200元。 根据上述资料,请计算: 张某2月10日演讲取得的报酬应缴纳的个人所得税。

正确答案:5000*(1-20%)*20%=800(元) -

第6题:

中国公民张某任职于境内甲企业,2014年取得收入如下: (1)每月工资8500元。 (2)8月因持有财政部发行的债券,取得利息所得10000元。 (3)10月因购物取得单张有奖发票奖金所得20000元。 要求:根据上述资料,按照下列顺序计算回答问题。 (1)计算张某2月份应缴纳的个人所得税。 (2)计算张某取得的利息所得应缴纳的个人所得税。 (3)计算张某中奖收入应缴纳的个人所得税。

正确答案: (1)张某2月份应缴纳的个人所得税=(8500-3500)×20%-555=445(元)。

(2)国债利息收入免征个人所得税。张某取得的利息所得应缴纳的个人所得税为0。

(3)张某中奖收入应缴纳的个人所得税=20000×20%=4000(元)。 -

第7题:

问答题中国公民张先生是某民营非上市公司的个人大股东,同时也是一位作家。2011年5月取得的部分实物或现金收入如下: (1)公司为其购买了一辆轿车并将车辆所有权办到其名下,该车购买价为35万元。经当地主管税务机关核定,公司在代扣个人所得税税款时允许税前减除的数额为7万元。 (2)将本人一部长篇小说手稿的著作权拍卖取得收入5万元,同时拍卖一幅名人书法作品取得收入35万元。经税务机关确认,所拍卖的书法作品原值及相关费用为20万元。 (3)受邀为某企业家培训班讲课两天,取得讲课费3万元。 (4)当月转让上月购入的境内某上市公司股票,扣除印花税和交易手续费等,净盈利5320.56元。同时因持有该上市公司的股票取得公司分配的2010年度红利2000元。 (5)因有一张购物发票中奖获得1000元奖金。要求:根据上述资料,按序号回答下列问题,如有计算,每问需计算出合计数。 (1)计算公司为张先生购买轿车应代扣代缴的个人所得税。 (2)计算长篇小说手稿著作权拍卖收入应缴纳的个人所得税。 (3)计算书法作品拍卖所得应缴纳的个人所得税。 (4)计算讲课费收入应缴纳的个人所得税。 (5)计算销售股票净盈利和取得的股票红利共应缴纳的个人所得税。 (6)计算发票中奖收入应缴纳的个人所得税。正确答案:

(1)公司为张先生购买轿车应代扣代缴的个人所得税=(350000-70000)×20%=56000(元)

(2)长篇小说手稿著作权拍卖收入应缴纳的个人所得税=50000×(1-20%)×20%=8000(元)

(3)书法作品拍卖所得应缴纳的个人所得税=(350000-200000)×20%=30000(元)

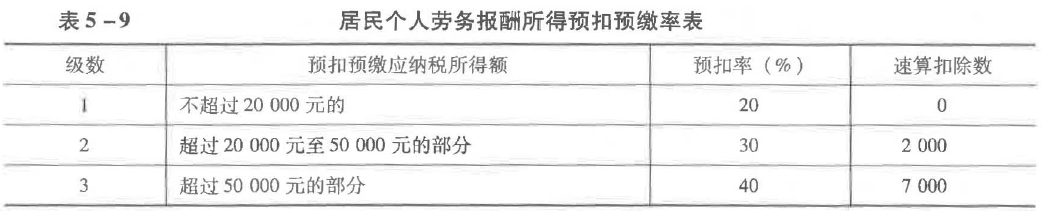

(4)讲课费收入应缴纳的个人所得税=30000×(1-20%)×30%-2000=5200(元)

(5)销售股票净盈利应缴纳的个人所得税为0。取得的股票红利应缴纳的个人所得税=2000×20%×50%=200(元)

【提示】2013年1月1日以后,个人从公开发行和转让市场取得的上市公司股票,持股期限在1个月以内(含1个月)的,其股息红利所得全额计入应纳税所得额;持股期限在1个月以上至1年(含1年)的,暂减按50%计入应纳税所得额;持股期限超过1年的,暂减按25%计入应纳税所得额。

销售股票净盈利和取得的股票红利共应缴纳个人所得税200元。

(6)发票中奖收入应缴纳的个人所得税=1000×20%=200(元)。解析: 暂无解析 -

第8题:

问答题中国公民张某为某大学教授,某年1-6月除了从大学取得工资、薪金收入外,还取得以下几项收入: (1)2月10日,受邀到境内某企业做演讲,主办方支付报酬5000元。 (2)3月份,发表两篇论文,分别取得稿酬3200元和4500元。 (3)4月份,将自己某著作的外文翻译出版权转让给境外某出版社,取得收入折合人民币62000元,已向该境外出版社所在国缴纳个人所得税税款折合人民币5600元。 (4) 6月6日,因购物取得一张发票,中奖1000元;6月8日又因购物取得发票,中奖200元。 根据上述资料,请计算: 张某3月份发表的两篇论文取得的稿酬应缴纳的个人所得税。正确答案: 【(3200-800)+4500*(1-20%)】*20%*(1-30%)=840(元)解析: 暂无解析 -

第9题:

问答题计算题: 中国公民张某为某大学教授,2009年1-6月除了从所在大学取得工资薪金收入外,还取得以下几项收入: (1)2月10日受邀到境内某企业作演讲,主办方支付报酬5000元。 (2)3月份有两篇论文在相关专业期刊上发表,分别取得稿酬3200元和4500元。 (3)4月份,将自己某著作的外文翻译出版权转让给境外某出版社,取得收入折合人民币62000元,已向该境外出版社所在国缴纳个人所得税税款折合人民币5600元。 (4)6月6日因购物取得一张发票,中奖1000元;6月8日又因购物取得发票,中奖200元。 要求: 根据上述资料,按下列序号计算回答问题,每问需计算出合计数。 (1)张某2月10日演讲取得的报酬应缴纳的个人所得税。 (2)张某3月份发表的两篇论文取得的稿酬应缴纳的个人所得税。 (3)张某4月份转让著作外文翻译出版权取得收入应缴纳的个人所得税。 (4)张某6月份因发票中奖所得应缴纳的个人所得税。正确答案: (1)演讲应缴纳个人所得税=5000×(1-20%)×20%=800(元)

(2)发表论文应缴纳个人所得税=(3200-800)×20%×70%+4500×(1-20%)×20%×70%=840(元)

(3)出版权应缴纳个人所得税=62000×(1-20%)×20%-5600=4320(元)

(4)发票中奖应缴纳个人所得税=1000×20%=200(元)解析: 暂无解析 -

第10题:

问答题计算题: 中国公民张先生是某民营非上市公司的个人大股东,同时也是一位作家。2011年5月取得的部分实物或现金收入如下: (1)公司为其购买了一辆轿车并将车辆所有权办到其名下,该车购买价为35万元。经当地主管税务机关核定,公司在代扣个人所得税税款时允许税前减除的数额为7万元。 (2)将本人一部长篇小说手稿的著作权拍卖取得收入5万元,同时拍卖一幅名人二书法作品取得收入35万元。经税务机关确认,所拍卖的书法作品原值及相关费用为20万元。 (3)受邀为某企业家培训班讲课两天,取得讲课费3万元。 (4)当月转让上月购入的境内某上市公司股票,扣除印花税和交易手续费等,净盈利5320.56元。同时因持有该上市公司的股票取得公司分配的2010年度红利2000元。 (5)因有一张购物发票中奖获得l000元奖金。 要求: 根据上述资料,按序号回答下列问题,如有计算,每问需计算出合计数。(1)计算公司为张先生购买轿车应代扣代缴的个人所得税。 (2)计算长篇小说手稿著作权拍卖收入应缴纳的个人所得税。 (3)计算书法作品拍卖所得应缴纳的个人所得税。 (4)计算讲课费收入应缴纳的个人所得税。 (5)计算销售股票净盈利和取得的股票红利共应缴纳的个人所得税。 (6)计算发票中奖收入应缴纳的个人所得税。正确答案: (1)公司为张先生购买轿车应代扣代缴的个人所得税=(35000-70000)×20%=56000(元)

(2)长篇小说手稿著作权拍卖收入应缴纳的个人所得税=50000×(1-20%)×20%=8000(元)

(3)书法作品拍卖所得应缴纳的个人所得税=(350000-200000)×20%=30000(元)

(4)讲课费收入应缴纳的个人所得税=30000×(1-20%)×30%-2000=5200(元)(5)个人销售股票净盈利应缴纳的个人所得税为0。

取得的股票红利应缴纳的个人所得税=2000×20%×50%=200(元)

销售股票净盈利和取得的股票红利共应缴纳的个人所得税=200(元)。

(6)发票中奖收入应缴纳的个人所得税=1000×20%=200(元)。解析: 暂无解析 -

第11题:

问答题中国公民张先生是某民营非上市公司的个人大股东,同时也是一位作家。2011年5月取得的部分实物或现金收入如下: (1)公司为其购买了一辆轿车并将车辆所有权办到其名下,该车购买价为35万元。经当地主管税务机关核定,公司在代扣个人所得税税款时允许税前减除的数额为7万元。 (2)将本人一部长篇小说手稿的著作权拍卖取得收入5万元,同时拍卖一幅名人书法作品取得收入35万元。经税务机关确认,所拍卖的书法作品原值及相关费用为20万元。 (3)受邀为某企业家培训班讲课两天,取得讲课费3万元。 (4)当月转让上月购入的境内某上市公司股票,扣除印花税和交易手续费等,净盈利5320.56元。同时因持有该上市公司的股票取得公司分配的2010年度红利2000元。 (5)因有一张购物发票中奖得1000元奖金。 要求:根据上述资料,按序号回答下列问题,如有计算,每问需计算出合计数。 (1)计算公司为张先生购买轿车应代扣代缴的个人所得税。 (2)计算长篇小说手稿若作权拍卖收入应缴纳的个人所得税。 (3)计算书法作品拍卖所得应缴纳的个人所得税。 (4)计算讲课费收入应缴纳的个人所得税。 (5)计算销售股票净盈利和取得的股票红利共应缴纳的个人所得税。 (6)计算发票中奖收入应缴纳的个人所得税。正确答案:

(1)应代扣代缴的个人所得税=(350000-70000)×20%=56000(元)

(2)著作权拍卖收入应缴纳的个人所得税=50000×(1-20%)×20%=8000(元)

(3)书法作品拍卖所得应缴纳的个人所得税=(350000-200000)×20%=30000(元)

(4)讲课费收入应缴纳的个人所得税=30000×(1-20%)×30%-2000=5200(元)

(5)销售股票净盈利和取得的股票红利共应缴纳的个人所得税=2000×50%×20%=200(元)

(6)发票中奖收入应缴纳的个人所得税=1000×20%=200(元)解析: 暂无解析 -

第12题:

问答题中国公民张某为某大学教授,某年1-6月除了从大学取得工资、薪金收入外,还取得以下几项收入: (1)2月10日,受邀到境内某企业做演讲,主办方支付报酬5000元。 (2)3月份,发表两篇论文,分别取得稿酬3200元和4500元。 (3)4月份,将自己某著作的外文翻译出版权转让给境外某出版社,取得收入折合人民币62000元,已向该境外出版社所在国缴纳个人所得税税款折合人民币5600元。 (4) 6月6日,因购物取得一张发票,中奖1000元;6月8日又因购物取得发票,中奖200元。 根据上述资料,请计算: 张某4月份转让著作外文翻译出版社权取得收入应缴纳的个人所得税。正确答案: 62000*(1-20%)*20%-5600=4320(元)解析: 暂无解析 -

第13题:

中国公民张先生是某民营非上市公司的个人大股东,同时也是一位作家。2011年5月取得的部分实物或现金收入如下:

(1)公司为其购买了一辆轿车并将车辆所有权办到其名下,该车购买价为35万元。经当地主管税务机关核定,公司在代扣个人所得税税款时允许税前减除的数额为7万元。

(2)将本人一部长篇小说手稿的著作权拍卖取得收入5万元,同时拍卖一幅名人二书法作品取得收入35万元。经税务机关确认,所拍卖的书法作品原值及相关费用为20万元。

(3)受邀为某企业家培训班讲课两天,取得讲课费3万元。

(4)当月转让上月购入的境内某上市公司股票,扣除印花税和交易手续费等,净盈利5 320.56元。同时因持有该上市公司的股票取得公司分配的2010年度红利2 000元。

(5)因有一张购物发票中奖获得l 000元奖金。

要求:根据上述资料,按序号回答下列问题,如有计算,每问需计算出合计数。

(1)计算公司为张先生购买轿车应代扣代缴的个人所得税。

(2)计算长篇小说手稿著作权拍卖收入应缴纳的个人所得税。

(3)计算书法作品拍卖所得应缴纳的个人所得税。

(4)计算讲课费收入应缴纳的个人所得税。

(5)计算销售股票净盈利和取得的股票红利共应缴纳的个人所得税。

(6)计算发票中奖收入应缴纳的个人所得税。

正确答案:

【答案及解析】

(1)公司为张先生购买轿车应代扣代缴的个人所得税=(35000-70000)×20%=56000(元)

(2)长篇小说手稿著作权拍卖收入应缴纳的个人所得税=50000×(1-20%)×20%=8000(元)

(3)书法作品拍卖所得应缴纳的个人所得税=(350000-200000)×20%=30000(元)

(4)讲课费收入应缴纳的个人所得税=30000×(1-20%)×30%-2000=5200(元)

(5)个人销售股票净盈利应缴纳的个人所得税为0。

取得的股票红利应缴纳的个人所得税=2000×20%×50%=200(元)

销售股票净盈利和取得的股票红利共应缴纳的个人所得税=200(元)。

(6)发票中奖收入应缴纳的个人所得税=1000×20%=200(元)。 -

第14题:

张某是一公司职员(中国公民),2007年1~12月收入情况如下:

(1)每月取得工资收入3000元;

(2)1月份取得上年一次性奖金48000元(上年每月工资2600元);

(3)4月份取得从上市公司分配的股息、红利所得20000元;

提示:从上市公司取得的股息、红利,减按50%计人应纳税所得额

(4)9月份在某专业刊物上发表一篇论文取得稿酬5000元;

(5)1 0月份取得特许权使用费收入50000元。

根据上述资料,按下列序号计算有关纳税事项,每问需计算出合计数。

1.计算1~12月工资应缴纳的个人所得税。

2.计算奖金应缴纳的个人所得税。

3.计算股息、红利应缴纳的个人所得税。

4.计算稿酬应缴纳的个人所得税。

5.计算特许权使用费收入应缴纳的个人所得税。

答案:解析:

1.答:1~12月工资应缴纳的个人所得税=[(3000 - 1600)*10%-25]*12 =1380(元)(4分)

2.答:奖金适用税率= 48000/12=4000(元),适用税率是15%,速算扣除数是1 1 25元。(4分)奖金应缴纳的个人所得税=48000/15% - 125= 7075(元)提示:上年月工资超过1 600元,奖金单独计算应纳个人所得额

3.答:股息、红利应缴纳的个人所得税= 20000*50%*20%=2000(元)(4分)提示:从上市公司取得的股息、红利,减按50%计入应纳税所得额。

4.答:稿酬应缴纳的个人所得税=5000*(1-20%)*20%*(1-30%)=560(元)(4分)

5.答:特许权使用费收入应缴纳的个人所得税=50000*(1-20%)*20%=8000(元)

-

第15题:

中国公民张先生是某民营非上市公司的员工,同时是一位作家。2019年取得的实物或现金收入如下:

(1)李某每月工资为18000元;每月缴纳“三险一金”共计3500元;李某每月均购买具有“税优识别码”的商业健康险,月支出200元。

(2)3月将本人一部长篇小说手稿的著作权拍卖取得收入5万元,同时拍卖一幅名人书法作品取得收入35万元。经税务机关确认,所拍卖的书法作品原值及相关费用为20万元。

(3)5月受邀为某企业家培训班讲课两天,取得讲课费3万元。

(4)8月转让上月购入的境内某上市公司股票,扣除印花税和交易手续费等,净盈利金额5320.56元。

要求:根据上述资料,假设无其他收入及扣除项目,按序号回答下列问题。如有计算,每问需计算出合计数。

(1)计算长篇小说手稿著作权拍卖收入应预扣预缴的个人所得税。

(2)计算书法作品拍卖所得应缴纳的个人所得税。

(3)计算讲课费收入应预扣预缴的个人所得税。

(4)计算销售股票净盈利应缴纳的个人所得税。

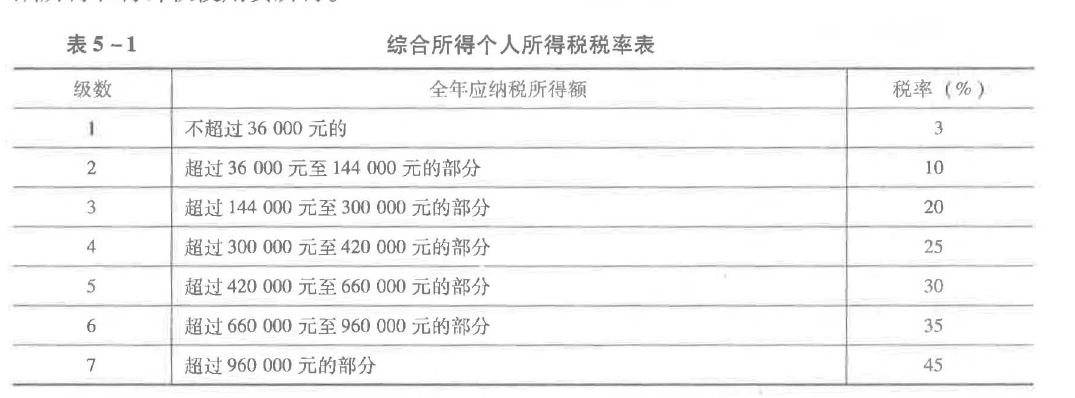

(5)计算张先生2019年综合所得的应纳税所得额。

答案:解析:(1)著作权拍卖收入应预扣预缴的个人所得税=50 000×(1-20%)×20%=8 000(元)

答案:解析:(1)著作权拍卖收入应预扣预缴的个人所得税=50 000×(1-20%)×20%=8 000(元)

(2)书法作品拍卖所得应缴纳的个人所得税=(350 000-200 000)×20%=30 000(元)

(3)讲课费收入应预扣预缴的个人所得税=30 000×(1-20%)×30%-2 000=5 200(元)

(4)个人转让境内上市公司股票,暂不征收个人所得税。

销售股票净盈利应缴纳的个人所得税=0。

(5)综合所得收入额=18 000×12+50 000×(1-20%)+30 000×(1-20%)=280 000(元)

专项扣除=3 500×12=42 000(元)

其他扣除(商业健康险)=200×12=2400(元)

综合所得的应纳税所得额=280 000-60 000-42 000-2 400=175 600(元) -

第16题:

中国公民张某为某大学教授,某年1-6月除了从大学取得工资、薪金收入外,还取得以下几项收入: (1)2月10日,受邀到境内某企业做演讲,主办方支付报酬5000元。 (2)3月份,发表两篇论文,分别取得稿酬3200元和4500元。 (3)4月份,将自己某著作的外文翻译出版权转让给境外某出版社,取得收入折合人民币62000元,已向该境外出版社所在国缴纳个人所得税税款折合人民币5600元。 (4) 6月6日,因购物取得一张发票,中奖1000元;6月8日又因购物取得发票,中奖200元。 根据上述资料,请计算: 张某4月份转让著作外文翻译出版社权取得收入应缴纳的个人所得税。

正确答案:62000*(1-20%)*20%-5600=4320(元) -

第17题:

作家冯某从2017年3月1日起在某报刊连载一小说,每期取得报社支付的收入300元,共连载110期(其中3月份30期)。9月份将连载的小说结集出版,取得稿酬48600元。下列各项关于冯某取得上述收入缴纳个人所得税的表述中,正确的是()。

- A、小说连载每期取得的收入应由报社按劳务报酬所得代扣代缴个人所得税60元

- B、小说连载取得收入应合并为一次,由报社按稿酬所得代扣代缴个人所得税3696元

- C、3月份取得的小说连载收入应由报社按稿酬所得于当月代扣代缴个人所得税1800元

- D、出版小说取得的稿酬缴纳个人所得税时允许抵扣其中报刊连载时已缴纳的个人所得税

正确答案:B -

第18题:

不定项题中国公民孙某2013年的收入如下:(1)出版长篇小说一部,从出版社取得稿酬50000元;因该小说再版,从出版社又取得稿酬3000元;因该小说在某晚报连载3个月,从报社分别取得稿酬1000元、1200元和1600元。(2)受托对一电影剧本进行审核,取得审稿收入15000元。(3)临时担任会议翻译,取得收入3000元。(4)在A国取得特许权使用费收入70000元,在A国已缴纳个人所得税10000元。要求:根据上述资料,分析回答下列小题。孙某的稿酬所得应缴纳个人所得税()元。A5600

B5728

C6328

D6742

正确答案: C解析: 暂无解析 -

第19题:

问答题(2011年·考题改编)中国公民张先生是某民营非上市公司的个人大股东,同时也是一位作家。2011年5月取得的部分实物或现金收入如下: (1)公司为其购买了一辆轿车并将车辆所有权办到其名下,该车购买价为35万元。经当地主管税务机关核定,公司在代扣个人所得税税款时允许税前减除的数额为7万元。 (2)将本人一部长篇小说手稿的著作权拍卖取得收入5万元,同时拍卖一幅名人书法作品取得收入35万元。经税务机关确认,所拍卖的书法作品原值及相关费用为20万元。 (3)受邀为某企业家培训班讲课两天,取得讲课费3万元。 (4)当月转让上月购入的境内某上市公司股票,扣除印花税和交易手续费等,净盈利5320.56元。 要求:根据上述资料,按序号回答下列问题,如有计算,每问需计算出合计数。 (1)计算公司为张先生购买轿车应代扣代缴的个人所得税。 (2)计算长篇小说手稿著作权拍卖收入应缴纳的个人所得税。 (3)计算书法作品拍卖所得应缴纳的个人所得税。 (4)计算讲课费收入应缴纳的个人所得税。 (5)计算销售股票净盈利应缴纳的个人所得税。正确答案:

(1)企业为股东购买车辆并将车辆所有权办到股东个人名下,其实质为企业对股东进行了红利性质的实物分配,应按照“利息、股息、红利所得”项目征收个人所得税,并允许合理减除部分所得。应代扣代缴的个人所得税=(350000-70000)×20%=56000(元)

(2)作者将自己的文字作品手稿原件或复印件拍卖取得的所得,按照“特许权使用费”所得项目,适用20%税率缴纳个人所得税。著作权拍卖收入应缴纳的个人所得税=50000×(1-20%)×20%=8000(元)

(3)个人拍卖除文字作品原稿及复印件外的其他财产,应以其转让收入额减除财产原值和合理费用后的余额为应纳税所得额,按照“财产转让所得”项目适用20%税率缴纳个人所得税。书法作品拍卖所得应缴纳的个人所得税=(350000-200000)×20%=30000(元)

(4)讲课费收入应缴纳的个人所得税=30000×(1-20%)×30%-2000=5200(元)

(5)个人转让境内上市公司股票,暂不征收个人所得税。解析: 暂无解析 -

第20题:

问答题计算题: 中国公民张先生是某民营非上市公司的个人大股东,同时也是一位作家。2011年5月取得的部分实物或现金收入如下: (1)公司为其购买了一辆轿车并将车辆所有权办到其名下,该车购买价为35万元。经当地主管税务机关核定,公司在代扣个人所得税税款时允许税前减除的数额为7万元。 (2)将本人一部长篇小说手稿的著作权拍卖取得收入5万元,同时拍卖一幅名人书法作品取得收入35万元。经税务机关确认,所拍卖的书法作品原值及相关费用为20万元。 (3)受邀为某企业家培训班讲课两天,取得讲课费3万元。 (4)当月转让上月购入的境内某上市公司股票,扣除印花税和交易手续费等,净盈利5320.56元。同时因持有该上市公司的股票取得公司分配的2010年度红利2000元。 (5)因有一张购物发票中奖得1000元奖金。 要求: 根据上述资料,按序号回答下列问题,如有计算,每问需计算出合计数。 (1)计算公司为张先生购买轿车应代扣代缴的个人所得税。 (2)计算长篇小说手稿著作权拍卖收入应缴纳的个人所得税。 (3)计算书法作品拍卖所得应缴纳的个人所得税。 (4)计算讲课费收入应缴纳的个人所得税。 (5)计算销售股票净盈利和取得的股票红利共应缴纳的个人所得税。 (6)计算发票中奖收入应缴纳的个人所得税。正确答案: (1)应代扣代缴的个人所得税=(350000-70000)×20%=56000(元)

(2)著作权拍卖收入应缴纳的个人所得税=50000×(1-20%)×20%=8000(元)

(3)书法作品拍卖所得应缴纳的个人所得税=(350000-200000)×20%=30000(元)

(4)讲课费收入应缴纳的个人所得税=30000×(1-20%)×30%-2000=5200(元)

(5)销售股票净盈利和取得的股票红利共应缴纳的个人所得税=2000×50%×20%=200(元)

(6)发票中奖收入应缴纳的个人所得税=1000×20%=200(元)解析: 暂无解析 -

第21题:

不定项题中国公民孙某2013年的收入如下:(1)出版长篇小说一部,从出版社取得稿酬50000元;因该小说再版,从出版社又取得稿酬3000元;因该小说在某晚报连载3个月,从报社分别取得稿酬1000元、1200元和1600元。(2)受托对一电影剧本进行审核,取得审稿收入15000元。(3)临时担任会议翻译,取得收入3000元。(4)在A国取得特许权使用费收入70000元,在A国已缴纳个人所得税10000元。要求:根据上述资料,分析回答下列小题。孙某的劳务报酬所得应缴纳个人所得税()元。A440

B2400

C2840

D2960

正确答案: A解析: 暂无解析 -

第22题:

问答题中国公民张某为某大学教授,某年1-6月除了从大学取得工资、薪金收入外,还取得以下几项收入: (1)2月10日,受邀到境内某企业做演讲,主办方支付报酬5000元。 (2)3月份,发表两篇论文,分别取得稿酬3200元和4500元。 (3)4月份,将自己某著作的外文翻译出版权转让给境外某出版社,取得收入折合人民币62000元,已向该境外出版社所在国缴纳个人所得税税款折合人民币5600元。 (4) 6月6日,因购物取得一张发票,中奖1000元;6月8日又因购物取得发票,中奖200元。 根据上述资料,请计算: 张某6月份因发票中奖所得应缴纳的个人所得税。正确答案: 1000*20%=200(元)解析: 暂无解析 -

第23题:

问答题中国公民周某2012年取得收入情况如下: (1)将本人一部长篇小说手稿的著作权拍卖取得收入5万元,同时拍卖一幅名人书法作品取得收入35万元。经税务机关确认,所拍卖的书法作品原值及相关费用为20万元。 (2)2月份以10万元购买A企业股权,并于10月份以25万元将股权转让给B,不考虑相关的税费。 (3)5月份出版一本专著,取得稿酬40000元。 (4)6月份取得建筑工程设计费30000元,同时从中拿出9000元通过市民教育部门捐给农村义务教育。 要求:根据所给资料,回答下列问题: (1)计算周某拍卖收入应缴纳的个人所得税。 (2)计算周某股权转让行为应缴纳个人所得税。 (3)计算周某取得的稿酬所得应缴纳个人所得税。 (4)计算周某取得设计费收入应纳个人所得税。正确答案:

(1)周某自己著作权拍卖收入,按“特许权使用费项目”计征,应缴纳的个人所得税=50000×(1-20%)×20%=8000(元),书法作品拍卖所得,按“转让财产所得”计征,应缴纳的个人所得税=(350000-200000)×20%=30000(元),合计应缴纳个税=30000+8000=38000(元)

(2)股权转让行为应缴纳个人所得税=(250000-100000)×20%=30000(元)

(3)应纳个人所得税=40000×(1-20%)×20%×(1-30%)=4480(元)

(4)捐赠给农村义务教育可以税前全额扣除。应纳个人所得税=[30000×(1-20%)-9000]×20%=3000(元)解析: 暂无解析