单选题假设市场完美无摩擦,标的资产价格为35.5美元,远期价格为38.0美元,年无风险利率为5%,期限为一年。则套利利润为( )美元。A 0.725B -0.725C 0D -0.5E 0.5s

题目

0.725

-0.725

0

-0.5

0.5s

相似考题

更多“单选题假设市场完美无摩擦,标的资产价格为35.5美元,远期价格为38.0美元,年无风险利率为5%,期限为一年。则套利利润为( )美元。A 0.725B -0.725C 0D -0.5E 0.5s”相关问题

-

第1题:

假设股票价格是31美元,无风险利率为10%,3个月期的执行价格为30美元的欧式看涨期权的价格为3美元,3个月期的执行价格为30美元的欧式看跌期权的价格为1美元。如果存在套利机会,则利润为()。A. 0.22

B. 0.36

C. 0.27

D. 0.45答案:C解析:本题考察对期权平价关系的理解。C+Ke^-rt=3+30e^-0.10.25=32.26(美元),P+S=1+31=32.00(美元),可知C+Ke^-rt>P+S,则应卖出看涨期权、买入看跌期权和股票,则初始投资为:31+1-3=29(美元);若在初始时刻以无风险利率借入资金,3个月后应偿付的金额为:29e^-0.10.25=29.73(美元)。在到期日,无论执行看涨期权、或是执行看跌期

权,都会使股票以30美元的价格出售,此时净利为30-29.73=0.27(美元)。 -

第2题:

假设IBM股票(不支付红利)的市场价格为50美元,无风险利率为12%,股票的年波动率为10%。若执行价格为50美元,则期限为1年的欧式看涨期权的理论价格为( ) 美元。A.5.92

B.5.95

C.5096

D.5097答案:A解析:

-

第3题:

标的资产为不支付红利的股票,当前价格为每股20美元,已知1年后的价格或者为25美元,或者为15美元。计算对应的1年期、执行价格为18美元的欧式看涨期权的理论价格。设无风险年利率为8%,考虑连续复利,则有期权理论价格为:()

A 3.3073 (美元) B 5.3073 (美元) C 4.3073 (美元) D 2.3073 (美元)

答案:C解析:期权理论价格为4.3073 (美元). -

第4题:

根据下面资料,回答78-79题

假设IBM股票(不支付红利)的市场价格为50美元,无风险利率为12%,股票的年波动率为10%。据此回答下列题目。

若执行价格为50美元,则期限为1年的欧式看涨期权的理论价格为( )美元。A.5.92

B.5.95

C.5096

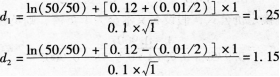

D.5097答案:A解析:已知:S=50美元:K=50美元:T=1年;r=0.12;σ=0.1。则:

故有:

N(d1)=0.8944,N(d2)=0.8749。

则欧式看涨期权的理论价格为:C=50×0.8944-50×0.8749e-0.12x1=5.92(美元)。 -

第5题:

目前黄金价格为500美元/盎司,1年远期价格为700美元/盎司。市场借贷年利率为10%,假设黄金的储藏成本为0,请问有无套利机会?

正确答案:套利者可以借钱买入100盎司黄金,并卖空1年期的100盎司黄金期货,并等到1年后交割,再将得到的钱用于还本付息,这样就可获得无风险利润。 -

第6题:

假设欧元兑美元的即期汇率为1.1256,美元无风险利率为4%,欧元无风险利率为5%,6个月的欧元兑美元远期汇率为1.1240,则()

- A、此远期合约定价合理,没有套利机会

- B、存在套利机会,交易者应该买入欧元,同时卖出此远期合约

- C、存在套利机会,交易者应该卖出欧元,同时买入此远期合约

- D、存在套利机会,交易者应该买入欧元,同时买入此远期合约

正确答案:B -

第7题:

K公司目前的股票价格为60美元,此时执行价格为55美元、6个月后到期的K公司股票的欧式看涨期权的市场价格为7.13美元,具有相同标的的股票、执行价格和到期日的欧式看跌期权的市场价格为1.04美元。假设此时市场完全、完善并且不存在套利机会。请问市场中隐含的无风险利率是多少?

正确答案:因为p+S=c+Xe-rTS=60,X=55,T=0.5,C=7.13,P=1.04

有7.13+55Λ(-0.5r)=1.04+60 所以r等于4% -

第8题:

单选题对于某一执行价格为80美元,且还有一年到期的欧式看涨期权来说,其价格下限为 ( )美元。标的资产的价格是90美元,一年期利率是5%(假设连续复利)。A14.61

B13.90

C10.00

D5.90

E4.50

正确答案: B解析:

价格下限是股票价格和执行价格现值之间的差异:价格下限=90一80e-0.05=13.90(美元)。 -

第9题:

单选题一份远期合约多头,其标的证券是剩余期限为6个月的一年期零息债券,交割价格为960美元,6个月期的无风险年利率(连续复利)为10%,该债券的现价为940美元,则远期合约多头的价值为( )美元。A22.13

B23.01

C24.12

D25.32

E26.82

正确答案: E解析:

该远期合约多头的价值为:

f=940-960e-0.5×0.1=26.82(美元) -

第10题:

单选题假设2个月到期的欧式看跌期权价格为2.5美元,执行价格为50美元,标的股票当前价格为46美元,设无风险利率为6%,股票无红利,则以下如何操作可以无风险套利()A买入股票、买入期权

B买入股票、卖出期权

C卖出股票、买入期权

D卖出股票、卖出期权

正确答案: B解析: 暂无解析 -

第11题:

单选题假设IBM股票(不支付红利)的市场价格为50美元,无风险利率为12%,股票的年波动率为10%。若执行价格为50美元,则期限为1年的欧式看涨期权的理论价格为()美元。A5.92

B5.95

C5096

D5097

正确答案: A解析: 暂无解析 -

第12题:

多选题一个无股息股票的美式看涨期权的价格为3美元。股票当前价格为21美元,执行价格为20美元,到期期限为3个月,无风险利率为6%。则对于相同标的股票、相同执行价格和相同到期期限的美式看跌期权,以下表述正确的是()。A该期权的上限为1.3美元

B该期权的上限为2.0美元

C该期权的下限为1.0美元

D该期权的下限为1.7美元

正确答案: A,C解析: 暂无解析 -

第13题:

标的资产为不支付红利的股票,当前价格S---O。为每股20美元,已知1年后的价格或者为25美元,或者为15美元。计算对应的2年期、执行价格K为18美元的欧式看涨期权的理论价格为( )美元。设无风险年利率为8%,考虑连续复利。A.0.46

B.4.31

C.8.38

D.5.30答案:D解析:

-

第14题:

以S&P500为标的物三个月到期远期合约,假设指标每年的红利收益率为3%,标的资产为900美元,连续复利的无风险年利率为8%,则该远期合约的即期价格为( )美元。A.900

B.911.32

C.919.32

D.-35.32答案:B解析:标普500指数的远期合约理论价格为:F0=S0*e^(r-d)T=900*e^(8%-3%)*3/12=911.32 -

第15题:

假设IBM股票(不支付红利)的市场价格为50美元,无风险利率为12%,股票的年波动率为10%,那么价格为50美元,期限为一年的欧式看涨期权和看跌期权的理论价格分别是( )。A.5.92,0.27

B.6.21,2.12

C.6.15,1.25

D.0.1,5.12答案:A解析:已知:S=50美元;K=50美元;T=1年;r=0.12;σ=0.1。

故有:N(d1)=0.8944N(d2)=0.8749

如此,欧式看涨期权和看跌期权的理论价格分别为:

C=50×0.8944-50×0.8749e-0.12×1=5.92(美元)

P=50×(1-0.8749)e-0.12×1-50×(1-0.8944)

=0.27(美元)

考点:B-S-M模型 -

第16题:

假设2个月到期的欧式看跌期权价格为2.5美元,执行价格为50美元,标的股票当前价格为46美元,设无风险利率为6%,股票无红利,则以下如何操作可以无风险套利()

- A、买入股票、买入期权

- B、买入股票、卖出期权

- C、卖出股票、买入期权

- D、卖出股票、卖出期权

正确答案:A -

第17题:

一个期限为5个月、支付股息的股票欧式看涨期权价格为4.0美元,执行价格为60美元,股票当前价格为64美元,预计一个月后股票将支付0.80美元的股息。假设无风险利率为6%,则以下表述正确的有()。

- A、卖出期权、做多股票

- B、买入期权、做空股票

- C、套利者的盈利现值最少为0.69美元

- D、套利者的盈利现值最多为0.69美元

正确答案:B,D -

第18题:

一个无股息股票的美式看涨期权的价格为3美元。股票当前价格为21美元,执行价格为20美元,到期期限为3个月,无风险利率为6%。则对于相同标的股票、相同执行价格和相同到期期限的美式看跌期权,以下表述正确的是()。

- A、该期权的上限为1.3美元

- B、该期权的上限为2.0美元

- C、该期权的下限为1.0美元

- D、该期权的下限为1.7美元

正确答案:B,C -

第19题:

假设澳元对美元的汇率为1澳元=0.6美元,美国与澳大利亚的无风险利率分别是5% 和10%,期限为1年的执行价格为0.59美元的欧式澳元看涨期权的价格为0.0236美元。

正确答案:我们可以由此计算出,该看涨期权的隐性波动率是14.5%。

同时,根据put-call等式,我们可以计算出与该看涨期权标的资产、执行价格和期限均相同的欧式看跌期权的价格:

P.0.6^(-0.1*1)=0.0236+0.59e^(-0.05*1)=>p=0.0419(美元)

从这个看跌期权的价格,我们同样可以计算出该看跌期权的隐性波动率。正如我们所预料的,该看跌期权的隐性波动率也是14.5%,和看涨期权完全一致。 -

第20题:

问答题目前黄金价格为500美元/盎司,1年远期价格为700美元/盎司。市场借贷年利率为10%,假设黄金的储藏成本为0,请问有无套利机会?正确答案: 套利者可以借钱买入100盎司黄金,并卖空1年期的100盎司黄金期货,并等到1年后交割,再将得到的钱用于还本付息,这样就可获得无风险利润。解析: 暂无解析 -

第21题:

问答题假设澳元对美元的汇率为1澳元=0.6美元,美国与澳大利亚的无风险利率分别是5% 和10%,期限为1年的执行价格为0.59美元的欧式澳元看涨期权的价格为0.0236美元。正确答案: 我们可以由此计算出,该看涨期权的隐性波动率是14.5%。

同时,根据put-call等式,我们可以计算出与该看涨期权标的资产、执行价格和期限均相同的欧式看跌期权的价格:

P.0.6^(-0.1*1)=0.0236+0.59e^(-0.05*1)=>p=0.0419(美元)

从这个看跌期权的价格,我们同样可以计算出该看跌期权的隐性波动率。正如我们所预料的,该看跌期权的隐性波动率也是14.5%,和看涨期权完全一致。解析: 暂无解析 -

第22题:

单选题标的资产为不支付红利的股票,当前价格S---O。为每股20美元,已知1年后的价格或者为25美元,或者为15美元。计算对应的2年期、执行价格K为18美元的欧式看涨期权的理论价格为()美元。设无风险年利率为8%,考虑连续复利。A0.46

B4.31

C8.38

D5.30

正确答案: D解析: 暂无解析 -

第23题:

单选题假设欧元兑美元的即期汇率为1.1256,美元无风险利率为4%,欧元无风险利率为5%,6个月的欧元兑美元远期汇率为1.1240,则()A此远期合约定价合理,没有套利机会

B存在套利机会,交易者应该买入欧元,同时卖出此远期合约

C存在套利机会,交易者应该卖出欧元,同时买入此远期合约

D存在套利机会,交易者应该买入欧元,同时买入此远期合约

正确答案: C解析: 暂无解析