单选题无风险利率和市场预期收益率分别是3.5%和10.5%。根据资本资产定价模型,一只β=1.63的证券的预期收益率是( )。A 3.5%B 7.5% C 10.5% D 14.91% E 15.21%

题目

3.5%

7.5%

10.5%

14.91%

15.21%

相似考题

更多“单选题无风险利率和市场预期收益率分别是3.5%和10.5%。根据资本资产定价模型,一只β=1.63的证券的预期收益率是( )。A 3.5%B 7.5% C 10.5% D 14.91% E 15.21%”相关问题

-

第1题:

关于预期收益率、无风险利率、某证券的卢值、市场风险溢价四者的关系,下列各项描述正确的是( )。A、预期收益率=无风险利率-某证券的β值×市场风险溢价

B、无风险利率=预期收益率+某证券的口值×市场风险溢价

C、市场风险溢价=无风险利率+某证券的口值×预期收益率

D、预期收益率=无风险利率+某证券的口值×市场风险溢价答案:D解析:@## -

第2题:

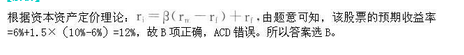

根据资本资产定价模型,如果无风险利率为6%,市场平均收益率为10%,某公司股票的贝塔系数为1.5,则投资于该股票的预期收益率为()。A.7.5%

B.12%

C.14%

D.16%答案:B解析:

-

第3题:

假设资本资产定价模型成立,某股票的预期收益率为16%,贝塔系数(β)为2。如果市场预期收益率为12%,市场的无风险利率为( )。A.8%

B.7%

C.6%

D.5%答案:A解析:根据资本资产定价模型,每一证券的期望收益率应等于无风险利率加上该证券由P系数测定的风险溢价。16%=r+(12%-r)x2,解出r=8%。 -

第4题:

关于预期收益率、无风险利率、某证券的β值、市场风险溢价四者的关系,下列各项描述正确的是( )。

A.市场风险溢价=无风险利率+某证券的β值X预期收益率

B.无风险利率=预期收益率+某证券的β值X市场风险溢价

C.预期收益率=无风险利率+某证券的β值X市场风险溢价

D.预期收益率=无风险利率-某证券的β值X市场风险溢价答案:C解析: -

第5题:

用资本资产定价模型计算出来的单个证券的期望收益率( )。

Ⅰ.应与市场预期收益率

Ⅱ.可被用作资产估值

Ⅲ.可被视为必要收益率

Ⅳ.与无风险利率无关A.Ⅰ.Ⅱ

B.Ⅰ.Ⅳ

C.Ⅱ.Ⅲ

D.Ⅲ.Ⅳ答案:C解析:由CAPM公式可知,证券预期收益率与无风险利率有关,与市场预期收益率可以不同。 -

第6题:

假定某证券的无风险利率是5%,市场证券组合预期收益是10%,β值为0.9,则该证券 的预期收益是()

- A、8.5%

- B、9.5%

- C、10.5

- D、7.5

正确答案:B -

第7题:

假定某证券的无风险利率是5%,市场证券组合预期收益率10%,β为0.9,则该证券的预期收益率是()。

- A、8.5%

- B、9.5%

- C、10.5%

- D、7.5%

正确答案:B -

第8题:

单选题你个人判断现在IBM的预期收益率是12%。β值是1.25。无风险利率是3.5%,市场预期收益率是10.5%。根据资本资产定价模型,下列说法正确的是( )。Aα的值为-0.25%,所以IBM被低估了

Bα的值为-0.25%,所以IBM被高估了

Cα的值为0.25%,所以IBM被低估了

Dα的值为0.25%,所以IBM被高估了

Eα的值为0.25%,所以IBM定价合理

正确答案: A解析:

对于这只股票来说,资本资产定价模型意味着收益等于

3.5%+1.25×(10.5%-3.5%)=12.25%

既然你的预期收益是12%,那么α的值就是12%-12.25%=-0.25%。α的值为负意味着证券的价格被高估了。 -

第9题:

单选题假设资本资产定价模型成立,某股票的预期收益率为16%,贝塔系数(β)为2。如果市场预期收益率为12%,市场的无风险利率为()。A8%

B10%

C12%

D16%

正确答案: A解析: 暂无解析 -

第10题:

单选题关于预期收益率、无风险利率、某证券的β值、市场风险溢价四者的关系,下列各项描述正确的是( )。A预期收益率=无风险利率-某证券的β值×市场风险溢价

B无风险利率=预期收益率+某证券的β值×市场风险溢价

C市场风险溢价=无风险利率+某证券的β值×预期收益率

D预期收益率=无风险利率+某证券的β值×市场风险溢价

正确答案: D解析:

预期收益率=无风险利率+某证券的β值×市场风险溢价;无风险利率=预期收益率-某证券的β值×市场风险溢价;市场风险溢价=(预期收益率-无风险利率)÷某证券的β值。 -

第11题:

单选题假设资本资产定价模型成立,某股票的预期收益率为16%,贝塔系数(β)为2,如果市场预期收益率为12%,市场的无风险利率为( )。[2015年6月证券真题]A6%

B7%

C5%

D8%

正确答案: B解析:

在资本资产定价模型下,计算公式为:E(ri)=rf+βi[E(rm)-rf],可知,16%=rf+2×(12%-rf),解得rf=8%。 -

第12题:

单选题用资本资产定价模型计算出来的单个证券的期望收益率( )。Ⅰ.应与市场预期收益率相同Ⅱ.可被用作资产估值Ⅲ.可被视为必要收益率Ⅳ.与无风险利率无关AⅠ、Ⅱ

BⅠ、Ⅲ

CⅡ、Ⅲ

DⅠ、Ⅱ、Ⅳ

正确答案: B解析:

由CAPM公式可知,证券预期收益率与无风险利率有关,与市场预期收益率可以不同。 -

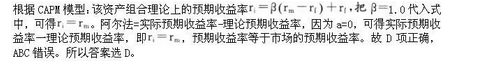

第13题:

根据CAPM模型,贝塔值为1.0,阿尔法值为0的资产组合的预期收益率为()。A.在市场预期收益率和无风险收益率之间

B.无风险利率

C.市场预期收益率和无风险收益率之差

D.市场预期收益率答案:D解析:

-

第14题:

根据 CAPM 模型,贝塔值为 1.0,阿尔法值为 0 的资产组合的预期收益率为A.在市场预期收益率和与风险收益率之间

B.无风险利率

C.市场预期收益率和与风险收益率之差

D.市场预期收益率答案:D解析:根据资本资产定价模型 E(Rp)=αp +R+βp ×(RM-Ro)=0+Rf+1×(E(Rm)-Rf)=E(Rm) R1=8%+1.25×(15%-8%)=16.75% α=17%-16.75%=0.25%>0项X有正α,被低估。 -

第15题:

根据资本资产定价模型,当我们在衡量某证券的收益率时,其风险溢价收益应为()。A:无风险利率和贝塔(β)的乘积

B:无风险利率和风险的价格之和

C:贝塔(β)和风险的价格的乘积

D:贝塔(β)和市场预期收益率的乘积答案:C解析:任意证券或组合的期望收益率由两部分构成:一部分是无风险利率rF,它是由时间创造的,是对放弃即期消费的补偿;另一部分则是[E(rP)-rF]βP,是对承担风险的补偿,通常称为“风险溢价”,它与承担的风险βP的大小成正比。其中的[E(rP)-rF]代表了对单位风险的补偿,通常称之为风险的价格。 -

第16题:

关于预期收益率、无风险利率、某证券的β值、市场风险溢价四者的关系,下列各项描述正确的是()。

A、预期收益率=无风险利率﹣某证券的β值市场风险溢价

B、无风险利率=预期收益率﹢某证券的β值市场风险溢价

C、市场风险溢价=无风险利率﹢某证券的β值预期收益率

D、预期收益率=无风险利率﹢某证券的β值市场风险溢价答案:D解析: -

第17题:

用资本资产定价模型计算出来的单个证券的期望收益率()。

Ⅰ.应与市场预期收益率相同

Ⅱ.可被用作资产估值

Ⅲ.可被视为必要收益率

Ⅳ.与无风险利率无关

A、Ⅰ.Ⅱ.Ⅳ

B、Ⅰ.Ⅱ.Ⅲ

C、Ⅱ.Ⅲ.Ⅳ

D、Ⅱ.Ⅲ答案:D解析:由CAPM公式可知,证券预期收益率与无风险利率有关,与市场预期收益率可以不同。 -

第18题:

某股票的β系数为1.1,市场无风险利率为5%,市场组合的预期收益率为10%,则该股票的预期收益率为()

- A、10.5%

- B、10.8%

- C、11.2%

- D、12%

正确答案:A -

第19题:

单选题无风险利率和市场预期收益率分别是3.5%和10.5%。根据资本资产定价模型,一只β=1.63的证券的预期收益率是( )。A3.5%

B7.5%

C10.5%

D14.91%

E15.21%

正确答案: B解析:

由资本资产定价模型可得证券的预期收益率为:

E(Rp)=rf+βp[E(RM)-rf]= 3.5%+1.63×(10.5—3.5)=14.91% -

第20题:

单选题2011年,国库券(无风险资产)收益率约为6%。假定某β=1的资产组合要求的期望收益率为15%,根据资本资产定价模型(证券市场线)回答市场资产组合的预期收益率是( )。A0.06

B0.09

C0.15

D0.17

E0.19

正确答案: B解析:

根据CAPM公式: E(Rp)=rf+βp[E(RM)-rf],可得:

0.15=0.06+1×[E(RM)-0.06]

解得:E(RM)=0.15。 -

第21题:

单选题β系数表示的是()。A市场收益率的单位变化引起证券收益率的预期变化幅度

B市场收益率的单位变化引起无风险利率的预期变化幅度

C无风险利率的单位变化引起证券收益率的预期变化幅度

D无风险利率的单位变化引起市场收益率的预期变化幅度

正确答案: A解析: 暂无解析 -

第22题:

单选题假定一只股票定价合理,预期收益是15%,市场预期收益是10.5%,无风险利率是3.5%,这只股票的β值是( )。A1.12

B1.32

C1.50

D1.64

E1.69

正确答案: D解析:

既然α假定为零,证券的收益就等于CAPM设定的收益。因此,将已知的数值代入CAPM,也就是15%=[3.5%+β(10.5%一3.5%)],得β=1.64。 -

第23题:

单选题一只股票的预期收益是13%,β值是1.1。无风险利率是3.5%。如果认为该只股票定价合理,那么市场预期收益率是( )。A12.036%

B12.124%

C12.136%

D12.365%

E12.654%

正确答案: E解析:

如果证券定价合理,则

13%=[3.5%+1.1×(E(RM)-3.5%)]

即9.5%=1.1×E(RM)-3.85%,13.35%=1.1×E(RM),解得,E(RM)=12.136%。 -

第24题:

单选题假定某证券的无风险利率是5%,市场证券组合预期收益率10%,β为0.9,则该证券的预期收益率是()。A8.5%

B9.5%

C10.5%

D7.5%

正确答案: D解析: 暂无解析