甲企业为增值税一般纳税人,适用的增值税税率为13%,商品销售价格均不含增值税。确认收入的同时,结转其销售成本。2019年7月,该企业发生的经济业务如下: (1)1日,与乙企业签订合同约定,向其销售A、B两种商品,合同价格为800万元,增值税税额为104万元,实际成本为600万元。商品已发出,收到客户开具的商业承兑汇票结清全部款项。甲公司A商品的单独售价为400万元,B商品的单独售价为600万元。 要求:根据上述材料,不考虑其他因素,分析回答下列问题。(答案中的金额单位用万元表示) 根据资料(1),下列各项

题目

(1)1日,与乙企业签订合同约定,向其销售A、B两种商品,合同价格为800万元,增值税税额为104万元,实际成本为600万元。商品已发出,收到客户开具的商业承兑汇票结清全部款项。甲公司A商品的单独售价为400万元,B商品的单独售价为600万元。

要求:根据上述材料,不考虑其他因素,分析回答下列问题。(答案中的金额单位用万元表示)

根据资料(1),下列各项中,甲企业向乙企业销售商品会计处理表述正确的是( )。

B.确认B商品主营业务收入480万元

C.结转主营业务成本600万元

D.确认应收账款904万元

相似考题

参考答案和解析

分摊至B商品的交易价格=800×600/(400+600)=480(万元)

1日:

借:应收票据 904

贷:主营业务收入——A商品 320

——B商品 480

应交税费——应交增值税(销项税额) 104

借:主营业务成本 600

贷:库存商品 600

选项D,应该计入应收票据,而不是应收账款。

更多“甲企业为增值税一般纳税人,适用的增值税税率为13%,商品销售价格均不含增值税。确认收入的同时,结转其销售成本。2019年7月,该企业发生的经济业务如下: ”相关问题

-

第1题:

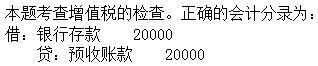

某企业为增值税一般纳税人,适用增值税13%税率。2019年8月发生如下业务:(1)将商品销售给一般纳税人,取得不含税价款100000元。(2)将商品销售给小规模纳税人,价税混合收取22600元。(3)预收货款20000元。(4)将自产产品用于企业在建厂房,已知其成本为50000元,不含税对外售价为60000元。企业收取预收货款业务,正确的账务处理为( )。

A.

B.

C.

D. 答案:A解析:

答案:A解析:

-

第2题:

甲企业为增值税一般纳税人,适用的增值税税率为13%,商品销售价格均不含增值税。确认收入的同时,结转其销售成本。2019年7月,该企业发生的经济业务如下:

(1)1日,与乙企业签订合同约定,向其销售A、B两种商品,合同价格为800万元,增值税税额为104万元,实际成本为600万元。商品已发出,收到客户开具的商业承兑汇票结清全部款项。甲公司A商品的单独售价为400万元,B商品的单独售价为600万元。

(2)5日,与丙企业签订一份商品销售合同,为取得该合同而发生的成本包括:因投标而发生的投标费2万元,差旅费3万元,销售佣金5万元,上述款项已通过银行存款支付。

要求:根据上述材料,不考虑其他因素,分析回答下列问题。(答案中的金额单位用万元表示)

根据资料(2),甲企业应确认的合同取得成本是( )万元。A.2

B.3

C.5

D.10答案:C解析:企业为取得合同发生的、除预期能够收回的增量成本之外的其他支出,例如,无论是否取得合同均会发生的差旅费、投标费、为准备投标资料发生的相关费用等,应当在发生时计入当期损益,除非这些支出明确由客户承担。

相关会计分录为:

借:合同取得成本 5

管理费用 (3+2)5

贷:银行存款 10 -

第3题:

甲企业为增值税一般纳税人,适用的增值税税率为13%,商品销售价格均不含增值税。确认收入的同时,结转其销售成本。2019年7月,该企业发生的经济业务如下:

(1)1日,与乙企业签订合同约定,向其销售A、B两种商品,合同价格为800万元,增值税税额为104万元,实际成本为600万元。商品已发出,收到客户开具的商业承兑汇票结清全部款项。甲公司A商品的单独售价为400万元,B商品的单独售价为600万元。

(2)5日,与丙企业签订一份商品销售合同,为取得该合同而发生的成本包括:因投标而发生的投标费2万元,差旅费3万元,销售佣金5万元,上述款项已通过银行存款支付。

(3)10日,甲企业按照与丙企业签订的合同发出该批商品,增值税专用发票注明的价款为1000万元,增值税额为130万元,实际成本为800万元,为客户代垫运输费5万元(不考虑增值税),全部款项已办妥托收手续。

(4)20日,向丁公司销售一批商品,开具的增值税专用发票上注明的价款为200万元。增值税税率为26万元,商品已发出。销售合同中约定现金折扣条件为2/10,1/20,N/30,计算现金折扣时不考虑增值税。该批商品实际成本为120万元,甲公司在28日收到货款。

要求:根据上述材料,不考虑其他因素,分析回答下列问题。(答案中的金额单位用万元表示)

根据资料(1)至(4),甲企业销售业务对其2019年7月利润表“营业利润”项目本期金额的影响是( )万元。A.480

B.470

C.466

D.476答案:C解析:甲企业销售业务对其2019年7月利润表“营业利润”项目本期金额的影响=(800-600)【资料(1)】-5【资料(2)】+(1000-800-5)【资料(3)】+(200-120-4)【资料(4)】=466(万元)。 -

第4题:

甲公司和乙公司均为增值税一般纳税人,适用的增值税税率为13%,2×18年6月1日,甲公司委托乙公司销售300件商品,协议价为每件80元(不含增值税),该商品的成本为50元。代销协议约定,乙公司企业在取得代销商品后,对消费者承担商品的主要责任,商品已经发出,货款已经收到,则甲公司在2×18年6月1日应确认的收入为( )元。A.0

B.24000

C.15000

D.28080答案:B解析:因为题目条件指出乙公司取得代销商品后对消费者承担商品的主要责任,因此该委托代销事项与直接销售商品无异,甲公司应按协议价确认收入。甲公司分录为:

借:银行存款 27 840

贷:主营业务收入 24 000

应交税费——应交增值税(销项税额) 3 840

借:主营业务成本 15 000

贷:库存商品 15 000 -

第5题:

甲企业为增值税一般纳税人,适用的增值税税率为17%,商品销售价格均不含增值税。确认收入的同时,结转其销售成本。2017年11月,该企业发生的经济业务如下: (1)1日,向乙企业销售一批商品,增值税专用发票注明的价格为80万元,增值税税额为13.6万元。实际成本为35万元。商品已发出,收到客户开具的商业承兑汇票结清全部款项。 (2)5日,采用托收承付结算方式向丙企业销售一批商品。增值税专用发票上注明的价款为1000万元,增值税税额为170万元。实际成本为800万元,为客户代垫运输费为5万元(不考虑增值税),全部款项已办妥托收手续。 (3)10日,向丁企业赊销一批商品,增值税专用发票上注明的价款为40万元,增值税税额为6.8万元,实际成本为22万元。销售合同规定的现金折扣条件为2/10,1/20,N/30。计算现金折扣时不考虑增值税。18日,收到结算销售款项并存入银行。 (4)25日,收到丁企业退回本月10日购买的全部商品,同时向丁企业开具了红字增值税专用发票。并退回相关款项。 根据资料(3),下列各项中,甲企业向丁企业销售商品的会计处理正确的是()。

- A、收到客户款项时:借:银行存款 46,财务费用0.8,贷:应收账款 46.8

- B、确认销售商品收入时:借:应收账款 46.8,贷:主营业务收入 40,应交税费——应交增值税(进项税额) 6.8

- C、结转销售商品成本时:借:主营业务成本 22,贷:库存商品 22

- D、收到客户款项时:借:银行存款 46,销售费用 0.8,贷:应收账款 46.8

正确答案:A,C -

第6题:

单选题甲企业为增值税一般纳税人,适用的增值税税率为13%。2020年1月1日,与乙公司签订协议销售商品一批,增值税专用发票上注明价格为100万元,增值税税额为13万元。商品已发出,款项已收到。该协议规定,该批商品销售价格的20%属于商品售出后5年内提供修理服务的服务费。则甲企业2020年应确认的收入为( )万元。A100

B80

C84

D4

正确答案: A解析:

商品销售价格的20%属于商品售出后5年内提供修理服务的服务费,则甲企业向客户转让的是一系列实质相同且转让模式相同的、可明确区分的服务,因此将其作为单项履约义务,则甲企业2020年应确认的收入=100×(1-20%)+100×20%/5=84(万元)。 -

第7题:

问答题新新公司为增值税一般纳税人,适用的增值税率为17%,适用的消费税税率为10%。原材料采用实际成本核算,产品销售价格中不含增值税额,产品成本在确认销售收入时逐笔结转,业务中未提及的税费不作考虑。2007年2月发生如下经济业务:(1)向A单位销售产品一批,该批产品的销售价款为300000元,实际成本为150000元,增值税额51000元。产品已发出并开具增值税专用发票,货款尚未收到。(2)新新公司用其生产的产品作为福利发放给公司职工。产品的实际成本为20000元,售价为40000元。要求:计算新新公司2月份应交消费税。正确答案:解析: -

第8题:

单选题甲企业为增值税一般纳税人,适用的增值税税率为17%,商品销售价格均不含增值税。确认收入的同时,结转其销售成本。2017年11月,该企业发生的经济业务如下:(1)1日,向乙企业销售一批商品,增值税专用发票注明的价格为80万元,增值税税额为13.6万元。实际成本为35万元。商品已发出,收到客户开具的商业承兑汇票结清全部款项。(2)5日,采用托收承付结算方式向丙企业销售一批商品。增值税专用发票上注明的价款为1000万元,增值税税额为170万元。实际成本为800万元,为客户代垫运输费为5万元(不考虑增值税),全部款项已办妥托收手续。(3)10日,向丁企业赊销一批商品,增值税专用发票上注明的价款为40万元,增值税税额为6.8万元,实际成本为22万元。销售合同规定的现金折扣条件为2/10,1/20,N/30。计算现金折扣时不考虑增值税。18日,收到结算销售款项并存入银行。(4)25日,收到丁企业退回本月10日购买的全部商品,同时向丁企业开具了红字增值税专用发票。并退回相关款项。根据资料(2),甲企业向丙企业销售商品应确认的应收账款为()万元。A1000

B1170

C1175

D1005

正确答案: A解析: 资料(2)借:应收账款1175贷:主营业务收入1000应交税费—应交增值税(销项税额)170银行存款5借:主营业务成本800贷:库存商品800 -

第9题:

单选题甲家电企业(以下简称“甲企业”)为增值税一般纳税人。2019年10月,甲企业按八折优惠价格销售一批商品,该批商品折扣前的价格为46.4万元(含增值税,适用的增值税税率为13%)。根据企业所得税法律制度的规定,甲企业销售该批商品应确认的企业所得税应税收入为( )万元。A40

B32.85

C37.12

D46.4

正确答案: A解析: -

第10题:

单选题甲企业为增值税一般纳税人,适用的增值税税率为17%,商品销售价格均不含增值税。确认收入的同时,结转其销售成本。2017年11月,该企业发生的经济业务如下: (1)1日,向乙企业销售一批商品,增值税专用发票注明的价格为80万元,增值税税额为13.6万元。实际成本为35万元。商品已发出,收到客户开具的商业承兑汇票结清全部款项。 (2)5日,采用托收承付结算方式向丙企业销售一批商品。增值税专用发票上注明的价款为1000万元,增值税税额为170万元。实际成本为800万元,为客户代垫运输费为5万元(不考虑增值税),全部款项已办妥托收手续。 (3)10日,向丁企业赊销一批商品,增值税专用发票上注明的价款为40万元,增值税税额为6.8万元,实际成本为22万元。销售合同规定的现金折扣条件为2/10,1/20,N/30。计算现金折扣时不考虑增值税。18日,收到结算销售款项并存入银行。 (4)25日,收到丁企业退回本月10日购买的全部商品,同时向丁企业开具了红字增值税专用发票。并退回相关款项。 根据资料(1)至(4),甲企业销售业务对其2017年11月利润表“营业利润”项目本期金额的影响为()万元。A262.2

B240

C245

D263

正确答案: B解析: 本题考核营业利润的计算。甲企业销售业务对其2017年11月利润表“营业利润”项目本期金额的影响=(80-35)(资料1)+(1000-800)(资料2)=245(万元)。 -

第11题:

问答题五和公司为增值税一般纳税人,适用的增值税税率为17%。商品销售价格中均不含增值税税额,按每笔销售分别结转销售成本。五和公司2008年9月发生的经济业务如下:M公司退回2007年12月28日购买的商品一批。该批商品的销售价格为7万元,实际成本为6.5万元。该批商品的销售收入已在售出时确认,但款项尚未收取。经查明,退货理由符合原合同约定。本月末已办妥退货手续并开具红字增值税专用发票。要求:编制五和公司上述经济业务相关的会计分录。正确答案:解析: -

第12题:

单选题2019年4月,甲企业(增值税一般纳税人)将自产货物无偿赠送给乙企业,已知,同类货物的不含税平均销售价格是5200元,生产成本是4100元,适用的增值税税率为13%,成本利润率为10%,甲企业上述业务应确认的增值税销项税额为()元。A743.6

B533

C586.3

D676

正确答案: D解析: -

第13题:

甲企业为增值税一般纳税人,适用的增值税税率为13%,商品销售价格均不含增值税。确认收入的同时,结转其销售成本。2019年7月,该企业发生的经济业务如下:

(1)1日,与乙企业签订合同约定,向其销售A、B两种商品,合同价格为800万元,增值税税额为104万元,实际成本为600万元。商品已发出,收到客户开具的商业承兑汇票结清全部款项。甲公司A商品的单独售价为400万元,B商品的单独售价为600万元。

(2)5日,与丙企业签订一份商品销售合同,为取得该合同而发生的成本包括:因投标而发生的投标费2万元,差旅费3万元,销售佣金5万元,上述款项已通过银行存款支付。

(3)10日,甲企业按照与丙企业签订的合同发出该批商品,增值税专用发票注明的价款为1000万元,增值税额为130万元,实际成本为800万元,为客户代垫运输费5万元(不考虑增值税),全部款项已办妥托收手续。

要求:根据上述材料,不考虑其他因素,分析回答下列问题。(答案中的金额单位用万元表示)

根据资料(3),甲企业向丙企业销售商品应确认的应收账款是( )万元。A.1000

B.1130

C.1135

D.1005答案:C解析:相关会计分录为:

借:应收账款 1135

贷:主营业务收入 1000

应交税费——应交增值税(销项税额) 130

银行存款 5

借:主营业务成本 800

贷:库存商品 800

借:销售费用 5

贷:合同取得成本 5 -

第14题:

某企业为增值税一般纳税人,适用的增值税税率为1 3% 。201 9年11月1日,对外销售M商品20000件,每件不含增值税销售价格为15元,给予10 % 的商业折扣,符合收入确认条件。下列各项中,该企业销售商品会计处理正确的是( )。A.确认应交税费4.8万元

B.确认主营业务收入27万元

C.确认管理费用3万元

D.确认财务费用3万元答案:B解析:相关会计分录为:

借:应收账款 30.51

贷:主营业务收入 27

( 20000 × 15× ( 1-10% ) /10000 )

应交税费 —— 应交增值税(销项税额) 3.51 -

第15题:

甲家电企业(简称甲企业)为增值税一般纳税人。2019年6月,甲企业按八折优惠价格销售一批商品,该批商品折扣前的价格为45.2万元(含增值税,适用税率13%)。甲企业销售该批商品应确认的企业所得税应税收入为( )万元。A.40

B.32

C.36.16

D.45.2答案:B解析:本题考核企业所得税收入的确定。商品销售涉及商业折扣的,应当按照扣除商业折扣后的金额确定销售商品收入金额。应确认企业所得税应税收入=45.2÷(1+13%)×(1-20%)=32(万元)。 -

第16题:

2020年5月,A企业(增值税一般纳税人)以自己生产的产品向股东分配利润,产品成本为500000元,不含税销售价格为800000元,该产品的增值税税率为13%。

要求:请写出A企业正确的会计处理答案:解析:销项税额=800000×13%=104000(元)

借:应付股利 904000

贷:主营业务收入 800000

应交税费—应交增值税(销项税额) 104000

借:主营业务成本 500000

贷:库存商品 500000 -

第17题:

甲公司为增值税一般纳税人,适用的增值税税率为17%。年末将20台本*企业自产的冰箱作为福利发给本*企业职工,该冰箱的成本为每台1000元,市场售价为2000元/台(不含增值税)。则下列说法正确的是()。

- A、实际发放时,计入应付职工薪酬的金额为40000

- B、实际发放时,计入应交税费—应交增值税(销项税额)的金额为3400

- C、将自产产品作为福利发放给员工不视同销售,但需要确认收入结转成本

- D、将自产产品作为福利发放给员工视同销售,并且要确认收入结转成本

正确答案:D -

第18题:

问答题甲公司为增值税一般纳税人,适用增值税税率为17%,期初无留抵增值税税额,适用企业所得税税率为25%。甲公司2017年发生如下经济业务:(1)1月1日,甲公司与乙公司(增值税一般纳税人)签订协议,向乙公司销售商品,成本为90万元,增值税专用发票上注明销售价格为110万元、税额为18.7万元。协议规定,甲公司应在当年5月31日将所售商品购回,回购价为120万元,另需支付增值税20.4万元。货款已实际收付,不考虑其他相关税费。正确答案:解析: -

第19题:

问答题甲企业为增值税一般纳税企业,适用增值税率为17%,业务中未提及的税费不作考虑。该企业2009年12月份发生如下部分经济业务:将企业自产的一批产品用于在建工程,同类产品的市场销售价格为20000元,该批产品的成本为12000元,适用消费税税率为5%,增值税率为17%。要求:为甲企业编制上述业务相关的会计分录。正确答案:解析: -

第20题:

多选题甲企业为增值税一般纳税人,适用的增值税税率为17%,商品销售价格均不含增值税。确认收入的同时,结转其销售成本。2017年11月,该企业发生的经济业务如下: (1)1日,向乙企业销售一批商品,增值税专用发票注明的价格为80万元,增值税税额为13.6万元。实际成本为35万元。商品已发出,收到客户开具的商业承兑汇票结清全部款项。 (2)5日,采用托收承付结算方式向丙企业销售一批商品。增值税专用发票上注明的价款为1000万元,增值税税额为170万元。实际成本为800万元,为客户代垫运输费为5万元(不考虑增值税),全部款项已办妥托收手续。 (3)10日,向丁企业赊销一批商品,增值税专用发票上注明的价款为40万元,增值税税额为6.8万元,实际成本为22万元。销售合同规定的现金折扣条件为2/10,1/20,N/30。计算现金折扣时不考虑增值税。18日,收到结算销售款项并存入银行。 (4)25日,收到丁企业退回本月10日购买的全部商品,同时向丁企业开具了红字增值税专用发票。并退回相关款项。 根据资料(1),下列各项中,甲企业向乙企业销售商品的会计处理正确的是()。A确认主营业务收入80万元

B结转主营业务成本35万元

C确认应收票据93.6万元

D确认应收账款93.6万元

正确答案: C,B解析: 资料(1)

借:应收票据 93.6

贷:主营业务收入 80

应交税费—应交增值税(销项税额) 13.6

借:主营业务成本 35

贷:库存商品 35 -

第21题:

单选题2016年5月,甲企业(增值税一般纳税人)将自产的货物无偿赠送给予关系单位,已知,同类货物的不含税平均销售价格为5200元,生产成本2300元,适用的增值税税率为17%,成本利润率为10%,甲企业上述业务应确认的增值税销项税额为()元。A357

B527

C382.7

D884

正确答案: B解析: 本题考核“增值税——视同销售组价”,甲企业上述业务应确认的增值税销项税额=5200×17%=884(元) -

第22题:

单选题2019年4月,甲企业(增值税一般纳税人)将自产货物无偿赠送给丙企业,已知,无同类货物的平均销售价格,该货物的生产成本是3000元,适用的增值税税率为13%,成本利润率为10%,甲企业上述业务应确认的增值税销项税额为()元。A330

B479.49

C390

D429

正确答案: B解析: -

第23题:

单选题甲企业系增值税一般纳税人,销售商品适用的增值税税率为13%。2020年1月1日与乙公司签订协议销售商品一批,增值税专用发票上注明价格为100万元,增值税税额为13万元。商品已发出,款项已收到。该协议规定,该批商品销售价格(不含增值税税额)的20%属于商品售出后5年内提供修理服务的服务费。则甲企业2020年1月1日应确认的合同负债为( )万元。A3.2

B20

C80

D23.2

正确答案: A解析:

协议规定商品销售价格(不含增值税税额)的20%属于商品售出后5年内提供修理服务的服务费,该部分收入应在一段时间内确认。甲企业2020年1月1日应确认的合同负债=100×20%=20(万元)。