关于12月王教授取得的工资和奖金收入,以下说法中正确的是( )。 A.12月王教授取得的工资和奖金收入应缴纳个人所得税额为185元 B.12月王教授取得的工资和奖金收入应缴纳个人所得税额为505元 C.12月王教授取得的工资和奖金收入应缴纳个人所得税由本人于年末缴纳 D.12月王教授取得的工资和奖金收入应缴纳个人所得税由本单位代扣代缴

题目

关于12月王教授取得的工资和奖金收入,以下说法中正确的是( )。 A.12月王教授取得的工资和奖金收入应缴纳个人所得税额为185元 B.12月王教授取得的工资和奖金收入应缴纳个人所得税额为505元 C.12月王教授取得的工资和奖金收入应缴纳个人所得税由本人于年末缴纳 D.12月王教授取得的工资和奖金收入应缴纳个人所得税由本单位代扣代缴

相似考题

参考答案和解析

正确答案:AD

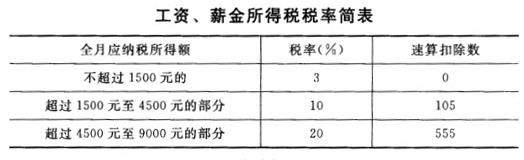

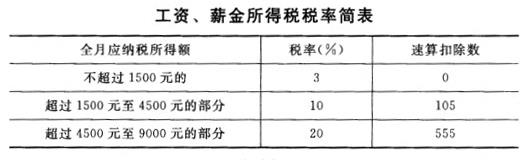

个人所得税计算如下:(3 000+3 400-3 500)×10%-105=185元。个人所得税由单位代扣代缴。故选AD。

个人所得税计算如下:(3 000+3 400-3 500)×10%-105=185元。个人所得税由单位代扣代缴。故选AD。

更多“关于12月王教授取得的工资和奖金收入,以下说法中正确的是( )。 A.12月王教授取得的工资和奖金收 ”相关问题

-

第1题:

共用题干

王教授系中国公民,现在国内某大学任职,2013年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2013年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。

要求:根据上述资料,回答下列各题。王教授取得的工资收入,以下说法中正确的是()。

A、应缴纳的个人所得税税额为535元

B、应缴纳的个人所得税税额为185元

C、应缴纳的个人所得税由本人于年末缴纳

D、应缴纳的个人所得税由所在单位代扣代缴答案:B,D解析:本题考核个人所得税的征税项目。

本题考核个人所得税的计算。王教授12月取得的工资和奖金收入应缴纳的个人所得税额为(3400+3000-3500)*10%-105=185(元),应缴纳的个人所得税是由所在单位代扣代缴。

本题考核个人所得税的征收管理。代扣代缴的范围包括:工资、薪金所得;对企事业单位的经营、承租经营所得;劳务报酬所得;稿酬所得、特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得等。

本题考核个人所得税的计算。稿酬所得应缴纳个人所得税=19000*(1-20%)*20%*(1-30%)=2128(元);讲课报酬应缴纳个人所得税=(3900-800)*20%=620(元)。

本题考核个人所得税的缴纳。 -

第2题:

共用题干

王教授系中国公民,现在国内某大学任职,2013年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2013年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。

要求:根据上述资料,回答下列各题。关于稿酬和讲课报酬,以下说法中正确的是()。

A、劳务报酬所得,属于一次性收入的,以取得该项收入为一次

B、王教授稿酬所得应缴纳的个人所得税,应由科普出版社代扣代缴

C、王教授讲课报酬应缴纳的个人所得税,应由科技公司代扣代缴

D、稿酬所得和讲课报酬应缴纳的个人所得税,应由王教授自行交纳答案:A,B,C解析:本题考核个人所得税的征税项目。

本题考核个人所得税的计算。王教授12月取得的工资和奖金收入应缴纳的个人所得税额为(3400+3000-3500)*10%-105=185(元),应缴纳的个人所得税是由所在单位代扣代缴。

本题考核个人所得税的征收管理。代扣代缴的范围包括:工资、薪金所得;对企事业单位的经营、承租经营所得;劳务报酬所得;稿酬所得、特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得等。

本题考核个人所得税的计算。稿酬所得应缴纳个人所得税=19000*(1-20%)*20%*(1-30%)=2128(元);讲课报酬应缴纳个人所得税=(3900-800)*20%=620(元)。

本题考核个人所得税的缴纳。 -

第3题:

中国公民王某系一大学(所在地为地级市)教授,2012年6月取得的收入情况如下:

(1)取得工资收入7600元;

(2)—次性取得设计收入20000元;

(13)出版专著一部,出版社支付稿酬100000元;

(4)购买体育彩票中奖所得20000元;

(5)领取了市政府教育奖金、教育储蓄存款利息、保险赔偿和季度奖。

2012年6月王某取得的工资收入应缴纳个人所得税为()元。A.305

B.745

C.825

D.985答案:A解析:应纳税所得额=7600-3500=4100(元),对应的税率为10%,速算扣除数为105。2012年6月王某取得工资收入应缴纳个人所得税=4100x10%-105=305(元)。 -

第4题:

共用题干

王教授系中国公民,现在国内某大学任职,2013年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2013年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。

要求:根据上述资料,回答下列各题。关于税款缴纳,以下说法中正确的是()。

A、王教授应当在2014年3月31日前办理纳税申报

B、王教授应当在2014年6月30日前办理纳税申报

C、王教授应当补交稿酬和讲课报酬的税款

D、科普出版社和科技公司未代扣代缴个人所得税符合法律规定答案:A,C解析:本题考核个人所得税的征税项目。

本题考核个人所得税的计算。王教授12月取得的工资和奖金收入应缴纳的个人所得税额为(3400+3000-3500)*10%-105=185(元),应缴纳的个人所得税是由所在单位代扣代缴。

本题考核个人所得税的征收管理。代扣代缴的范围包括:工资、薪金所得;对企事业单位的经营、承租经营所得;劳务报酬所得;稿酬所得、特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得等。

本题考核个人所得税的计算。稿酬所得应缴纳个人所得税=19000*(1-20%)*20%*(1-30%)=2128(元);讲课报酬应缴纳个人所得税=(3900-800)*20%=620(元)。

本题考核个人所得税的缴纳。 -

第5题:

共用题干

王教授系中国公民,现在国内某大学任职,2012年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2012年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。

要求:根据上述资料,回答下列各题。关于税款缴纳,以下说法中正确的是()。

A、王教授应当在2013年3月31日前办理纳税申报

B、王教授应当在2013年6月30日前办理纳税申报

C、王教授应当补交稿酬和讲课报酬的税款

D、科普出版社和科技公司应当补交稿酬和讲课报酬的税款答案:A,C解析:本题考核个人所得税的征税项目。

本题考核个人所得税的计算。王教授12月取得的工资和奖金收入应缴纳的个人所得税额为(3400+3000-3500)*10%-105=185(元),应缴纳的个人所得税是由本单位代扣代缴。

本题考核个人所得税的征收管理。代扣代缴的范围包括:工资、薪金所得;对企事业单位的经营、承租经营所得;劳务报酬所得;稿酬所得、特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得等。

本题考核个人所得税的计算。稿酬所得应缴纳个人所得税=19000*(1-20%)*20%*(1-30%)=2128(元);讲课报酬应缴纳个人所得税=(3900-800)*20%=620(元)。

本题考核个人所得税的缴纳。