某明星2013年11月因“走穴”演出,取得不含税劳务报酬100000元,按照合同约定相关的个人所得税由支付报酬的单位负担。在不考虑其他税费的情况下,支付报酬的单位应为该明星负担的个人所得税为()元。A22000B25000C29141.18D36764.70

题目

某明星2013年11月因“走穴”演出,取得不含税劳务报酬100000元,按照合同约定相关的个人所得税由支付报酬的单位负担。在不考虑其他税费的情况下,支付报酬的单位应为该明星负担的个人所得税为()元。

A22000

B25000

C29141.18

D36764.70

相似考题

参考答案和解析

参考答案:D

更多“某明星2013年11月因“走穴”演出,取得不含税劳务报酬100000元,按照合同约定相关的个人所得税由支付报酬的单位负担。在不考虑其他税费的情况下,支付报酬的单位应为该明星负担的个人所得税为()元。 ”相关问题

-

第1题:

演员张某参加文艺演出,按照合同规定取得劳务报酬50000元,相关的个人所得税由演艺公司代付。在不考虑其他税费的情况下,公司应代付的个人所得税是( )元。

A.10000

B.13157.89

C.13210.52

D.13235.29

正确答案:D

如果单位或个人为纳税人代付税款的,应当将单位或个人支付给纳税人的不含税支付额换算为应纳税所得,然后按规定计算应代付的个人所得税款。

考核目的及分析:测试考生是否清楚单位或个人为纳税人代付个人所得税的情况下,其代付税款的计算方法。该题中张某取得的 50000元劳务报酬,属不含税的收入,应将其换算成含税收入再计税。所以,公司应代付的个人所得税额=[(50000-7000)×(1-20%)÷ 68%]×40%-7000=13235.29(元)。 -

第2题:

王某根据劳务合同的规定,取得税后劳务报酬30000元。在不考虑其他税费的情况下,王某该项劳务报酬应缴纳个人所得税( )元。A.3823.5

B.4794.5

C.5032.12

D.6842.11答案:D解析:应纳税所得额=[(30000-2000)×(1-20%)]/[1-30%×(1-20%)]=29473.68(元)

王某应缴纳个人所得税=29473.68×30%-2000=6842.11(元)。

【知识点】 其他 -

第3题:

(2019年)某设计师为非雇佣单位提供设计服务,取得劳务报酬60000元(不考虑增值税和其他税费),支付单位预扣个人所得税12000元.。

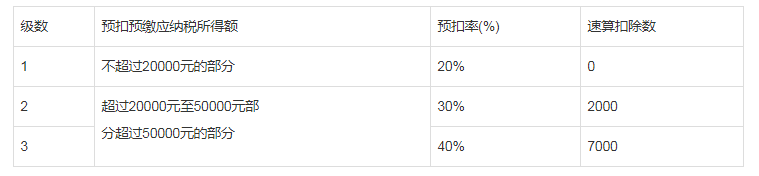

附:个人所得税预扣率表二(劳务报酬预扣率表)

请逐一回答下列问题:

问题(1):请列式计算支付单位预扣的个人所得税应为多少?

问题(2):实行综合与分类相结合的个人所得税制后,这笔劳务报酬在汇算清缴时应与哪几项所得合并?

(3):劳务报酬所得预扣税款和年度汇算清缴时,在所得额计算、可扣除项目及适用税率(或预扣率)等方面有什么区别?答案:解析:1. 支付单位应预扣预缴的个人所得税=60000×(1-20%)×30%-2000=12400(元)

2. 应与工资薪金所得、其他劳务报酬所得、稿酬所得和特许权使用费所得合并为综合所得计税。

3.(1)所得额计算方面,预扣预缴按次或按月计算,汇算清缴时是并入综合所得按年汇总计算。

(2)可扣除项目确定方面,预扣预缴时,区分每次收入不超过4000元的,减除费用800元;4000元以上的,减除20%的费用。汇算清缴时,统一减除20%的费用后并入收入总额,还可以和综合所得一并减除6万的费用扣除和专项扣除、专项附加扣除和依法确定的其他扣除项目。

(3)税率(或预扣率)方面,预扣预缴时采用20%~40%的超额累进预扣率;汇算清缴时采用7级综合所得税率。 -

第4题:

某歌星在一次演出后,按合同规定应获得劳务报酬18000元。主办单位按照税法,代扣其个人所得税后,应向该歌星实际支付()元。A:14400

B:14560

C:15120

D:15980答案:C解析:根据税法对个人所得税的征收规定,劳务报酬所得,适用20%的比例税率。劳务报酬所得每次收入在4000元以上的,减除20%的费用,其余额为应纳税所得额。则本题中,应纳税额=18000*(1-20%)*20%=2880(元),代扣个人所得税之后,实际支付=18000-2880=15120(元)。 -

第5题:

某设计师为非雇用单位提供设计服务,取得劳务报酬60000元(不考虑增值税和其他税费),支付单位预扣个人所得税12000元。

请逐一回答下列问题:

附:个人所得税预扣率表二

(1)请列式计算支付单位预扣的个人所得税应为多少?

(2)实行综合与分类相结合的个人所得税制后,这笔劳务报酬在汇算清缴时应与哪几项所得合并为综合所得计税?

(3)劳务报酬所得预扣税款和年度汇算清缴时,在所得额计算、可扣除项目及适用税率(或预扣率)等方面有什么区别?答案:解析:(1)①劳务报酬所得在预扣预缴时,以每次收入减除费用后的余额为收入额,每次收入不超过4000元的,减除费用按800元计算;每次收入4000元以上的,减除费用按20%计算。

②劳务报酬所得以每次收入额为预扣预缴应纳税所得额,故该设计师劳务报酬所得预扣预缴应纳税所得额=60000X ( 1-20%) =48000 (元)。③支付单位预扣的个人所得税=48000X30%-2000=12400 (元)。

(2)①新税制将居民个人工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得纳入综合所得,由扣缴义务人按月或者按次预扣预缴税款。年度终了后纳税人进行汇算清缴,税款多退少补。②故这笔劳务报酬在汇算清缴时,应与工资、薪金所得,稿酬所得,特许权使用费所得合并为综合所得计税。

(3)

①劳务报酬所得预扣税款和年度汇算清缴时,在所得额计算上的区别如下:

劳务报酬所得预扣税款时,以每次收入额为预扣预缴应纳税所得额,收入额为每次收入减除费用后的余额。每次收入不超过4000元的,减除费用按800元计算;每次收入4000元以上的,减除费用按20%计算。

劳务报酬所得年度汇算清缴时,收入额为收入减除20%费用后的余额。劳务报酬所得和工资、薪金所得,稿酬所得,特许权使用费所得合并计税,以合计收入额减除费用6万元以及专项扣除、专项附加扣除和其他依法确定的其他扣除后的余额为应纳税所得额。

②劳务报酬所得预扣税款和年度汇算清缴时,可扣除项目的区别如下:

劳务报酬所得预扣税款时,每次收入不超过4000元的,扣除项目按800元计算;每次收入4000元以上的,扣除项目按20%计算。

劳务报酬所得年度汇算清缴时,以扣除20%费用后的金额计入收入额,可扣除项目包括6万元、专项扣除、专项附加扣除和其他依法确定的其他扣除。

③劳务报酬所得预扣税款和年度汇算清缴时,适用税率(或预扣率)的区别如下:

劳务报酬所得预扣税款时,适用三级超额累进预扣率。

劳务报酬所得年度汇算清缴时,适用七级超额累进税率。