下列不属于试行期末留抵退税制度的退税条件有:A信用等级为A级或B级B申请退税前36个月内未因偷税被税务机关处罚C申请退税前36个月内不存在骗取留抵退税、出口退税或虚开增值税专用发票的行为D2019年4月1日起至申请退税期间,未享受即征即退、先征后返或先征后退政策。

题目

A信用等级为A级或B级

B申请退税前36个月内未因偷税被税务机关处罚

C申请退税前36个月内不存在骗取留抵退税、出口退税或虚开增值税专用发票的行为

D2019年4月1日起至申请退税期间,未享受即征即退、先征后返或先征后退政策。

相似考题

更多“下列不属于试行期末留抵退税制度的退税条件有: A信用等级为A级或B级B申请退税前36个月内未因偷税被税务机关处罚C申请退税前36个月内不存在骗取留抵退税、出口退税或虚开增值税专用发票的行为D2019年4月1日起至申请退税期间,未享受即征即退、先征后返或先征后退政策。”相关问题

-

第1题:

申请留抵退税的条件是()?A.从2019年4月税款所属期起,连续6个月增量留抵税额均大于零,且第六个月增量留抵税额不低于50万元;

B纳税信用等级为A级或者B级;

C.申请退税前36个月未发生骗取留抵退税、出口退税或者虚开增值税专用发票情形的;

D.申请退税前36个月未因偷税被税务机关处罚两次及以上;

E.自2019年4月1日起未享受即征即退或先征后返(退)政策。

答案:ABCDE

-

第2题:

同时符合以下()条件,才可申请退还增量留抵税额。A自2019年4月税款所属期起,连续六个月(按季纳税的,连续两个季度)增量留抵税额均大于零,且第六个月增量留抵税额不低于60万元

B纳税信用等级为A级或者B级

C申请退税前36个月未发生骗取留抵退税、出口退税或虚开增值税专用发票情形的

D申请退税前36个月未因偷税被税务机关处罚一次及以上的

E自2019年4月1日起未享受即征即退、先征后返(退)政策的

答案:BCE

-

第3题:

符合以下条件的纳税人,可以向主管税务机关申请退还增量留抵税额:申请退税前( )个月未发生骗取留抵退税、出口退税或虚开增值税专用发票情形的。A.6

B.12

C.24

D.36

答案:D

-

第4题:

下列有关符合增值税期末留抵税额退税条件的说法,正确的有( )。A.连续6个月增量留抵税额均大于零,且第6个月增量留抵税额不低于50万元

B.纳税信用等级为A级或者B级

C.申请退税前36个月未发生骗取留抵退税、出口退税或虚开增值税专用发票情形的

D.申请退税前36个月未因偷税被税务机关处罚3次及以上的答案:A,B,C解析:自2019年4月1日起,试行增值税期末留抵税额退税制度。同时符合以下条件的纳税人,可以向主管税务机关申请退还增量留抵税额:(1)自2019年4月税款所属期起,连续6个月增量留抵税额均大于零,且第6个月增量留抵税额不低于50万元;(2)纳税信用等级为A级或者B级;(3)申请退税前36个月未发生骗取留抵退税、出口退税或虚开增值税专用发票情形的;(4)申请退税前36个月未因偷税被税务机关处罚两次及以上的;(5)自2019年4月1日起未享受即征即退、先征后返(退)政策的。 -

第5题:

某电器生产企业,符合规定条件可以向主管税务机关申请退还增量留抵税额,下列各项属于规定条件的有( )。A.自2019年4月税款所属期起,连续六个月(按季纳税的,连续两个季度)增量留抵税额均大于零,且第六个月增量留抵税额不低于50万元

B.纳税信用等级为A级、B级或者C级,不能为D级

C.申请退税前36个月未发生骗取留抵退税、出口退税或虚开增值税专用发票情形的

D.申请退税前36个月未因偷税被税务机关处罚两次及以上的

E.自2019年4月1日起未享受即征即退、先征后返(退)政策的答案:A,C,D,E解析:选项B,纳税信用等级为A级或者B级的企业,在其他条件符合的情况下,可以适用留抵退税政策。 -

第6题:

生产企业出口自产货物和视同自产货物及对外提供加工修理修配劳务,适用哪种增值税退(免)税办法?()

- A、先征后退

- B、免抵退税

- C、免退税

- D、即征即退

正确答案:B -

第7题:

目前外贸企业出口货物退(免)税的基本方式是()。

- A、免、退税

- B、免、抵、退税

- C、免、抵税

- D、先征后退

正确答案:A -

第8题:

按照现行政策规定,生产企业委托外贸企业代理出口货物,其增值税的退(免)税环节和方法是()。

- A、.对生产企业实行退税,采取“先征后退”方法

- B、对外贸企业实行退税,采取“即征即退”方法

- C、对生产企业和外贸企业分别实行退税,采取“先征后退”方法

- D、对生产企业实行退税,采取“免、抵、退”方法

正确答案:D -

第9题:

出口退税的形式包括()。

- A、不征不退形式

- B、免、抵、退的形式

- C、先征后退的形式

- D、实行出口退税电子化管理

- E、征退同时的形式

正确答案:A,B,C,D -

第10题:

单选题按照现行政策规定,生产企业委托外贸企业代理出口货物,其增值税的退(免)税环节和方法是()。A.对生产企业实行退税,采取“先征后退”方法

B对外贸企业实行退税,采取“即征即退”方法

C对生产企业和外贸企业分别实行退税,采取“先征后退”方法

D对生产企业实行退税,采取“免、抵、退”方法

正确答案: C解析: 暂无解析 -

第11题:

多选题出口退税的形式包括()。A不征不退形式

B免、抵、退的形式

C先征后退的形式

D实行出口退税电子化管理

E征退同时的形式

正确答案: E,D解析: 本题考查出口退税的形式。出口退税的形式包括:(1)不征不退的形式;(2)免、抵、退的形式;(3)先征后退的形式;(4)实行出口退税电子化管理。 -

第12题:

多选题出口货物退税计算方法主要有()A先征后退

B免、抵、退

C免税

D免、退税

正确答案: A,B解析: 暂无解析 -

第13题:

下列属于试行期末留抵退税制度的退税条件有:()A信用等级为A级或B级

B申请退税前36个月内未因偷税被税务机关处罚

C申请退税前36个月内不存在骗取留抵退税、出口退税或虚开增值税专用发票的行为

D2019年4月1日起至申请退税期间,未享受即征即退、先征后返或先征后退政策。

答案:ACD

-

第14题:

符合以下条件的纳税人,可以向主管税务机关申请退还增量留抵税额:.自2019年( )月1日起未享受即征即退、先征后返(退)政策的。A.1

B.2

C.3

D.4

答案:D

-

第15题:

向主管税务机关申请退还增量留抵税额的纳税人,应符合的条件有( )。A.自2019年4月税款所属期起,连续3个月增量留抵税额均大于零,且第3个月增量留抵税额不低于50万元

B.纳税信用等级为A级或者M级

C.申请退税前36个月未发生骗取留抵退税、出口退税或虚开增值税专用发票情形的

D.申请退税前36个月未因偷税被税务机关处罚两次及以上的

E.自2019年4月1日起未享受即征即退、先征后返(退)政策的答案:C,D,E解析:同时符合以下条件的纳税人,可以向主管税务机关申请退还增量留抵税额:(1)自2019年4月税款所属期起,连续六个月(按季纳税的,连续两个季度)增量留抵税额均大于零,且第六个月增量留抵税额不低于50万元;(2)纳税信用等级为A级或者B级;(3)申请退税前36个月未发生骗取留抵退税、出口退税或虚开增值税专用发票情形的;(4)申请退税前36个月未因偷税被税务机关处罚两次及以上的;(5)自2019年4月1日起未享受即征即退、先征后返(退)政策的。 -

第16题:

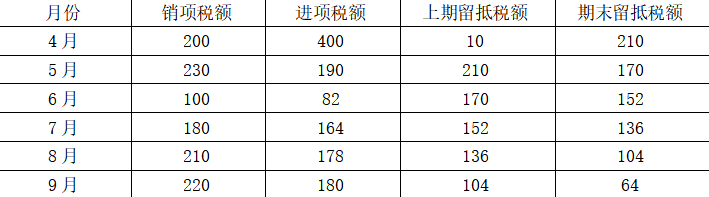

甲企业2017年成立,同年登记为增值税一般纳税人。增值税按月申报,纳税信用等级为B级,无出口业务。2019年3月期末留抵税额为10万元,2019年4-9月增值税申报情况如下:

单位:万元

该企业申请退税前36个月未发生骗取留抵退税情形,也未因偷税被税务机关处罚,同时自2019年4月1日起未享受即征即退、先征后返(退)政策。该企业2019年4月至9月已抵扣的增值税专用发票、海关进口增值税专用缴款书、解缴税款完税凭证注明的增值税税额为798万元,同期全部已抵扣进项税额为1194万元。该企业允许退还的增量留抵税额为( )万元。A.26.88

B.21.65

C.32.40

D.48.09答案:B解析:自2019年4月1日起,试行增值税期末留抵税额退税制度。该企业每月增量留抵均大于零,第六个月增量留抵税额=64-10=54(万元),信用等级为B级,符合规定的条件,因此可以向主管税务机关申请退还增量留抵税额。

进项构成比例=798/1194×100%=66.83%

增量留抵税额=64-10=54(万元)

该企业允许退还的增量留抵税额=增量留抵税额×进项构成比例×60%=54×66.83%×60%=21.65(万元) -

第17题:

下列各项中,与我国现行出口货物退增值税政策不符的退(免)税方式是()

- A、免、退税

- B、免、抵、退税

- C、先征后退税

- D、免税

正确答案:C -

第18题:

出口货物退税计算方法主要有()

- A、先征后退

- B、免、抵、退

- C、免税

- D、免、退税

正确答案:A,B,C,D -

第19题:

增值税出口退税,可由企业选择“免、抵、退”税办法或“先征后退”办法。

正确答案:错误 -

第20题:

从2002年1月1日起,生产企业自营或委托外贸企业代理出口自产货物,除另有规定外,增值税一律实行()管理办法。

- A、不征不退税

- B、免抵退税

- C、先征后退税

- D、即征即退

正确答案:B -

第21题:

出口企业既有适用增值税免抵退项目,也有增值税即征即退、先征后退项目的,增值税即征即退和先征后退项目也参与出口项目免抵退税计算。

正确答案:错误 -

第22题:

单选题下列各项中,与我国现行出口货物退增值税政策不符的退(免)税方式是()A免、退税

B免、抵、退税

C先征后退税

D免税

正确答案: A解析: 暂无解析 -

第23题:

判断题增值税出口退税,可由企业选择“免、抵、退”税办法或“先征后退”办法。A对

B错

正确答案: 错解析: 暂无解析