下列关于VaR的说法,正确的有( )。A.均值VaR度量的是资产价值的相对损失B.均值VaR度量的是资产价值的绝对损失C.零值VaR度量的是资产价值的相对损失D.零值VaR度量的是资产价值的绝对损失E.VaR只用做市场风险计量与监控

题目

下列关于VaR的说法,正确的有( )。

A.均值VaR度量的是资产价值的相对损失

B.均值VaR度量的是资产价值的绝对损失

C.零值VaR度量的是资产价值的相对损失

D.零值VaR度量的是资产价值的绝对损失

E.VaR只用做市场风险计量与监控

相似考题

更多“下列关于VaR的说法,正确的有( )。 A.均值VaR度量的是资产价值的相对损失B.均值VaR度 ”相关问题

-

第1题:

等式Var(X + Y) =Var(X) +Var(Y)成立的条件是( )。

A. X与Y相互独立 B.X与Y同方差

C. X与Y同分布 D. X与Y同均值答案:A解析:随机变量X与Y独立时,X取什么值不影响另一个随机变量Y的取值,有:Var(X +Y) =Var(X) +Var(Y)。这个性质也可推广到三个或更多个相互独立随即变量场合。 -

第2题:

关于风险度量中的VaR,下列说法不正确的是( )。A.VaR是指在一定的持有期△t内和给定的置信水平X%下,利率、汇率等市场风险因子发生变化时可能对某项资金头寸、资产组合或金融机构造成的潜在最大损失

B.在VaR的定义中,有两个重要参数——持有期△t和预测损失水平△p,任何VaR只有在给定这两个参数的情况下才会有意义

C.△p为金融资产在持有期△t内的损失

D.该方法完全是一种基于统计分析基础上的风险度量技术答案:B解析:B项,在VaR的定义中,有两个重要参数——持有期△t和置信水平x%(而非预测损失水平△p),任何VaR只有在给定这两个参数的情况下才会有意义。 -

第3题:

VaR方法存在的缺陷包括()。A:VaR的度量结果存在误差

B:头寸变化造成风险失真

C:VaR没有给出最坏情景下的损失

D:VaR方法的假设不符合实际答案:A,B,C解析:VaR法的缺陷包括A、B、C三项。 -

第4题:

下列关于VaR的说法中,错误的是()。A.均值VaR是以均值为基准测度风险的

B.零值VaR是以初始价值为基准测度风险的,度量的是资产价值的相对损失

C.VaR的计算涉及置信水平与持有期

D.计算VaR值的基本方法是方差-协方差法、历史模型法、蒙特卡洛模拟法答案:B解析:均值VaR是以均值为基准测度风险的,度量的是资产"b'i-N-N相对损失,零值VaR是以初始价值为基准测度风险的,度量的是资产价值的绝对损失,所以A项正确,B项错误;VaR的计算涉及置信水平与持有期,计算VaR值的基本方法是方差一协方差法、历史模型法、蒙特卡洛模拟法,所以C、D项正确。 -

第5题:

在险价值风险度量方法中,α=95意味着( )。A. 有95%的把握认为最大损失不会超过VaR值

B. 有95%的把握认为最大损失会超过VaR值

C. 有5%的把握认为最大损失不会超过VaR值

D. 有5%的把握认为最大损失会超过VaR值答案:A,D解析:在险价值里指在一定概率水平α%(置信水平)下,某一金融资产或资产组合的价值在未来特定时期(N天)的最大可能损失。例如95%的置信水平的含义是有95%的把握认为最大损失不会超过VaR值。 -

第6题:

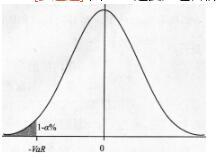

图8—1是资产组合价值变化△Ⅱ的概率密度函数曲线,其中阴影部分表示( )。

图8—1资产组合价值变化△Ⅱ的概率密度函数曲线A.资产组合价值变化跌破-VaR的概率是1-α%

B.资产组合价值变化跌破-VaR的概率是α%

C.资产组合价值变化超过-VaR的概率是α%

D.资产组合价值变化超过-VaR的概率是1-α%答案:A,C解析:钟形曲线是资产组合价值变化△Ⅱ的概率密度函数曲线,阴影部分的意思表示资产组合价值变化跌破-VaR的概率是1-“%。由此可以看出,阮R实际上是某个概率分布的分位数。 -

第7题:

在使用VaR进行风险管理的过程中,应注意的问题有()。

- A、VaR没有考虑不同业务部门之间的分散化效应

- B、VaR没有给出最坏情景下的损失

- C、VaR的度量结果存在误差

- D、VaR头寸变化造成风险失真

正确答案:B,C,D -

第8题:

均值方差法采用下列哪种指标度量有风险资产的风险()。

- A、在险价值(VAR)

- B、方差

- C、均值

- D、绝对离差

正确答案:B -

第9题:

关于VaR的说法错误的是()。

- A、均值VaR是以均值为基准测度风险的

- B、零值VaR是以初始价值为基准测度风险的,度量的是资产价值的相对损失

- C、VaR的计算涉及置信水平与持有期

- D、计算VaR值的基本方法是方差一协方差法、历史模型法、蒙特卡洛模拟法

正确答案:B -

第10题:

单选题下列关于VaR的说法,正确的是( )。A均值VaR是以均值作为基准来测度风险

B均值VaR度量的是资产价值的平均损失

C零值VaR是以期末价值作为基准来测度风险

D零值VaR度量的是资产价值的相对损失

正确答案: B解析: -

第11题:

单选题均值方差法采用下列哪种指标度量有风险资产的风险()。A在险价值(VAR)

B方差

C均值

D绝对离差

正确答案: B解析: 马科维茨的均值方差法采用方差作为风险的度量指标。 -

第12题:

单选题关于VaR的说法错误的是()。A均值VaR是以均值为基准测度风险的

B零值VaR是以初始价值为基准测度风险的,度量的是资产价值的相对损失

CVaR的计算涉及置信水平与持有期

D计算VaR值的基本方法是方差一协方差法、历史模型法、蒙特卡洛模拟法

正确答案: C解析: 均值VaR是以均值为基准测度风险的,度量的是资产价值的相对损失,所以A项正确,B项错误;VaR的计算涉及置信水平与持有期,计算VaR值的基本方法是方差一协方差法、历史模型法、蒙特卡洛模拟法,所以CD正确。 -

第13题:

等式 Var(2X-Y)=4Var(X)+Var(Y)成立的条件是( )。

A. X与Y相互独立 B. X与Y同方差

C. X与Y同分布 D. X与Y同均值答案:A解析: -

第14题:

关于风险度量中的VaR,下列说法不正确的是( )。A、VaR是指在一定的持有期△t内和给定的置信水平X%下,利率、汇率等市场风险因子发生变化时可能对某项资金头寸、资产组合或金融机构造成的潜在最大损失

B、在VaR的定义中,有两个重要参数——持有期△t和预测损失水平△p,任何VaR只有在给定这两个参数的情况下才会有意义

C、△p为金融资产在持有期△t内的损失

D、该方法完全是一种基于统计分析基础上的风险度量技术答案:B解析:B项,在VaR的定义中,有两个重要参数——持有期△t和置信水平x%(而非预测损失水平△p),任何VaR只有在给定这两个参数的情况下才会有意义。 -

第15题:

下列关于VaR的说法中,错误的有( )。A.VaR是对现在损失风险的总结

B.VaR可以预测尾部极端损失情况

C.VaR是指产生的最大损失

D.VaR并不意味着可能发生的最大损失

E.VaR不是即将发生的真实损失答案:A,B,C解析:风险价值(VaR)是指在一定的持有期和给定的置信水平下,利率、汇率、股票价格和商品价格等市场风险要素发生变化时可能对产品头寸或组合造成的潜在最大损失。风险价值并不是即将发生的真实损失,也不意味着可能发生的最大损失。它是对未来损失风险的事前预测,无法预测尾部极端损失情况。 -

第16题:

以下关于风险价值(VaR)的说法正确的是()。A.VaR是对未来损失风险的事前预测

B.VaR考虑不同的风险因素、不同投资组合(产品)之间风险分散化效应

C.VaR具有传统计量方法不具备的特性和优势

D.VaR已经成为业界和监管部门计量监控市场风险的主要手段

E.VaR值的局限性包括无法预测尾部极端损失情况、单边市场走势极端情况、市场非流动性因素答案:A,B,C,D,E解析:VaR值是对未来损失风险的事前预测,考虑不同的风险因素、不同投资组合(产品)之间风险分散化效应,具有传统计量方法不具备的特性和优势,已经成为业界和监管部门计量监控市场风险的主要手段。VaR值的局限性包括无法预测尾部极端损失情况、单边市场走势极端情况、市场非流动性因素。 -

第17题:

图8—1是资产组合价值变化△Π的概率密度函数曲线,其中阴影部分表示( )。

A.资产组合价值变化跌破-VaR的概率是1-a%

A.资产组合价值变化跌破-VaR的概率是1-a%

B.资产组合价值变化跌破-VaR的概率是a%

C.资产组合价值变化超过-VaR的概率是a%

D.资产组合价值变化超过-VaR的概率是1-a%答案:A,C解析:钟形曲线是资产组合价值变化△Π的概率密度函数曲线,阴影部分的意思表示资产组合价值变化跌破-VaR的概率是1-a%。由此可以看出,VaR实际上是某个概率分布的分位数。 -

第18题:

在险价值风险度量方法中,α=95意味着( )。A、有95%的把握认为最大损失不会超过VaR值

B、有95%的把握认为最大损失会超过VaR值

C、有5%的把握认为最大损失不会超过VaR值

D、有5%的把握认为最大损失会超过VaR值答案:A,D解析:在险价值里指在一定概率水平α%(置信水平)下,某一金融资产或资产组合的价值在未来特定时期(N天)的最大可能损失。例如95%的置信水平的含义是有95%的把握认为最大损失不会超过VaR值。 -

第19题:

VaR方法在使用过程中应当关注的问题有()。

- A、VaR没有给出最坏情景下的损失

- B、VaR的度量结果存在误差

- C、头寸变化造成风险失真

- D、VaR限额是动态的

正确答案:A,B,C -

第20题:

下列关于VaR的说法中,正确的是()。

- A、均值VaR是以均值作为基准来测度风险

- B、均值VaR度量的是资产价值的平均损失

- C、零值VaR是以期末价值作为基准来测度风险

- D、零值VaR度量的是资产价值的相对损失

正确答案:A -

第21题:

多选题下列说法正确的有( )。A均值VaR度量的是资产价值的相对损失

B均值VaR度量的是资产价值的绝对损失

C零值VaR度量的是资产价值的相对损失

D零值VaR度量的是资产价值的绝对损失

EVaR常用来衡量商业银行资产的信用风险

正确答案: C,E解析: -

第22题:

单选题下列各项关于VaR以及条件VaR的说法中,正确的有( )。Ⅰ.包含时间和置信度两个要素Ⅱ.VaR是指在正常的市场条件和给定的置信水平下,某一投资组合在给定的持有期间内可能发生的最大损失Ⅲ.两个组合的VaR值相同,尾部风险也一样大Ⅳ.条件VaR与VaR值的差值越大,说明风险在相同的VaR水平上更低AⅡ、Ⅲ

BⅠ、Ⅱ

CⅡ、Ⅳ

DⅡ、Ⅲ、Ⅳ

正确答案: B解析:

条件VaR,也称为期望尾损失,指组合处在超限区间之内损失的期望值。Ⅲ、Ⅳ两项,两个组合的VaR值相同,但尾部风险却可能相差很大。条件VaR能弥补VaR值在反映尾部风险方面的不足。如果条件VaR与VaR值的差值越大,说明该组合(或证券)损益分布的肥尾性越强,风险在相同的VaR水平上更高。 -

第23题:

单选题等式Var(X+y)=Var(X)+Var(y)成立的条件是()。AX与y同分布

BX与Y同均值

CX与y相互独立

DX与y同方差

正确答案: D解析: 暂无解析 -

第24题:

多选题在险价值风险度量方法中,α=95意味着( )。A有95%的把握认为最大损失不会超过VaR值

B有95%的把握认为最大损失会超过VaR值

C有5%的把握认为最大损失不会超过VaR值

D有5%的把握认为最大损失会超过VaR值

正确答案: B,C解析:

在险价值是指在一定概率水平α%(置信水平)下,某金融资产或资产组合的价值在未来特定时期(N天)可能的最大损失。计算VaR的目的在于,明确在未来N天内投资者有α%的把握认为其资产组合的价值损失不会超过多少。