去年某公司支付每股股息为1元,预计在未来的日子里该公司股票的股息按每年5%的速率增长,该公司股票当前的内在价值和市场价格分别为19元和25元,那么,该公司股票能内部收益率介于10.00%至10.50%之间。( )

题目

去年某公司支付每股股息为1元,预计在未来的日子里该公司股票的股息按每年5%的速率增长,该公司股票当前的内在价值和市场价格分别为19元和25元,那么,该公司股票能内部收益率介于10.00%至10.50%之间。( )

相似考题

更多“去年某公司支付每股股息为1元,预计在未来的日子里该公司股票的股息按每年5%的速率增长,该公司股 ”相关问题

-

第1题:

假定去年某公司支付每股股利1.80元,预计在未来日子里该公司股票的股利按每年5%的速率增长。假定必要收益率是11%,该股票的实际价值为()

A,16.4元

B,40元

C,36元

D,31.5元

正确答案:D

本题是我们课本上的一道练习题,难度超纲。有许多学员提问过,我们在这里做出解析,但不要求掌握。按股利贴现模型,股票价值等于它未来能带来的现金流折现之和。本题中可将该股票视为无限期持有,即公式中的期限n等于无穷大,于是需要将未来无限期股利折现。V=[1.80(1+5%)] / (1+11%)+ [1.80(1+5%)2] / (1+11%)2 + [1.80(1+5%)3] / (1+11%)3 + 。。。。。。无限期,这就需要用等比数列求和公式,即V = [1.80(1+5%)] / (11%-5%)= 31.5。 -

第2题:

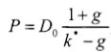

2010年某公司支付每股股息为1.80元,预计在未来日子里该公司股票的股息按每年5%的速率增长。因此,预期下一年股息为1.89元[=1.80*(1+5%)]。假定必要收益率是11%,该公司股票的价值为()。A:31元

B:31.50元

C:32元

D:32.50元答案:B解析:根据不变增长模型V=D0[(1+g)/(k-g)]可知,该公司股票的价值为:1.80*(1+5%)/(11%-5%)=31.50(元)如果当前每股股票价格是40元,那么股票被高估8.50元,投资者应该出售该股票。 -

第3题:

某公司支付的上一年度每股股息为1.8元,预计未来的日子里该公司股票的股息按每年5%的速度增长,假定必要收益率为11%.则该公司股票的价值为()元。A.30.5

B.29.5

C.31.5

D.28.5答案:C解析:熟悉计算股票内在价值的不同股息增长率下的现金流贴现模型。见教材第二章第三节,P48。

@## -

第4题:

2010年某公司支付每股股息为1.80元,当时的股价为40元,预计在未来日子里该公司股票的股息按每年5%的速率增长。内部收益率为()。A:4.500%

B:9.450%

C:9.725%

D:12.250%答案:C解析: 经过变换,可得:

经过变换,可得:

用上述公式来计算公司股票的内部收益率,且预期下一年股息为1.89元[=1.80*(1+5%)],可得:k*=[1.80*(1+0.05)/40+0.05]*100%≈9.73% -

第5题:

2005年某公司支付每股股息为1.80元,预计在未来的日子里该公司股票的股息按每年5%的速率增长,假定必要收益率是11%,当前股票的价格是40元,则下面说法正确的是( )。

Ⅰ.该股票的价值等于31.50元

Ⅱ.该股票价值被高估了

Ⅲ.投资者应该出售该股票

Ⅳ.投资者应当买进该股票

A、Ⅰ.Ⅳ

B、Ⅰ.Ⅱ

C、Ⅰ.Ⅱ.Ⅲ

D、Ⅰ.Ⅱ.Ⅳ答案:C解析:该股票的价值为:V=D*(1+g)/(k-g)=1.8*(1+5%)/(11%-5%)=31.5元