将甲产品用于职工福利,其正确的处理方法为( )。 A.应计算不得抵扣的进项税额 B.其原材料所含的进项税额可以进行抵扣 C.应视同销售按其对外售价计算销项税额 D.应视同销售按组成计税价格计算销项税

题目

将甲产品用于职工福利,其正确的处理方法为( )。 A.应计算不得抵扣的进项税额 B.其原材料所含的进项税额可以进行抵扣 C.应视同销售按其对外售价计算销项税额 D.应视同销售按组成计税价格计算销项税

相似考题

更多“将甲产品用于职工福利,其正确的处理方法为( )。 A.应计算不得抵扣的进项税额 B.其原材料所含的进 ”相关问题

-

第1题:

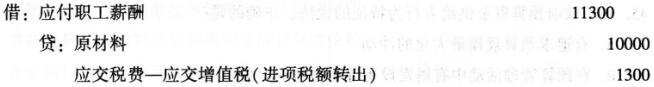

甲公司为一般纳税人企业,将外购材料用于修建厂房时,关于增值税部分其正确的会计处理是( )。

A.作为销项税额处理

B.作进项税额转出处理,并将进项税额转入在建工程成本

C.作进项税额不得抵扣处理

D.将进项税额计入存货成本

正确答案:B

虽然作进项税额转出与进项税不得抵扣,在计算结果上是一致,但这是两个不同的概念,不应混淆。 -

第2题:

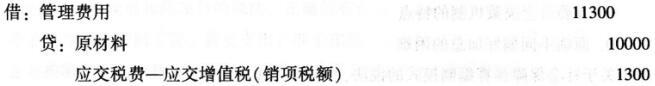

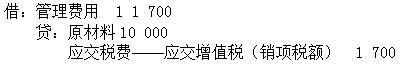

某企业为增值税一般纳税人,2019年7月将前期购进的原材料用于职工福利,已知原材料成本为10000元,其进项税额已经进行了抵扣。企业正确的会计处理为( )。A.

B.

C.

D. 答案:C解析:本题考查增值税进项税额的检查。将外购货物用于职工福利,其进项税额不得进行抵扣。对已经抵扣的进项税额要做转出处理。

答案:C解析:本题考查增值税进项税额的检查。将外购货物用于职工福利,其进项税额不得进行抵扣。对已经抵扣的进项税额要做转出处理。 -

第3题:

材料题

根据以下内容,回答81-85题。

某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用增值税税率17%,乙产品消费税税率为8%。2015年2月有关会计资料如下:

(1)销售甲产品1000件,每件不含税价格为800元,同时负责运输并收取运输费1000元。

(2)将甲产品50件用于职工福利,已知其生产成本为每件500元。

(3)购进一批原材料,取得的增值税专用发票上注明价款200000元,税款34000元。

(4)上述原材料入库时发现短缺10%,经查属于非正常损失。

(5)委托A厂(增值税一般纳税人)加工一批乙产品,已知其原材料成本为50000元,支付加工费10000元,并取得增值税专用发票。A厂无同类产品的对外售价。

根据上述资料,回答问题:

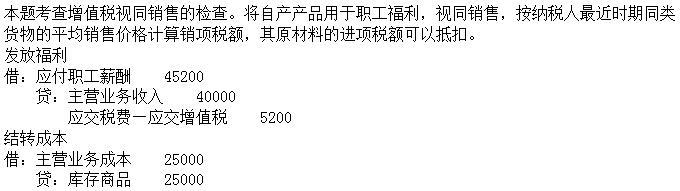

将甲产品用于职工福利,其正确的处理方法为( )。查看材料A.应计算不得抵扣的进项税额

B.其原材料所含的进项税额可以抵扣

C.应视同销售按其对外售价计算销项税额

D.应视同销售按组成计税价格计算销项税额答案:B,C解析:本题考查自产产品用于职工福利的处理方式。自产产品用于职工福利,视同销售,原材料所含的进项税额可以抵扣,按其对外售价计算销项税额。 -

第4题:

某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用乙产品消费税税率为8%。2019年8月份有关会计资料如下:(1)销售甲产品1000件,每件不含税价格为800元,同时负责运输并收取运输费1000元,开具增值税专用发票。(2)将甲产品50件用于职工福利,发放给职工。已知其生产成本为每件500元。(3)购进一批原材料,取得的增值税专用发票上注明价款261538.46元,税款34000元。(4)上述原材料入库时发现短缺10%,经检查属于非正常损失。(5)委托A厂(增值税一般纳税人)加工一批乙产品,已知其原材料成本为50000元,支付加工费10000元,并取得增值税专用发票。A厂无同类产品的对外售价。将甲产品用于职工福利,下列说法正确的是( )。

A.

B.其原材料所含的进项税额可以抵扣

C.

D. 答案:A,B解析:

答案:A,B解析:

-

第5题:

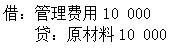

某企业为增值税一般纳税人,2019年4月将前期购进的原材料(棉布)用于职工福利,已知原材料成本为10000元,其进项税额已经进行了抵扣。企业正确的会计处理为( )。A.

B.

C.

D. 答案:C解析:用于集体福利或者个人消费的购进货物、劳务、服务、无形资产和不动产的所属增值税税额,属于不得从销项税额中抵扣的进项税额。

答案:C解析:用于集体福利或者个人消费的购进货物、劳务、服务、无形资产和不动产的所属增值税税额,属于不得从销项税额中抵扣的进项税额。