某公司现有甲、乙两个投资项目可供选择,有关资料如下:甲、乙投资项目的预测信息市场销售情况 概率 甲项目的收益率 乙项目的收益率 很好 0.3 20% 30% 一般 0.4 16% 10% 较差 0.2 12% 5% 很差 0.1 2% -10%已知:政府短期债券的收益率为4%,证券市场平均收益率为9%,市场组合收益率的标准差为3%。要求:(1)计算甲、乙两个项目的预期收益率和收益率的标准离差率;(2)比较甲、乙两个项目的风险和收益,说明该公司应该选择哪个项目;(3)假设纯粹利率为3%,计算通货膨胀补偿率;

题目

某公司现有甲、乙两个投资项目可供选择,有关资料如下:

甲、乙投资项目的预测信息

市场销

售情况 概率 甲项目的

收益率 乙项目的

收益率 很好 0.3 20% 30% 一般 0.4 16% 10% 较差 0.2 12% 5% 很差 0.1 2% -10%已知:政府短期债券的收益率为4%,证券市场平均收益率为9%,市场组合收益率的标准差为3%。

要求:

(1)计算甲、乙两个项目的预期收益率和收益率的标准离差率;

(2)比较甲、乙两个项目的风险和收益,说明该公司应该选择哪个项目;

(3)假设纯粹利率为3%,计算通货膨胀补偿率;

(4)假设市场是均衡的,计算所选项目的风险价值系数(6);

(5)假设资本资产定价模型成立,计算市场风险溢酬、乙项目的β系数;

(6)计算乙项目收益率与市场组合收益率的相关系数。

相似考题

参考答案和解析

正确答案:

(1)甲项目的预期收益率=20%×0.3+16%×0.4+12%×0.2+2%×0.1=15%

乙项目的预期收益率=30%×0.3+10%×0.4+5%×0.2-10%×0.1=13%

甲项目收益率的标准差=[(20%-15%)2×0.3+(16%-15%)2×0.4+(12%-15%)2×0.2+(2%-15%)2×0.1]1/2=5.16%

乙项目收益率的标准差=[(30%-13%)2×0.3+(10%-13%)2×0.4+(5%-13%)2× 0.2+(-10%-13%)2×0.1]1/2=12.49%

甲项目收益率的标准离差率=5.16%/15%=0.34

乙项目收益率的标准离差率=12.49%/13%=0.96

(2)由于乙项目收益率的标准离差率大于甲项目,所以,乙项目的风险大于甲项目。由于甲项目的预期收益率高于乙项目,即甲项目的预期收益率高并且风险低,所以,该公司应该选择甲项目。

(3)政府短期债券的收益率=无风险利率=纯粹利率+通货膨胀补偿率

即:4%=3%+通货膨胀补偿率

通货膨胀补偿率=1%

(4)因为市场是均衡的,所以,必要收益率=预期收益率=15%。

必要收益率=无风险收益率+风险收益率=无风险收益率+风险价值系数(b)×收益率的标准离差率

即:15%=4%+b×0.34

解得:b=0.32

(5)市场风险溢酬=证券市场平均收益率-无风险收益率=9%-4%=5%

因为资本资产定价模型成立,所以,预期收益率=必要收益率=无风险收益率+β系数×市场风险溢酬。

即:13%=4%+乙项目的β系数×5%

解得:乙项目的β系数=1.8

(6)根据β系数的计算公式可知:

乙项目的β系数=乙项目的收益率与市场组合收,益率的相关系数X乙项目收益率的标准差/市场组合收益率的标准差

即:1.8=乙项目的收益率与市场组合收益率的相关系数×12.49%/3%

解得:

乙项目的收益率与市场组合收益率的相关系数=0.43

(1)甲项目的预期收益率=20%×0.3+16%×0.4+12%×0.2+2%×0.1=15%

乙项目的预期收益率=30%×0.3+10%×0.4+5%×0.2-10%×0.1=13%

甲项目收益率的标准差=[(20%-15%)2×0.3+(16%-15%)2×0.4+(12%-15%)2×0.2+(2%-15%)2×0.1]1/2=5.16%

乙项目收益率的标准差=[(30%-13%)2×0.3+(10%-13%)2×0.4+(5%-13%)2× 0.2+(-10%-13%)2×0.1]1/2=12.49%

甲项目收益率的标准离差率=5.16%/15%=0.34

乙项目收益率的标准离差率=12.49%/13%=0.96

(2)由于乙项目收益率的标准离差率大于甲项目,所以,乙项目的风险大于甲项目。由于甲项目的预期收益率高于乙项目,即甲项目的预期收益率高并且风险低,所以,该公司应该选择甲项目。

(3)政府短期债券的收益率=无风险利率=纯粹利率+通货膨胀补偿率

即:4%=3%+通货膨胀补偿率

通货膨胀补偿率=1%

(4)因为市场是均衡的,所以,必要收益率=预期收益率=15%。

必要收益率=无风险收益率+风险收益率=无风险收益率+风险价值系数(b)×收益率的标准离差率

即:15%=4%+b×0.34

解得:b=0.32

(5)市场风险溢酬=证券市场平均收益率-无风险收益率=9%-4%=5%

因为资本资产定价模型成立,所以,预期收益率=必要收益率=无风险收益率+β系数×市场风险溢酬。

即:13%=4%+乙项目的β系数×5%

解得:乙项目的β系数=1.8

(6)根据β系数的计算公式可知:

乙项目的β系数=乙项目的收益率与市场组合收,益率的相关系数X乙项目收益率的标准差/市场组合收益率的标准差

即:1.8=乙项目的收益率与市场组合收益率的相关系数×12.49%/3%

解得:

乙项目的收益率与市场组合收益率的相关系数=0.43

更多“某公司现有甲、乙两个投资项目可供选择,有关资料如下: 甲、乙投资项目的预测信息 ”相关问题

-

第1题:

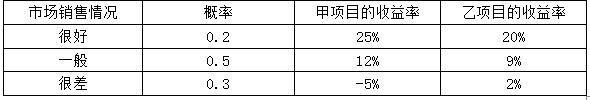

甲、乙两个投资项目获得的收益率及相关概念资料如下表所示:

要求:

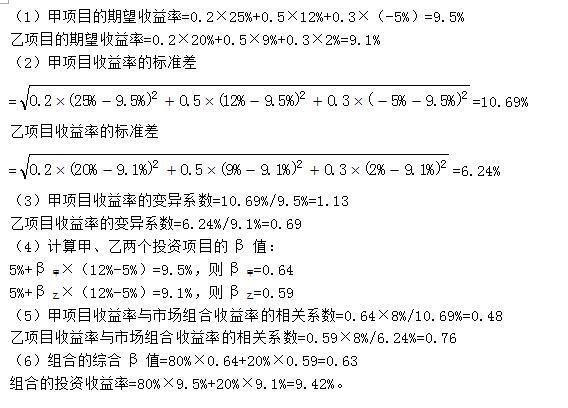

(1)分别计算甲、乙两个投资项目的期望收益率;

(2)分别计算甲、乙两个投资项目收益率的标准差;

(3)分别计算甲、乙两个投资项目收益率的变异系数;

(4)假设资本资产定价模型成立,无风险报酬率为5%,股票市场的平均收益率为12%,分别计算甲、乙两个投资项目的β值;

(5)假设股票市场收益率的标准差为8%,分别计算甲、乙两个投资项目收益率与市场组合收益率的相关系数;

(6)假设按照80%和20%的比例投资甲、乙两个投资项目构成投资组合,计算该组合的综合β值和组合的投资收益率。答案:解析:

-

第2题:

已知甲、乙为两个寿命期相同的互斥项目,其中乙项目投资大于甲项目。通过测算得出甲、乙两项目的内部收益率分别为17%和14%,增量内部收益△IRR(乙—甲)= 13%,基准收益率为14%,以下说法中正确的是:A.应选择甲项目

B.应选择乙项目

C.应同时选择甲、乙两个项目

D.甲、乙两项目均不应选择答案:A解析:提示 两个寿命期相同的互斥项目的选优应采用增量内部收益率指标,△IRR(乙-甲)为13%,小于基准收益率14%,应选择投资较小的方案。 -

第3题:

某公司现有甲、乙两个投资项目可供选择,有关资料如下: 市场销售情况 概率 甲项目的收益率 乙项目的收益率 很好 0.3 20% 30% 一般 0.4 16% 10% 很差 0.3 12% -10% 要求: (1)计算甲乙两个项目的预期收益率、标准差和标准离差率; (2)比较甲、乙两个项目的风险,说明该公司应该选择哪个项目; (3)假设市场是均衡的,政府短期债券的收益率为4%,计算所选项目的风险价值系数(b)。

(1)甲项目的预期收益率=20%×0.3+16%×0.4+12%×0.2+2%×0.1=15% 乙项目的预期收益率=30%×0.3+10%×0.4+5%×0.2-10%×0.1=13% 甲项目收益率的标准差=[(20%-15%)2×0.3+(16%-15%)2×0.4+(12%-15%)2×0.2+(2%-15%)2×0.1]1/2=5.16% 乙项目收益率的标准差=[(30%-13%)2×0.3+(10%-13%)2×0.4+(5%-13%)2× 0.2+(-10%-13%)2×0.1]1/2=12.49% 甲项目收益率的标准离差率=5.16%/15%=0.34 乙项目收益率的标准离差率=12.49%/13%=0.96 (2)由于乙项目收益率的标准离差率大于甲项目,所以,乙项目的风险大于甲项目。由于甲项目的预期收益率高于乙项目,即甲项目的预期收益率高并且风险低,所以,该公司应该选择甲项目。 (3)政府短期债券的收益率=无风险利率=纯粹利率+通货膨胀补偿率 即:4%=3%+通货膨胀补偿率 通货膨胀补偿率=1% (4)因为市场是均衡的,所以,必要收益率=预期收益率=15%。 必要收益率=无风险收益率+风险收益率=无风险收益率+风险价值系数(b)×收益率的标准离差率 即:15%=4%+b×0.34 解得:b=0.32 (5)市场风险溢酬=证券市场平均收益率-无风险收益率=9%-4%=5% 因为资本资产定价模型成立,所以,预期收益率=必要收益率=无风险收益率+β系数×市场风险溢酬。 即:13%=4%+乙项目的β系数×5% 解得:乙项目的β系数=1.8 (6)根据β系数的计算公式可知: 乙项目的β系数=乙项目的收益率与市场组合收,益率的相关系数X乙项目收益率的标准差/市场组合收益率的标准差 即:1.8=乙项目的收益率与市场组合收益率的相关系数×12.49%/3% 解得: 乙项目的收益率与市场组合收益率的相关系数=0.43 -

第4题:

现有甲、乙两个投资项目,已知甲、乙投资项目报酬率的期望值都是25%,标准差分别是30%和42%,则下列判断正确的是( )。A.甲项目的风险程度大于乙项目的风险程度

B.甲项目的风险程度小于乙项目的风险程度

C.甲项目的风险程度等于乙项目的风险程度

D.无法确定答案:B解析:如果两个方案的期望值相同,则应该采用标准差来衡量风险大小,所以选项B正确。 -

第5题:

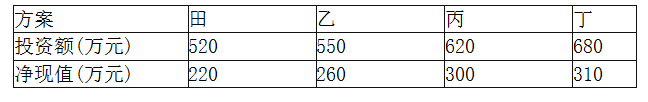

现有甲、乙、丙、丁四个相互独立的投资项目,其投资额和净现值见表6-1。

由于可供投资的资金只有1800万元,则采用净现值率排序法所得的最佳投资组合方案为()。

A.项目甲、项目乙和项目丙

B.项目甲、项目乙和项目丁

C.项目甲、项目丙和项目丁

D.项目乙、项目丙和项目丁答案:A解析:参考第四章第二节内容,应选A项。 四个投资项目的净现值率为:

NPVR(甲)=220/520=0.423,NPVR乙)=260/550=0.473

NPVR(丙)=300/620=0.484;NPVR(丁)=310/680=0.456

按NPVR从大到小顺序排列为:丙、乙、丁、甲。

丙、乙、丁三项投资额之和为1850万元,大于1800万元,不满足;丙、乙、甲三项投资额之和为1690万元,小于1800万元,故最佳投资组合方案为甲、乙、丙三项,所以应选A项。