(2016年)甲公司是一家汽车销售企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异。相关资料如下: 甲公司2015 年的主要财务报表数据: 单位:万元 假设资产负债表项目年末余额可代表全年平均水平均水平乙公司相关财务比率:要求: (1)使用因素分析法,按照销售净利率、总资产周转次数、权益乘数的顺序,对2015 年甲公司相对乙公司权益净利率的差异进行定量分析。 (2)说明销售净利率、总资产周转次数、权益乘数3 个指标各自的经济含义及各评价企业哪方面能力,并指出甲公司和乙公司在经营战

题目

(2016年)甲公司是一家汽车销售企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异。相关资料如下:

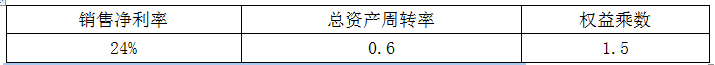

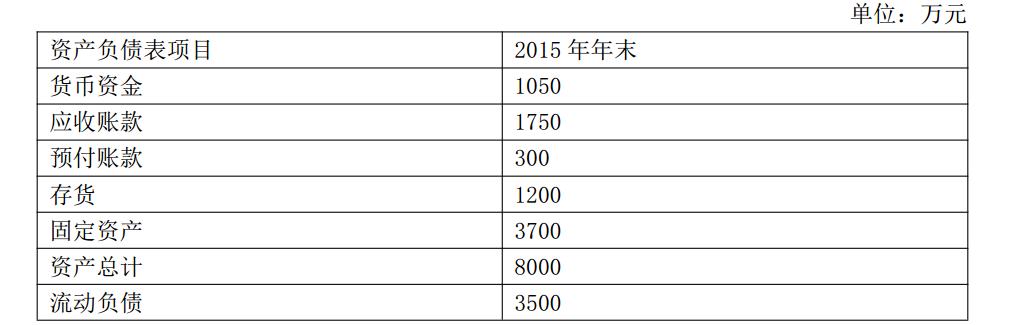

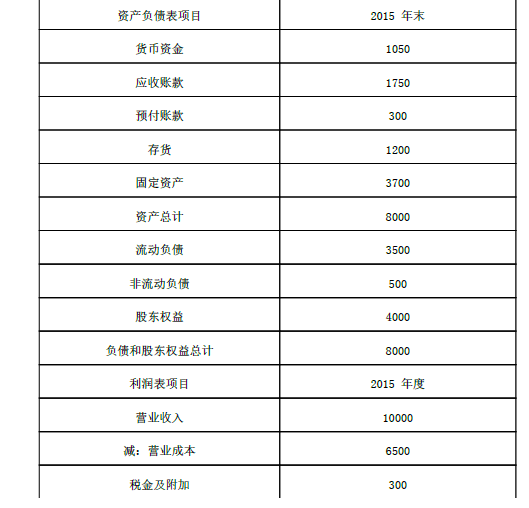

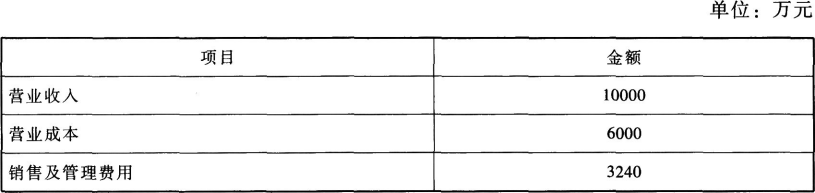

甲公司2015 年的主要财务报表数据:

单位:万元

假设资产负债表项目年末余额可代表全年平均水平

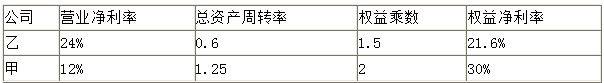

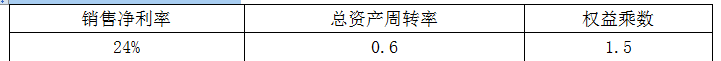

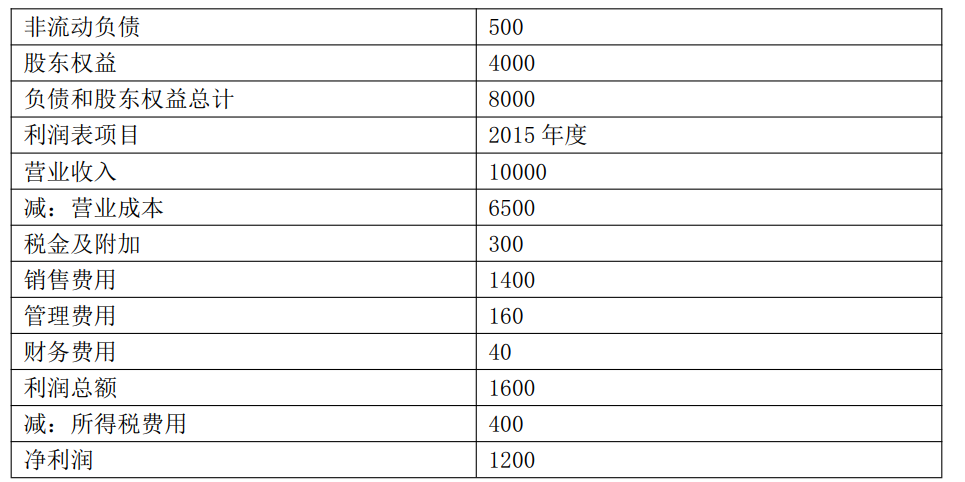

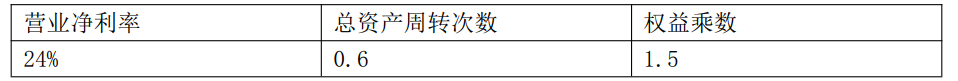

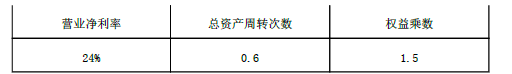

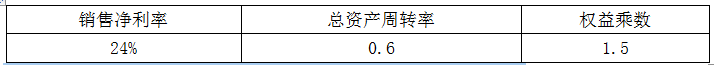

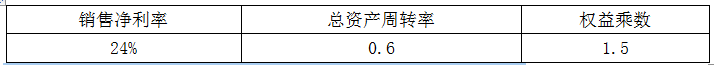

均水平乙公司相关财务比率:

要求:

(1)使用因素分析法,按照销售净利率、总资产周转次数、权益乘数的顺序,对2015 年甲公司相对乙公司权益净利率的差异进行定量分析。

(2)说明销售净利率、总资产周转次数、权益乘数3 个指标各自的经济含义及各评价企业哪方面能力,并指出甲公司和乙公司在经营战略和财务政策上的差别。

甲公司2015 年的主要财务报表数据:

单位:万元

假设资产负债表项目年末余额可代表全年平均水平

均水平乙公司相关财务比率:

要求:

(1)使用因素分析法,按照销售净利率、总资产周转次数、权益乘数的顺序,对2015 年甲公司相对乙公司权益净利率的差异进行定量分析。

(2)说明销售净利率、总资产周转次数、权益乘数3 个指标各自的经济含义及各评价企业哪方面能力,并指出甲公司和乙公司在经营战略和财务政策上的差别。

相似考题

更多“(2016年)甲公司是一家汽车销售企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异。相关资料如下: ”相关问题

-

第1题:

(2018年)甲公司是一家动力电池生产企业,拟采用管理用财务报表进行财务分析。相关资料如下:

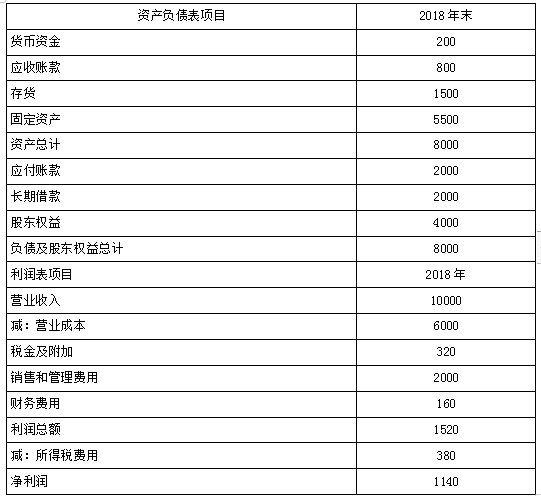

(1)甲公司2018年主要财务报表数据:(单位:万元)

(2)甲公司货币资金全部为经营活动所需,财务费用全部为利息支出,甲公司的企业所得税税率25%。

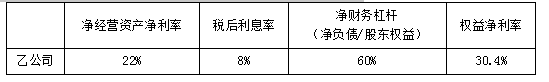

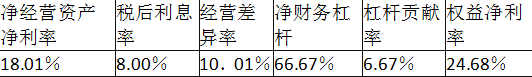

(3)乙公司是甲公司的竞争对手,2018年相关财务比率如下:

要求:

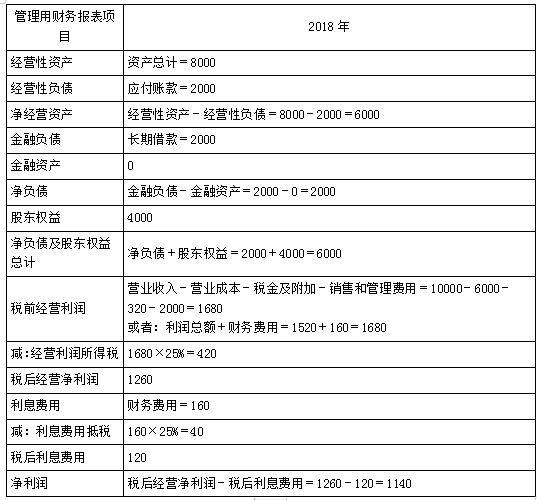

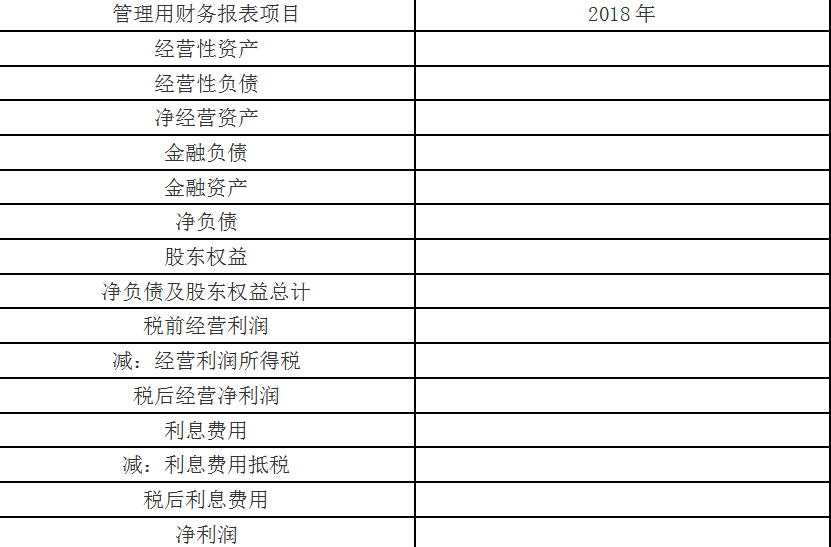

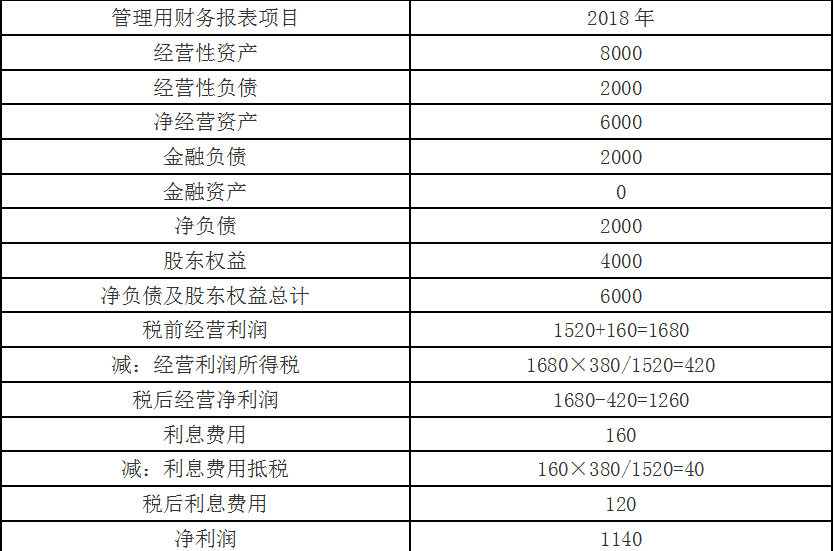

(1)编制甲公司2018年管理用财务报表(结果填入下方表格中,不用列出计算过程)。

(2)基于甲公司管理用财务报表,计算甲公司的净经营资产净利率,税后利息率,净财务杠杆和权益净利率。(注:资产负债表相关数据用年末数计算)

(3)计算甲公司与乙公司权益净利率的差异。并使用因素分析法,按照净经营资产净利率,税后利息率和净财务杠杆的顺序,对该差异进行定量分析。答案:解析:(1)

单位:万元

(2)

净经营资产净利率=税后经营净利润/净经营资产×100%=1260/6000×100%=21%

税后利息率=税后利息费用/净负债×100%=120/2000×100%=6%

净财务杠杆=净负债/股东权益×100%=2000/4000×100%=50%

权益净利率=净利润/股东权益×100%=1140/4000×100%=28.5%

(3)

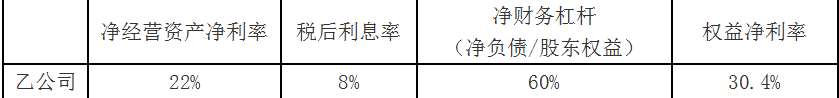

甲公司权益净利率=21%+(21%-6%)×50%=28.5%

乙公司权益净利率=22%+(22%-8%)×60%=30.4%

甲公司与乙公司权益净利率的差异=28.5%-30.4%=-1.9%

替代净经营资产净利率:21%+(21%-8%)×60%=28.8%

替代税后利息率:21%+(21%-6%)×60%=30%

替代净财务杠杆:21%+(21%-6%)×50%=28.5%

净经营资产净利率变动对权益净利率的影响=28.8%-30.4%=-1.6%

税后利息率变动对权益净利率的影响=30%-28.8%=1.2%

净财务杠杆变动对权益净利率的影响=28.5%-30%=-1.5%

通过分析可知,净经营资产净利率降低导致权益净利率下降1.6%,税后利息率降低导致权益净利率提高1.2%,净财务杠杆降低导致权益净利率下降1.5%,综合导致权益净利率下降1.9%。 -

第2题:

(2018年)甲公司是一家动力电池生产企业,拟采用管理用财务报表进行财务分析。相关资料如下:

(1)甲公司2018年主要财务报表数据。

注:根据《关于修订印发2018年度一般企业财务报表格式的通知》,资产负债表中的“应收账款”项目更改为“应收票据及应收账款”,“应付账款”改为“应付票据及应付账款”。

(2)甲公司货币资金全部为经营活动所需,财务费用全部为利息支出,甲公司的企业所得税税率25%。

(3)乙公司是甲公司的竞争对手,2018年相关财务比率如下:

要求:

(1)编制甲公司2018年管理用财务报表(结果填入下方表格中,不用列出计算过程)。

(2)基于甲公司管理用财务报表,计算甲公司的净经营资产净利率,税后利息率,净财务杠杆和权益净利率。(注:资产负债表相关数据用年末数计算)

(3)计算甲公司与乙公司权益净利率的差异。并使用因素分析法,按照净经营资产净利率,税后利息率和净财务杠杆的顺序,对该差异进行定量分析。答案:解析:(1)

(2)净经营资产净利率=1260/6000=21%

税后利息率=120/2000=6%

净财务杠杆=2000/4000=50%

权益净利率=1140/4000=28.5%

(3)甲公司与乙公司权益净利率的差异=28.5%-30.4%=-1.9%

乙公司权益净利率=22%+(22%-8%)×60%=30.4%①

替换净经营资产净利率:21%+(21%-8%)×60%=28.8%②

替换税后利息率:21%+(21%-6%)×60%=30%③

替换净财务杠杆:21%+(21%-6%)×50%=28.5%④

净经营资产净利率变动的影响=②-①=28.8%-30.4%=-1.6%

税后利息率变动的影响=③-②=30%-28.8%=1.2%

净财务杠杆变动的影响=④-③=28.5%-30%=-1.5%

即净经营资产净利率降低导致权益净利率下降1.6%,税后利息率降低导致权益净利率提高1.2%,净财务杠杆降低导致权益净利率下降1.5%,综合导致权益净利率下降1.9%。 -

第3题:

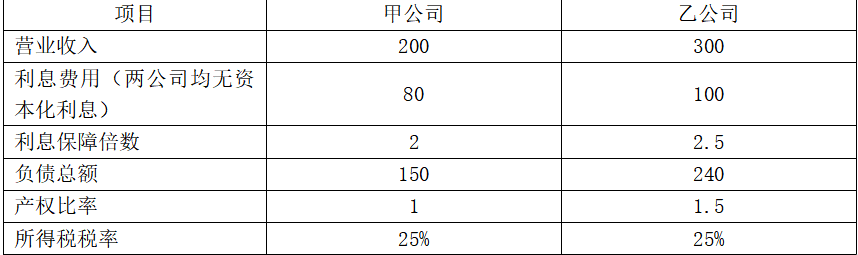

甲公司是一家制造业企业,只生产销售A产品,公司实行标准成本制度,定期进行标准成本差异分析。

甲公司生产能力为1500件,2018年12月实际生产1200件。其他相关资料如下:

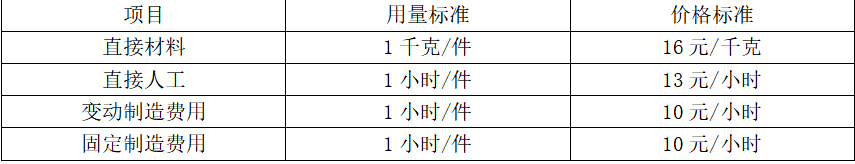

(1)标准成本资料

(2)实际耗用材料1500千克,实际人工工时1000小时,其他实际成本资料如下:

单位:元

要求:

(1)计算直接材料的价格差异和数量差异。

(2)计算直接人工的工资率差异和效率差异。

(3)计算变动制造费用的耗费差异和效率差异。

(4)采用二因素分析法计算固定制造费用耗费差异和能量差异。

(5)采用三因素分析法计算固定制造费用耗费差异、闲置能量差异和效率。答案:解析:(1)直接材料的价格差异=1500×(22000/1500-16)=-2000(元)(F)

直接材料的数量差异=(1500-1200×1)×16=4800(元)(U)

(2)直接人工的工资率差异=1000×(15000/1000-13)=2000(元)(U)

直接人工的效率差异=(1000-1200×1)×13=-2600(元)(F)

(3)变动制造费用的耗费差异=1000×(12000/1000-10)=2000(元)(U)

变动制造费用的效率差异=(1000-1200×1)×10=-2000(元)(F)

(4)固定制造费用的耗费差异=16000-1500×1×10=1000(元)(U)

固定制造费用的能量差异=1500×1×10-1200×1×10=3000(元)(U)

(5)固定制造费用的耗费差异=16000-1500×1×10=1000(元)(U)

固定制造费用的闲置能量差异=1500×1×10-1000×10=5000(元)(U)

固定制造费用的效率差异=1000×10-1200×1×10=-2000(元)(F)。 -

第4题:

(2016)甲企业是一家医疗器械企业,现对公司财务状况和经营成果进行分析,以发现和主要竞争对手乙公司的差异。(根据2017年教材,把本题中销售净利率改为“营业净利率”)

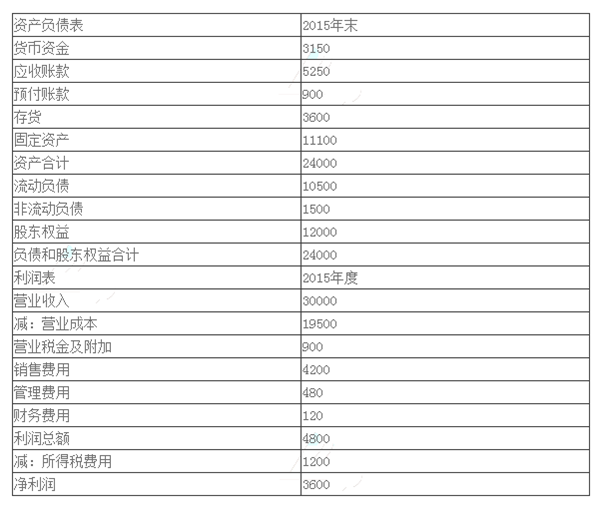

(1)甲公司2015年主要财务数据如下所示:

注:假设资产负债表项目中年末余额代表全年水平。

(2)乙公司相关财务比率:

要求:

(1)使用因素分析法,按照营业净利率、总资产周转率、权益乘数的顺序,对2015年甲公司相对于乙公司权益净利率的差异进行定量分析;

(2)说明营业净利率、总资产周转率、权益乘数三个指标各自经济含义及各评价企业哪方面能力,并指出甲乙公司在经营战略和财务政策上的差别。答案:解析:(1)甲公司:营业净利率=3600/30000×100%=12%;

总资产周转率=30000/24000=1.25;权益乘数=24000/12000=2;

权益净利率=12%×1.25×2=30%

乙公司权益净利率=24%×0.6×1.5=21.6%

权益净利率差异=30%-21.6%=8.4%

营业净利率差异造成的差异=(12%-24%)×0.6×1.5=-10.8%

总资产周转率差异造成的差异=12%×(1.25-0.6)×1.5=11.7%

权益乘数差异造成的差异=12%×1.25×(2-1.5)=7.5%

(2)营业净利率反映每1元营业收入取得的净利润,可以概括企业的全部经营成果,该比率越大,企业的盈利能力越强。

总资产周转率表明1年中总资产周转的次数,或者说明每1元总资产支持的营业收入,是反映企业营运能力的指标。

权益乘数表明每1元股东权益拥有的资产额,是反映财务杠杆和偿债能力的指标。

营业净利率和总资产周转次数可以反映企业的经营战略,权益乘数可以反映企业的财务政策。在经营战略上,甲公司采用的是“低盈利、高周转”方针,乙公司采用的是“高盈利、低周转”方针。财务政策上,甲公司配置了更高的财务杠杆。 -

第5题:

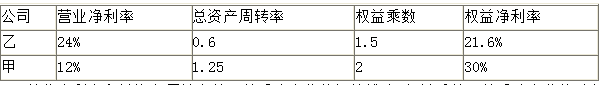

甲公司和同行业竞争对手乙公司2018年的主要财务数据如下:

单位:万元

要求:

(1)计算甲公司和乙公司的营业净利率、总资产周转次数、权益乘数和权益净利率(总资产周转次数保留四位小数,涉及资产负债表的数据采用年末数计算)。

(2)利用因素分析法分析说明甲公司与竞争对手乙公司相比权益净利率的差异及其形成原因(按营业净利率、总资产周转次数、权益乘数顺序)。答案:解析:(1)甲公司的相关指标计算:

利息保障倍数=息税前利润/利息费用=[净利润/(1-25%)+利息费用]/利息费用=[净利润/(1-25%)+80]/80=2,所以,净利润=60(万元)

产权比率=负债总额/股东权益总额=1,所以,股东权益总额=150/1=150(万元)

资产总额=150+150=300(万元)

营业净利率=60/200=30%

总资产周转次数=200/300=0.6667(次)

权益乘数=300/150=2

权益净利率=60/150=40%

乙公司的相关指标计算:

利息保障倍数=息税前利润/利息费用=[净利润/(1-25%)+利息费用]/利息费用=[净利润/(1-25%)+100]/100=2.5,所以,净利润=112.5(万元)

产权比率=负债总额/股东权益总额=1.5,所以,股东权益总额=240/1.5=160(万元)

资产总额=240+160=400(万元)

营业净利率=112.5/300=37.5%

总资产周转次数=300/400=0.75(次)

权益乘数=400/160=2.5

权益净利率=112.5/160=70.31%

(2)分析说明甲公司与乙公司相比权益净利率的差异及其原因:

甲公司与乙公司相比权益净利率变动=40%-70.31%=-30.31%

因为:权益净利率=营业净利率×总资产周转率×权益乘数

乙公司的权益净利率=37.5%×0.75×2.5=70.31%(1)

替代营业净利率:30%×0.75×2.5=56.25%(2)

替代总资产周转率:30%×0.6667×2.5=50%(3)

替代权益乘数:30%×0.6667×2=40%(4)

营业净利率变动的影响:(2)-(1)=56.25%-70.31%=-14.06%

总资产周转次数变动的影响:(3)-(2)=50%-56.25%=-6.25%

权益乘数变动的影响:(4)-(3)=40%-50%=-10%

根据计算可知,甲公司权益净利率相比乙公司权益净利率低了30.31%,原因是营业净利率下降使得权益净利率下降了14.06%,总资产周转次数下降使得权益净利率下降了6.25%,以及权益乘数下降使得权益净利率下降了10%。 -

第6题:

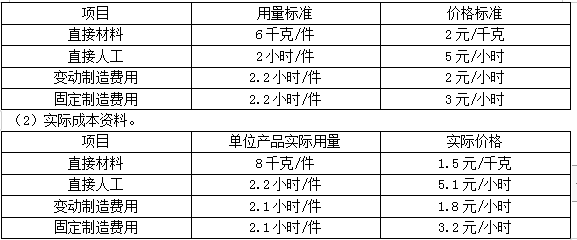

甲公司是一家制造业企业,只生产销售A产品,公司实行标准成本制度,定期进行标准成本差异分析。

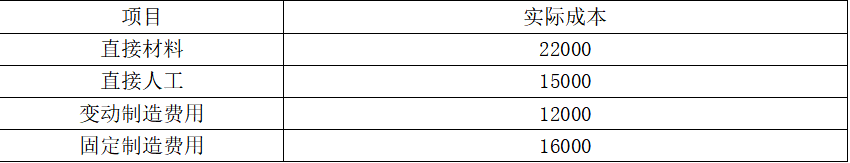

甲公司预计2019年12月生产A产品1500件,实际生产1800件。其他相关资料如下:

(1)标准成本资料。

要求:

(1)计算直接材料的价格差异、数量差异和成本差异。

(2)计算直接人工的工资率差异、效率差异和成本差异。

(3)计算变动制造费用的耗费差异、效率差异和成本差异。

(4)计算固定制造费用的耗费差异、能量差异和成本差异。

(5)计算固定制造费用的闲置能量差异和效率差异。答案:解析:(1)直接材料的价格差异=1800×8×(1.5-2)=-7200(元)(F)

直接材料的数量差异=(1800×8-1800×6)×2=7200(元)(U)

直接材料的成本差异=1800×8×1.5-1800×6×2=0(元)

(2)直接人工的工资率差异=1800×2.2×(5.1-5)=396(元)(U)

直接人工的效率差异=(1800×2.2-1800×2)×5=1800(元)(U)

直接人工的成本差异=1800×2.2×5.1-1800×2×5=2196(元)(U)

(3)变动制造费用的耗费差异=1800×2.1×(1.8-2)=-756(元)(F)

变动制造费用的效率差异=(1800×2.1-1800×2.2)×2=-360(元)(F)

变动制造费用的成本差异=1800×2.1×1.8-1800×2.2×2=-1116(元)(F)

(4)固定制造费用的耗费差异=1800×2.1×3.2-1500×2.2×3=2196(元)(U)

固定制造费用的能量差异=(1500×2.2-1800×2.2)×3=-1980(元)(F)

固定制造费用的成本差异=1800×2.1×3.2-1800×2.2×3=216(元)(U)

(5)固定制造费用的闲置能量差异=(1500×2.2-1800×2.1)×3=-1440(元)(F)

固定制造费用的效率差异=(1800×2.1-1800×2.2)×3=-540(元)(F)。 -

第7题:

甲公司是一家从事经纪业务的证券公司,8月接受乙公司的委托,进行证券买卖。下列说法中,正确的是( )。A.甲公司接受乙公司的委托,以自己的资金进行证券买卖

B.甲公司接受乙公司的委托,与乙公司共享证券买卖收益

C.甲公司认为乙公司的指令不合理,所以根据自己的分析进行交易

D.甲公司向乙公司提供服务,以收取佣金作为报酬答案:D解析:综合考查证券经纪业务的概念与特点。证券经纪商不以自己的资金进行证券买卖,也不承担交易中证券涨跌的风险,A、B选项错误;委托人的指令具有权威性,证券经纪商必须严格地按照委托人制定的证券、数量、价格和有效时间购买证券,不能自作主张,擅自改变委托人的意愿,C选项错误;证券经纪商向客户提供服务以收取佣金作为报酬,D选项正确。 -

第8题:

甲公司是一家生产和销售钢铁的A股上市公司,其母公司为X集团公司,甲公司为实现规模化经营、提升市场竞争力,2019年6月进行三次并购,要点如下:(1)收购乙公司。乙公司是X集团公司于2018年9月设立的一家全资子公司,其主营业务是生产和销售钢铁。(2)收购丙公司。丙公司同为一家钢铁制造企业,丙公司与甲公司并购前不存在关联方关系。(3)收购丁公司。丁公司是一家专门生产铁矿石的A股上市公司,丁公司与甲公司并购前不存在关联方关系,但是,丁公司与X集团公司同属某省国有资产管理部门控制。假定不考虑其他因素,要求:分别指出甲公司并购乙公司、丙公司和丁公司是属于同一控制下的企业合并还是非同一控制下的企业合并,并逐项说明理由。答案:解析:(1)甲公司并购乙公司属于非同一控制下的企业合并。理由:参与合并的甲公司和乙公司在合并前均受X集团公司控制的时间不足1年。(2)甲公司并购丙公司属于非同一控制下的企业合并。理由:参与合并的甲公司和丙公司在合并前不存在关联方关系。(3)甲公司并购丁公司属于非同一控制下的企业合并。理由:参与合并的甲公司和丁公司在合并前不存在关联方关系。 -

第9题:

甲公司是一家汽车销售企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异。相关资料如下:

(1)甲公司2019年的主要财务报表数据:(单位:万元)

假设资产负债表项目年末余额可以代表全年平均水平。

(2)乙公司相关财务比率:

要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

甲公司2019年度的净资产收益率为( )。A.15%

B.30%

C.20%

D.40%答案:B解析:甲公司净资产收益率=1200÷4000=30% -

第10题:

甲公司是一家汽车销售企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异。相关资料如下:

(1)甲公司2019年的主要财务报表数据:(单位:万元)

假设资产负债表项目年末余额可以代表全年平均水平。

(2)乙公司相关财务比率:

要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

使用因素分析法,按照销售净利率、总资产周转率、权益乘数的顺序,分析甲公司与乙公司相比,销售净利率的差异对净资产收益率的影响为( )。A.30%

B.10.8%

C.-10.8%

D.-30%答案:C解析:甲公司销售净利率=1200÷10000=12%

甲公司总资产周转率=10000÷8000=1.25

甲公司权益乘数=8000÷4000=2

甲公司净资产收益率=1200÷4000=12%×1.25×2=30%

乙公司净资产收益率=24%×0.6×1.5=21.6%

销售净利率差异的影响=(12%-24%)×0.6×1.5=-10.8% -

第11题:

问答题甲企业是一家医疗器械企业,现对公司财务状况和经营成果进行分析,以发现和主要竞争对手乙公司的差异。(1)甲公司2015年主要财务数据如下所示:假设资产负债表项目中年末余额代表全年水平。(2)乙公司相关财务比率:要求:使用因素分析法,按照销售净利率、总资产周转率、权益乘数的顺序,对2015年甲公司相对于乙公司权益净利率的差异进行定量分析;正确答案: 甲公司:销售净利率=3600/30000×100%=12%总资产周转率=30000/24000=1.25(次)权益乘数=24000/12000=2甲公司权益净利率=12%×1.25×2=30%营业收入30000万元,净利润3600万元,总资产24000万元,股东权益12000万元因素分析法的定量分析:乙公司权益净利率=24%×0.6×1.5=21.6%销售净利率变动对权益净利率影响:12%×0.6×1.5-21.6%=10.8%-21.6%=-10.8%总资产周转率变动对权益净利率影响:12%×1.25×1.5-10.8%=22.5%-10.8%=11.7%。权益乘数变动对权益净利率影响:12%×1.25×2-22.5%=30%-225%=7.5%解析: 暂无解析 -

第12题:

判断题财务分析是以公司的财务报告等会计资料为基础,对公司的财务状况和经营成果进行分析和评价的一种方法。A对

B错

正确答案: 错解析: 暂无解析 -

第13题:

甲公司是一家汽车销售企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异,相关资料如下:

(1)甲公司2015年的主要财务报表数据

单位:万元

假设资产负债表项目年末余额可代表全年平均水平。

(2)乙公司相关财务比率

要求:

(1)使用因素分析法,按照营业净利率、总资产周转次数、权益乘数的顺序,对2015年甲公司相对乙公司权益净利率的差异进行定量分析。

(2)说明营业净利率、总资产周转次数、权益乘数3个指标各自的经济含义及各评价企业哪方面能力,并指出甲公司与乙公司在经营战略和财务政策上的差别。答案:解析:(1)甲公司2015年指标:营业净利率=1200/10000=12%,总资产周转次数=10000/8000=1.25

(次),权益乘数=8000/4000=2

乙公司权益净利率=24%×0.6×1.5=21.6%

甲公司权益净利率=12%×1.25×2=30%

营业净利率变动对权益净利率的影响=(12%-24%)×0.6×1.5=-10.8%

总资产周转次数变动对权益净利率的影响=12%×(1.25-0.6)×1.5=11.7%

权益乘数变动对权益净利率的影响=12%×1.25×(2-1.5)=7.5%

(2)营业净利率是净利润占收入的比重,表明每1元营业收入带来的净利润,反映企业的盈利能力;总资产周转次数是营业收入与平均总资产的比值,表明1年中总资产周转的次数

(或者表明每1元总资产支持的营业收入),反映企业的营运能力;权益乘数是总资产与股东权益的比值,表明每1元股东权益控制的总资产的金额,反映企业的长期偿债能力。

两公司在经营战略上存在较大差别:甲公司采取的是“低盈利、高周转”(或薄利多销)的策略,乙公司采取的是“高盈利、低周转”(或多利薄销)的策略。在财务政策上,两公司也有很大不同:甲公司采取的是相对高风险的财务政策,财务杠杆较大;乙公司采取的是相对低风险的财务政策,财务杠杆较小。

【提示】指标的经济含义的答题套路:

设Y=A/B

(1)Y的经济含义是“每1元B对应多少A”。

(2)Y比率越高,则企业的……能力越强/越弱。 -

第14题:

(2016年)甲公司是一家汽车销售企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异,相关资料如下:

(1)

甲公司2015年的主要财务报表数据(单位:万元)

假设资产负债表项目年末余额可代表全年平均水平。

(2)

乙公司相关财务比率

要求:

(1)使用因素分析法,按照营业净利率、总资产周转次数、权益乘数的顺序,对2015年甲公司相对乙公司权益净利率的差异进行定量分析。

(2)说明营业净利率、总资产周转次数、权益乘数3个指标各自的经济含义及各评价企业哪方面能力,并指出甲公司与乙公司在经营战略和财务政策上的差别。答案:解析:( 1) 2015年指标:营业净利率 =1200/10000=12%,总资产周转次数 =10000/8000=1.25,权益乘数 =8000/4000=2。

乙公司权益净利率 =24%× 0.6× 1.5=21.6%

甲公司权益净利率 =12%× 1.25× 2=30%

营业净利率变动对权益净利率的影响 =( 12%-24%)× 0.6× 1.5=-10.8%

总资产周转次数变动对权益净利率的影响 =12%×( 1.25-0.6)× 1.5=11.7%

权益乘数变动对权益净利率的影响 =12%× 1.25×( 2-1.5) =7.5%

( 2)营业净利率是净利润占收入的比重,表明每 1元销售收入带来的净利润,反映企业的盈利能力;

总资产周转次数是营业收入与平均总资产的比值,表明 1年中总资产周转的次数(或者表明每1元总资产支持的销售就入),反映企业的营运能力;

权益乘数是总资产与股东权益的比值,表明每 1元股东权益启动的总资产的金额,反映企业的长期偿债能力。

两公司在经管战略上存在较大差别:甲公司采取的是“低盈利,高周转”(或薄利多销)的策略,乙公司采取的是“高盈利、低周转”(或多利薄销)的策略。

在财务政策上,两公司也有很大不同:甲会司来取的是相对高风险的财务政策,财务杠杆较大;乙公可采取的是相对低风险的对务政策,财务杠杆较小。 -

第15题:

甲企业是一家医疗器械企业,现对公司财务状况和经营成果进行分析,以发现和主要竞争对手乙公司的差异。

(1)甲公司2015年主要财务数据如下所示:

单位:万元

假设资产负债表项目中年末余额代表全年水平。

(2)乙公司相关财务比率:

(1)使用因素分析法,按照销售净利率、总资产周转率、权益乘数的顺序,对2015年甲公司相对于乙公司权益净利率的差异进行定量分析;

(2)说明销售净利率、总资产周转率、权益乘数三个指标咅自经济含义及各评价企业哪方面能力,并指出甲乙公司在经营战略和财务政策上的差别。答案:解析:(1)甲公司:

销售净利率=3600/30000 x l00%= 12%

总资产周转率=30000/24000=1. 25

权益乘数=24000/12000= 2

甲公司权益净利率=12%X 1. 25X 2= 30%

乙公司权益净利率=24%X0. 6X1. 5=21.6%

权益净利率差异=30% - 21.6%=8.4%

销售净利率差异造成的权益净利率差异=(12%- 24%) X0. 6X1. 5= -10.8%

总资产周转率差异造成的权益净利率差异=12%X (1. 25-0.6) X1. 5=11. 7%

权益乘数差异造成的权益净利率差异=12%X 1. 25X ( 2 -1. 5) =7. 5%

(2)销售净利率反映每1元销售收入取得的净利润,可以概括企业的全部经营成果,该比率越大,企业的盈利能力越强。

总资产周转率表明1年中总资产周转的次数,或者说明每1元总资产支持的销售收入,是反映企业营运能力的指标。

权益乘数表明每1元股东权益拥有的资产额,是反映财务扛杆和偿债能力的指标。

销售净利率和总资产周转次数可以反映企业的经营战略,权益乘数可以反映企业的财务政策。在经营战略上,甲公司采用的是“低盈利、高周转”方针,乙公司采用的是“高盈利、低周转”方针。财务政策上,甲公司配置了更高的财务扛杆。 -

第16题:

甲公司是一家制造企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异,

相关资料如下:

资料一:2018年度财务报表有关数据如下表所示:

甲公司没有优先股,目前发行在外的普通股为1000万股。

假设甲公司的资产全部为经营资产,流动负债全部是经营负债,长期负债全部是金融负债。

公司目前已达到稳定增长状态,2018年的期末长期负债代表全年平均水平,2018年的利息支出全部是长期负债支付的利息。

公司平均所得税税率为20%。

资料二:乙公司2018年的相关财务比率如下表所示:

图2}

要求:

(1)按照改进的财务分析体系要求,计算甲公司下列财务比率,直接填入空格不用列出计算过程。

(2)使用因素分析法,按照净经营资产净利率、税后利息率、净财务杠杆的顺序,对2018年甲公司相对乙公司权益净利率的差异进行定量分析。

(3)若未来年度不准备从外部筹资,保持2018年的净经营资产周转率、营业净利率和股利支付率,预计甲公司2019年的销售增长率。

(4)若未来年度甲公司将维持2018年的经营效率和财务政策不变(包括不增发新股和回购股票),可以按照目前的利率水平在需要的时候取得借款,不变的营业净利率可以涵盖不断增加的负债利息。

①计算甲公司2019年的预期销售增长率。

②计算甲公司未来的预期股利增长率。

(5)如果甲公司2019年的销售增长率为10%,净经营资产周转率与股利支付率不变,营业净利率可提高到6%并能涵盖借款增加的利息,根据销售百分比法计算甲公司2019年的融资总需求与外部筹资额。{答案:解析:(1)

【解析】

净经营资产=4075-700=3375(万元)

净负债=1350万元

所有者权益=2025万元

净财务杠杆=1350/2025=66.67%

税后经营净利润=净利润+税后利息费用=500+135×(1-20%)=608(万元)

税后利息费用=135×(1-20%)=108(万元)

税后利息率=108/1350=8%

净经营资产净利率=608/3375=18.01%

权益净利率=18.01%+(18.01%-8%)×66.67%=24.68%

或:权益净利率=500/2025=24.69%

(2)乙公司:20%+(20%-10%)×50%=25%

替换净经营资产净利率:18.01%+(18.01%-10%)×50%=22.02%

替换税后利息率:18.01%+(18.01%-8%)×50%=23.02%

替换净财务杠杆:18.01%+(18.01%-8%)×66.67%=24.68%

净经营资产净利率降低对权益净利率变动的影响=22.02%-25%=-2.98%

税后利息率降低对权益净利率变动的影响=23.02-22.02%=1%

净财务杠杆提高对权益净利率变动的影响=24.68%-23.02%=1.66%

(3)2019年的销售增长率=2019年的内含增长率=(500/3375)×(150/500)/[1-(500/3375)×(150/500)]=4.65%

(4)

①2019年的销售增长率=2018年的可持续增长率

=(500/2025)×(150/500)/[1-(500/2025)×(150/500)]

=8%

②股利增长率=销售增长率=8%

(5)融资总需求=净经营资产的增加

=基期净经营资产×销售增长率

=3375×10%

=337.5(万元)

外部筹资额=337.5-10000×(1+10%)×6%×(150/500)

=139.5(万元)。

本题考查:财务报表分析的方法、管理用财务报表体系、内含增长率的测算、可持续增长率的测算、财务预测的方法 -

第17题:

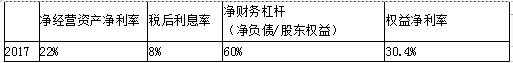

(2018年)甲公司是一家通用设备制造企业,拟采用管理用报表进行财务分析。相关资料如下:

(1)甲公司2018年主要财务报表数据

单位:万元

(2)甲公司货币资金全部为经营活动所需,财务费用全部为利息支出。甲公司的企业所得税税率25%。

要求:

(1)编制甲公司2018年管理用财务报表(结果填入下方表格中,不用列出计算过程)。

单位:万元

(2)基于甲公司管理用财务报表,计算甲公司的净经营资产净利率、净财务杠杆和权益净利率。(注:资产负债表相关数据用年末数计算)。

(3)计算甲公司2018年与2017年权益净利率的差异,并使用因素分析法,按照净经营资产净利率、税后利息率和净财务杠杆的顺序对该差异进行定量分析。答案:解析:(1)

2018年管理用财务报表 单位:万元

(2)净经营资产净利率=8820/42000×100%=21%

税后利息率=840/14000×100%=6%

净财务杠杆=14000/28000×100%=50%

权益净利率=21%+(21%-6%)×50%=28.5%

(3)甲公司2017年权益净利率=22%+(22%-8%)×60%=30.4%

甲公司2018年权益净利率=21%+(21%-6%)×50%=28.5%。

权益净利率差异=28.5%-30.4%=-1.9%。

①替代净经营资产净利率

21%+(21%-8%)×60%=28.8%

差异:28.8%-30.4%=-1.6%

②替代税后利息率

21%+(21%-6%)×60%=30%

差异:30%-28.8%=1.2%

③替代净财务杠杆

21%+(21%-6%)×50%=28.5%

差异=28.5%-30%=-1.5%

结论:相比较2017年权益净利率而言,2018年权益净利率下降了1.9%,其中,净经营资产净利率下降导致权益净利率下降1.6%;税后利息率下降导致权益净利率提高1.2%;净财务杠杆下降导致权益净利率下降1.5%。 -

第18题:

对公司规模变动特征和扩张潜力的分析,主要包括()。A:分析公司规模扩张的推动力,以找到企业发展的内在规律

B:将公司销售、利润、扩张规模等数据与主要竞争对手的数据进行比较,可以把握公司的发展趋势

C:分析预测公司主要产品的市场前景及公司未来的市场份额,预计其销售和利润水平

D:分析公司的财务状况以及公司的投资和筹资能力答案:A,C,D解析:纵向比较公司历年的销售、利润、资产规模等数据,可以把握公司的发展趋势是加速发展、稳步扩张还是停滞不前;将公司销售、利润、扩张规模等数据及其增长率与行业平均水平及主要竞争对手的数据进行比较,可以了解其行业地位的变化,因此B项说法错误。 -

第19题:

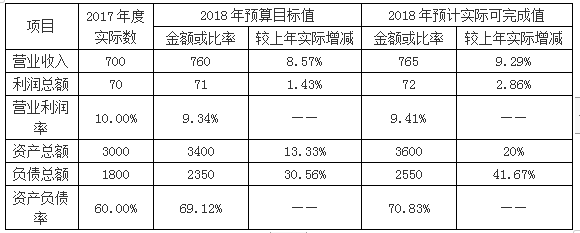

某上市公司甲公司对全面预算执行情况进行分析,有关2018年预算分析情况如下表:(金额单位:亿元)

要求:

(1)根据上表资料指出甲公司在经营成果及财务状况两方面分别存在的主要问题并指出改进建议。

(2)根据上表资料指出甲公司采用的主要分析法。答案:解析:(1)甲公司存在的主要问题:

经营成果方面:收入增长快于利润增长,营业利润率下降,增收不增利

财务状况方面:资产、负债规模迅速增长,资产负债率明显提高,财务风险加大。

改进建议:降本增效,提高盈利能力;控制资产负债率,防范财务风险。 -

第20题:

甲公司是一家汽车销售企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异。相关资料如下:

(1)甲公司2019年的主要财务报表数据:(单位:万元)

假设资产负债表项目年末余额可以代表全年平均水平。

(2)乙公司相关财务比率:

要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

从杜邦分析体系可知,提高净资产收益率的途径在于( )。A.加强负债管理,降低负债比率

B.加强成本管理,降低成本费用

C.加强销售管理,提高销售净利率

D.加强资产管理,提高资产周转率

E.改善资本结构,提高负债比重答案:B,C,D,E解析:净资产收益率=销售净利率×总资产周转率×权益乘数,提高净资产收益率的途径在于提高销售净利率、总资产周转率和权益乘数即负债比重。 -

第21题:

甲公司是一家汽车销售企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异。相关资料如下:

(1)甲公司2019年的主要财务报表数据:(单位:万元)

假设资产负债表项目年末余额可以代表全年平均水平。

(2)乙公司相关财务比率:

要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

使用因素分析法,按照销售净利率、总资产周转率、权益乘数的顺序,分析甲公司与乙公司相比,总资产周转率的差异对净资产收益率的影响为( )。A.11.7%

B.23.4%

C.-11.7%

D.-23.4%答案:A解析:总资产周转率差异的影响=12%×(1.25-0.6)×1.5=11.7% -

第22题:

财务分析是以公司的财务报告等会计资料为基础,对公司的财务状况和经营成果进行分析和评价的一种方法。

正确答案:正确 -

第23题:

问答题甲企业是一家医疗器械企业,现对公司财务状况和经营成果进行分析,以发现和主要竞争对手乙公司的差异。(1)甲公司2015年主要财务数据如下所示:假设资产负债表项目中年末余额代表全年水平。(2)乙公司相关财务比率:要求:说明销售净利率、总资产周转率、权益乘数三个指标各自经济含义及各评价企业哪方面能力,并指出甲、乙公司在经营战略和财务政策上的差别。正确答案: 销售净利率反映每1元收入形成净利润的多少,表示盈利能力;总资产周转率反映每1元资产形成的营业收入,表示营运能力;权益乘数是总资产相对于股东权益的倍数,表示长期偿债能力。销售净利率和总资产周转次数可以反映企业的经营战略,权益乘数可以反映企业的财务政策。在经营战略上,甲公司采用的是“低盈利、高周转”方针,乙公司采用的是“高盈利、低周转”方针。财务政策上,甲公司配置了更高的财务杠杆。甲公司权益净利率=12%×1.25×2=30%乙公司权益净利率=24%×0.6×1.5=21.6%解析: 暂无解析