(2018年)甲公司是一家动力电池生产企业,拟采用管理用财务报表进行财务分析。相关资料如下: (1)甲公司2018年主要财务报表数据:(单位:万元)(2)甲公司货币资金全部为经营活动所需,财务费用全部为利息支出,甲公司的企业所得税税率25%。 (3)乙公司是甲公司的竞争对手,2018年相关财务比率如下:要求: (1)编制甲公司2018年管理用财务报表(结果填入下方表格中,不用列出计算过程)。 (2)基于甲公司管理用财务报表,计算甲公司的净经营资产净利率,税后利息率,净财务杠杆和权益净利率。(注:资产负债表

题目

(2018年)甲公司是一家动力电池生产企业,拟采用管理用财务报表进行财务分析。相关资料如下:

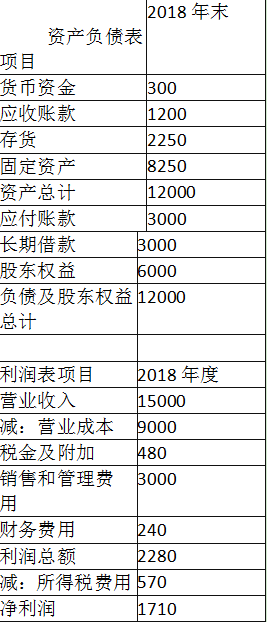

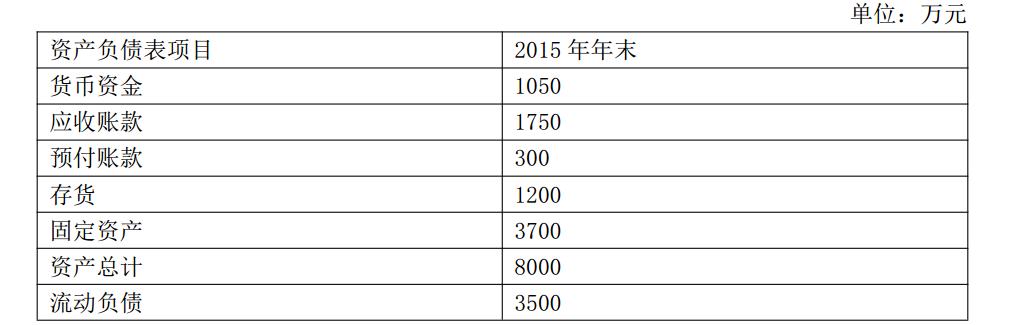

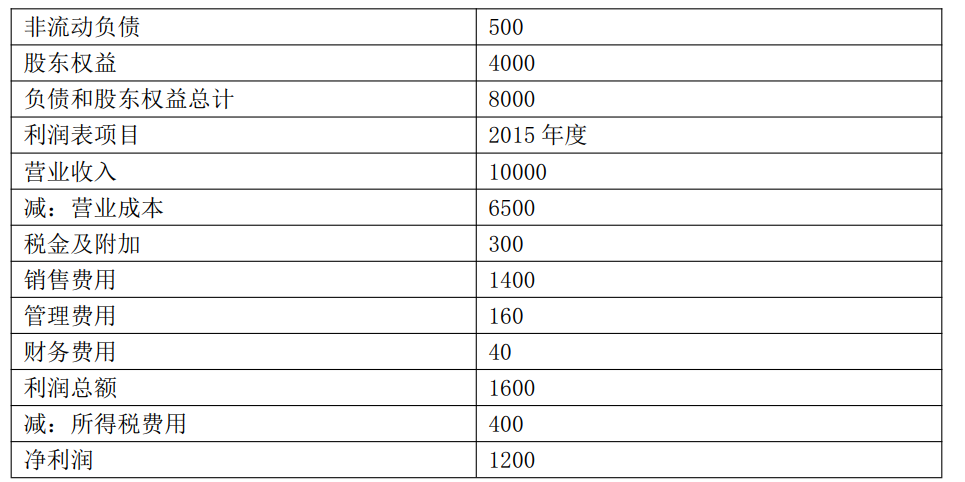

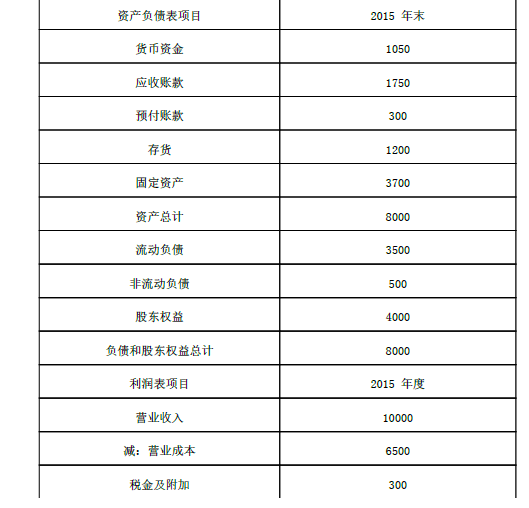

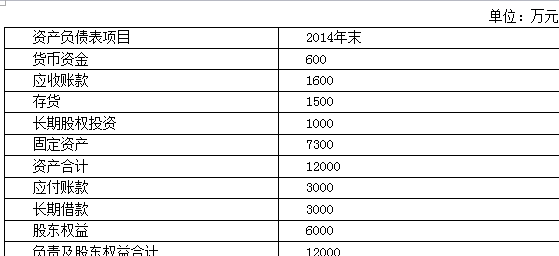

(1)甲公司2018年主要财务报表数据:(单位:万元)

(2)甲公司货币资金全部为经营活动所需,财务费用全部为利息支出,甲公司的企业所得税税率25%。

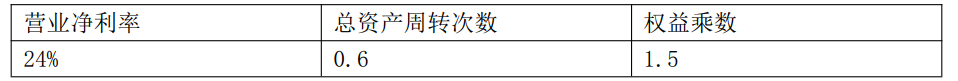

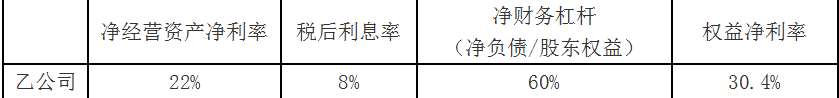

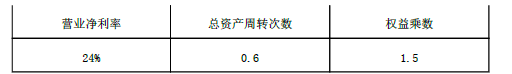

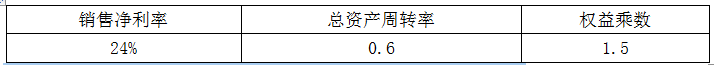

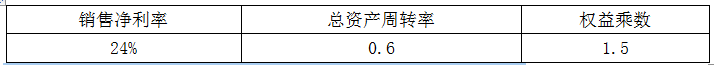

(3)乙公司是甲公司的竞争对手,2018年相关财务比率如下:

要求:

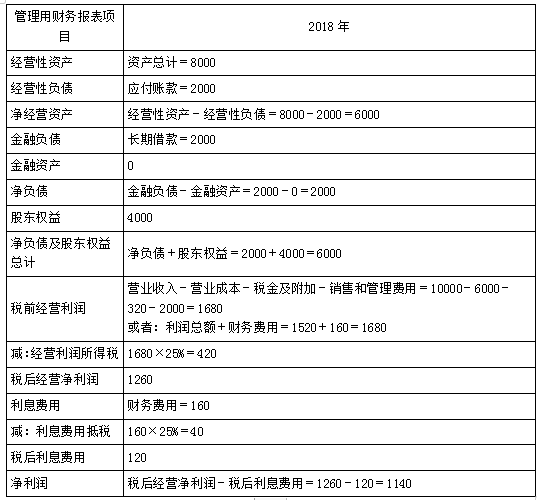

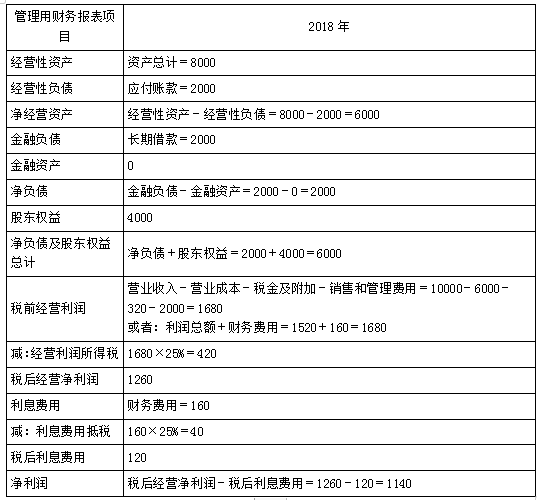

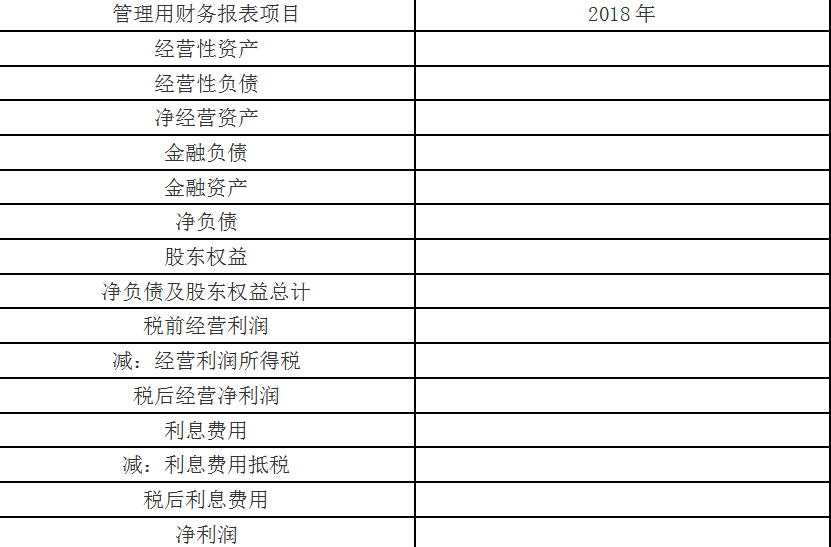

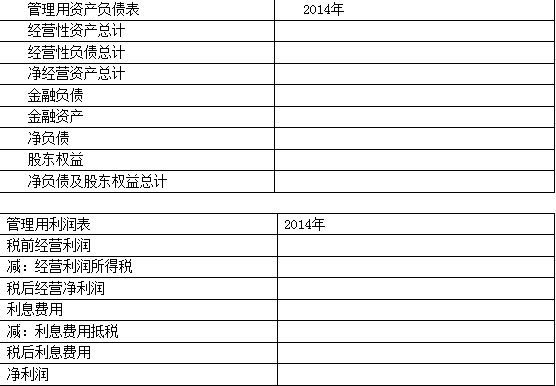

(1)编制甲公司2018年管理用财务报表(结果填入下方表格中,不用列出计算过程)。

(2)基于甲公司管理用财务报表,计算甲公司的净经营资产净利率,税后利息率,净财务杠杆和权益净利率。(注:资产负债表相关数据用年末数计算)

(3)计算甲公司与乙公司权益净利率的差异。并使用因素分析法,按照净经营资产净利率,税后利息率和净财务杠杆的顺序,对该差异进行定量分析。

(1)甲公司2018年主要财务报表数据:(单位:万元)

(2)甲公司货币资金全部为经营活动所需,财务费用全部为利息支出,甲公司的企业所得税税率25%。

(3)乙公司是甲公司的竞争对手,2018年相关财务比率如下:

要求:

(1)编制甲公司2018年管理用财务报表(结果填入下方表格中,不用列出计算过程)。

(2)基于甲公司管理用财务报表,计算甲公司的净经营资产净利率,税后利息率,净财务杠杆和权益净利率。(注:资产负债表相关数据用年末数计算)

(3)计算甲公司与乙公司权益净利率的差异。并使用因素分析法,按照净经营资产净利率,税后利息率和净财务杠杆的顺序,对该差异进行定量分析。

相似考题

参考答案和解析

答案:

解析:

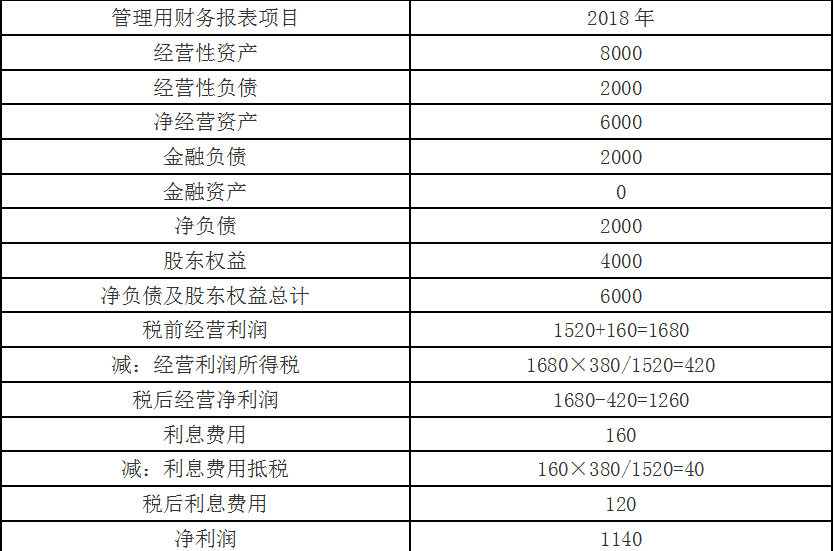

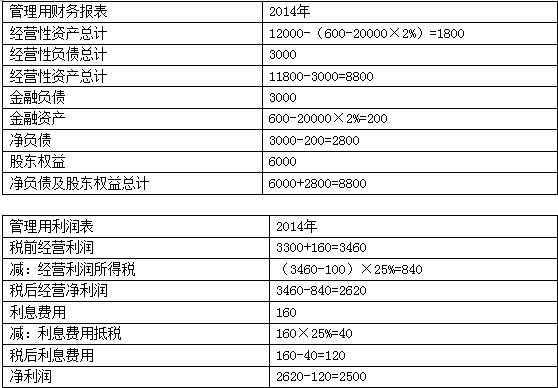

(1)

单位:万元

(2)

净经营资产净利率=税后经营净利润/净经营资产×100%=1260/6000×100%=21%

税后利息率=税后利息费用/净负债×100%=120/2000×100%=6%

净财务杠杆=净负债/股东权益×100%=2000/4000×100%=50%

权益净利率=净利润/股东权益×100%=1140/4000×100%=28.5%

(3)

甲公司权益净利率=21%+(21%-6%)×50%=28.5%

乙公司权益净利率=22%+(22%-8%)×60%=30.4%

甲公司与乙公司权益净利率的差异=28.5%-30.4%=-1.9%

替代净经营资产净利率:21%+(21%-8%)×60%=28.8%

替代税后利息率:21%+(21%-6%)×60%=30%

替代净财务杠杆:21%+(21%-6%)×50%=28.5%

净经营资产净利率变动对权益净利率的影响=28.8%-30.4%=-1.6%

税后利息率变动对权益净利率的影响=30%-28.8%=1.2%

净财务杠杆变动对权益净利率的影响=28.5%-30%=-1.5%

通过分析可知,净经营资产净利率降低导致权益净利率下降1.6%,税后利息率降低导致权益净利率提高1.2%,净财务杠杆降低导致权益净利率下降1.5%,综合导致权益净利率下降1.9%。

单位:万元

(2)

净经营资产净利率=税后经营净利润/净经营资产×100%=1260/6000×100%=21%

税后利息率=税后利息费用/净负债×100%=120/2000×100%=6%

净财务杠杆=净负债/股东权益×100%=2000/4000×100%=50%

权益净利率=净利润/股东权益×100%=1140/4000×100%=28.5%

(3)

甲公司权益净利率=21%+(21%-6%)×50%=28.5%

乙公司权益净利率=22%+(22%-8%)×60%=30.4%

甲公司与乙公司权益净利率的差异=28.5%-30.4%=-1.9%

替代净经营资产净利率:21%+(21%-8%)×60%=28.8%

替代税后利息率:21%+(21%-6%)×60%=30%

替代净财务杠杆:21%+(21%-6%)×50%=28.5%

净经营资产净利率变动对权益净利率的影响=28.8%-30.4%=-1.6%

税后利息率变动对权益净利率的影响=30%-28.8%=1.2%

净财务杠杆变动对权益净利率的影响=28.5%-30%=-1.5%

通过分析可知,净经营资产净利率降低导致权益净利率下降1.6%,税后利息率降低导致权益净利率提高1.2%,净财务杠杆降低导致权益净利率下降1.5%,综合导致权益净利率下降1.9%。

更多“(2018年)甲公司是一家动力电池生产企业,拟采用管理用财务报表进行财务分析。相关资料如下: ”相关问题

-

第1题:

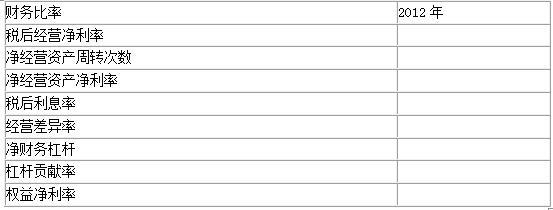

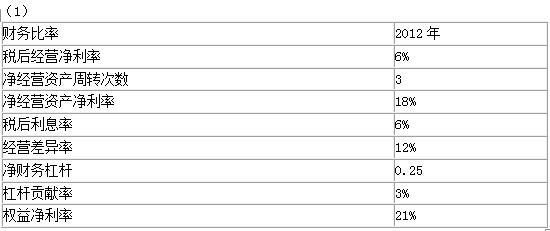

甲公司是一家机械加工企业,采用管理用财务报表分析体系进行权益净利率的行业平均水平差异分析。该公司2012年主要的管理用财务报表数据如下:

单位:万元

要求:(1)基于甲公司管理用财务报表有关数据,计算下表列出的财务比率(结果填入下方表格中,不用列出计算过程)。

(2)计算甲公司权益净利率与行业平均权益净利率的差异,并使用因素分析法,按照净经营资产净利率、税后利息率和净财务杠杆的顺序,对该差异进行定量分析。答案:解析:

税后经营净利率=税后经营净利润/销售收入=180/3000=6%

净经营资产周转次数 =销售收入/净经营资产=3000/1000=3

净经营资产净利率 =税后经营净利润/净经营资产=180/1000=18%

税后利息率=税后利息费用/净负债=12/200=6%

经营差异率=净经营资产净利率-税后利息率=18%-6%=12%

净财务杠杆=净负债/股东权益=200/800=0.25

杠杆贡献率=经营差异率×净财务杠杆=12%×0.25=3%

权益净利率=净经营资产净利率+杠杆贡献率=18%+3%=21%

(2)甲公司权益净利率与行业平均权益净利率的差异=21%-25.2%=-4.2%

权益净利率=净经营资产净利率+(净经营资产净利率-税后利息率)×净财务杠杆

净经营资产净利率差异引起的权益净利率差异=18%+(18%-5.25%)×40%-25.2%=23.1%-25.2%=-2.10%

税后利息率差异引起的权益净利率差异=18%+(18%-6%)×40%-23.1%=22.8%-23.1%=-0.3%

净财务杠杆差异引起的权益净利率差异=18%+(18% -6% )×25%-22.8%=-1.8% -

第2题:

夏为公司是一家智能手机生产企业。拟采用管理用财务报表进行财务报表分析和预测。相关资料如下:

(1)夏为公司2018年主要财务报表数据:

单位:万元

(2)夏为公司货币资金全部为经营活动所需,财务费用全部为利息支出,夏为公司的企业所得税税率为25%。

(3)销售部门预测2019年公司营业收入增长率12%。

要求:

(1)编制夏为公司2018年管理用财务报表(结果填入下方表格中,不用列出计算过程)。

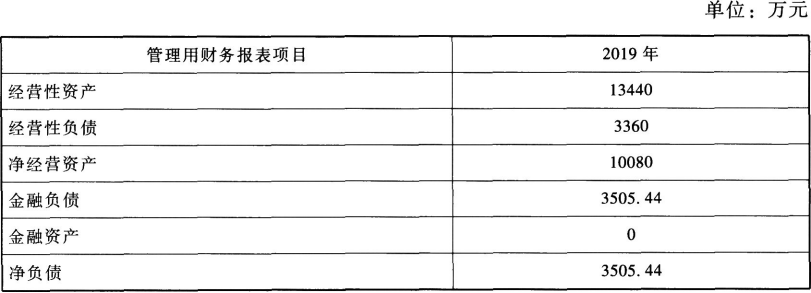

单位:万元

(2)基于夏为公司管理用财务报表,计算夏为公司的净经营资产净利率、税后利息率、净财务杠杆和权益净利率(注:资产负债表相关数据用年末数计算)。

(3)假设2019年夏为公司除长期借款外所有资产和负债与营业收入保持2018年的百分比关系,所有成本费用与营业收入的占比关系维持2018年水平。

如果有外部资金需求,夏为公司根据需要向银行申请长期借款。

公司股利支付率70%,股东权益变动均来自留存收益。

预测夏为公司2019年管理用财务报表(结果填入下方表格中,不用列出计算过程)。

单位:万元 答案:解析:(1)

答案:解析:(1)

(2)净经营资产净利率=1890/9000=21%

税后利息率=180/3000=6%

净财务杠杆=3000/6000=50%

权益净利率=1710/6000=28.5%

(3)

【彩蛋】压卷,瑞牛题库软件考前更新,下载链接 www.niutk.com

【解析】2019年融资总需求=净经营资产增加

=10080-9000

=1080(万元)

2019年外部融资需求=净经营资产增加-留存收益增加

=1080-15000×(1+12%)×(1710/15000)×(1-70%)

=505.44(万元)

2019年年末金融负债=3000+505.44

=3505.44(万元)。

本题考查:管理用财务报表体系 -

第3题:

甲公司是一家制造业企业,为做好财务计划,甲公司管理层拟采用财务报表进行分析,相关材料如下:

(1)甲公司2019年的重要财务报表数据(单位:万元)

甲公司使用固定股利支付率政策,股利支付率60%,经营性资产、经营性负债与营业收入保持稳定的百分比关系。

要求:假设甲公司2020年销售增长率为25%,营业净利率不变,2019年年末金融资产都可动用的情况下:

(1)用销售百分比预测2020年的融资总需求;

(2)用销售百分比预测2020年的外部融资额。答案:解析:(1)融资总需求 =8800× 25%=2200(万元)

( 2)外部融资额 =( 20000× 25%)×( 11800-3000) /20000-200-20000×( 1+25%)×2500/20000×( 1-60%) =750(万元)。

(二)财务预测的其他方法

1. 回归分析

2. 运用信息技术预测

( 1)最简单的是使用“电子表格软件”;

在使用电子表格软件进行财务预测时,计算过程与手工操作几乎没有差别,但不同的是,前者所构建的财务模型是动态的。一方面,可以通过改变输入变量,反映不同假设条件或策略对公司未来业绩的影响;另一方面,可以针对希望达到的结果,进行反向求解。

( 2)利用决策支持智能化工具:

联机分析、数据挖掘、机器学习等人工智能的出现,将成为未来财务预测的主要工具。 -

第4题:

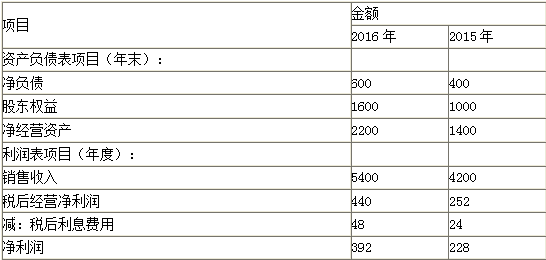

B公司是一家生产企业,其财务分析采用改进的管理用财务报表分析体系。该公司2015年、2016年改进的管理用财务报表相关历史数据如下(单位:万元):

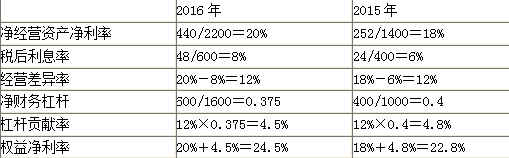

要求:假设B公司上述资产负债表的年末金额可以代表全年平均水平,请分别计算B公司2015年、2016年的净经营资产净利率、经营差异率、杠杆贡献率和权益净利率。答案:解析:

-

第5题:

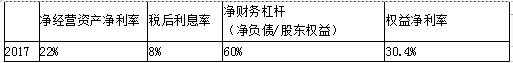

(2018年)甲公司是一家通用设备制造企业,拟采用管理用报表进行财务分析。相关资料如下:

(1)甲公司2018年主要财务报表数据

单位:万元

(2)甲公司货币资金全部为经营活动所需,财务费用全部为利息支出。甲公司的企业所得税税率25%。

要求:

(1)编制甲公司2018年管理用财务报表(结果填入下方表格中,不用列出计算过程)。

单位:万元

(2)基于甲公司管理用财务报表,计算甲公司的净经营资产净利率、净财务杠杆和权益净利率。(注:资产负债表相关数据用年末数计算)。

(3)计算甲公司2018年与2017年权益净利率的差异,并使用因素分析法,按照净经营资产净利率、税后利息率和净财务杠杆的顺序对该差异进行定量分析。答案:解析:(1)

2018年管理用财务报表 单位:万元

(2)净经营资产净利率=8820/42000×100%=21%

税后利息率=840/14000×100%=6%

净财务杠杆=14000/28000×100%=50%

权益净利率=21%+(21%-6%)×50%=28.5%

(3)甲公司2017年权益净利率=22%+(22%-8%)×60%=30.4%

甲公司2018年权益净利率=21%+(21%-6%)×50%=28.5%。

权益净利率差异=28.5%-30.4%=-1.9%。

①替代净经营资产净利率

21%+(21%-8%)×60%=28.8%

差异:28.8%-30.4%=-1.6%

②替代税后利息率

21%+(21%-6%)×60%=30%

差异:30%-28.8%=1.2%

③替代净财务杠杆

21%+(21%-6%)×50%=28.5%

差异=28.5%-30%=-1.5%

结论:相比较2017年权益净利率而言,2018年权益净利率下降了1.9%,其中,净经营资产净利率下降导致权益净利率下降1.6%;税后利息率下降导致权益净利率提高1.2%;净财务杠杆下降导致权益净利率下降1.5%。 -

第6题:

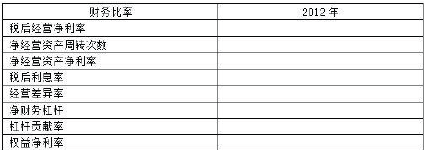

【本题知识点已不在2017 年考试大纲范围】甲公司是一家机械加工企业,采用管理用财务报表分

析体系进行权益净利率的行业平均水平差异分析。该公司2012 年主要的管理用财务报表数据如下:

要求:

(1)基于甲公司管理用财务报表有关数据,计算下表列出的财务比率(结果填人下方表格中,不用列出计算过程)。

(2)计算甲公司权益净利率与行业平均权益净利率的差异,并使用因素分析法,按照净经营资产净利率、税后利息率和净财务杠杆的顺序,对该差异进行定量分析。答案:解析:(1):

(2)甲公司权益净利率与行业平均权益净利率的差异=21%-25.2%=-4.2%;

净经营资产净利率差异引起的权益净利率差异=18%+(18%-5.25%)×

40%-25.2%=23.1%-25.2%=-2.10%;

税后利息率差异引起的权益净利率差异=18%+(18%-60%)×40%-23.l%=22.8%-23.1%=-0.3%;

净财务杠杆差异引起的权益净利率差异=18%+(18%-6%)×25%-22.8%=-1.8%。

知识点:管理用财务分析体系 -

第7题:

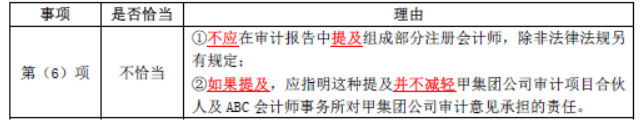

(2014年)

上市公司 甲集团公司是 ABC 会计师事务所的常年审计客户,A 注册会计师负责审计甲集团公司 2013年度财务报表。

资料一:

甲集团公司拥有一家子公司和一家联营企业,与集团审计相关的部分信息摘录如下:

资料五:

A 注册会计师在审计工作底稿中记录了评估错报及处理重大事项的情况,部分内容摘录如下:

(1) 丙公司的控股股东拒绝 A 注册会计师接触 丙公司的治理层、管理层和注册会计师。

A 注册会计师获取了 甲集团公司管理层拥有的丙公司财务报表、审计报告及与丙公司相关的信息,在集团层面实施了分析程序,未发现异常, 决定不再对丙公司财务信息执行进一步工作。

要求:

针对资料五第(1)项,结合资料一,假定 不考虑其他条件,指出 A 注册会计师的处理是否恰当。如不恰当,提出改进建议。答案:解析:

-

第8题:

甲公司是一家汽车销售企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异。相关资料如下:

(1)甲公司2019年的主要财务报表数据:(单位:万元)

假设资产负债表项目年末余额可以代表全年平均水平。

(2)乙公司相关财务比率:

要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

甲公司2019年度的净资产收益率为( )。A.15%

B.30%

C.20%

D.40%答案:B解析:甲公司净资产收益率=1200÷4000=30% -

第9题:

下列属于财务管理分析外部信息的是()。

- A、公司预算

- B、财务报表与附注

- C、管理报告

- D、竞争对手资料与相关信息

正确答案:D -

第10题:

单选题财务报表分析是以财务报表和其他相关资料为依据,采用专门的方法,计算、分析、评价以下各项,但不包括( )。[2012年真题]A企业的财务状况

B企业的经营成果

C企业的现金流量及其变动

D企业的管理绩效

正确答案: B解析:

财务报表分析就是以财务报表和其他相关资料为依据,采用专门的方法,计算、分析、评价企业财务状况、经营成果和现金流量及其变动,目的是了解过去、评价现在、预测未来,为有关各方提供决策有用的信息。 -

第11题:

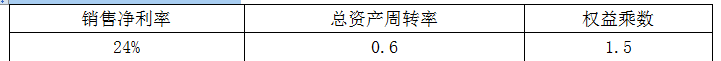

问答题甲企业是一家医疗器械企业,现对公司财务状况和经营成果进行分析,以发现和主要竞争对手乙公司的差异。(1)甲公司2015年主要财务数据如下所示:假设资产负债表项目中年末余额代表全年水平。(2)乙公司相关财务比率:要求:使用因素分析法,按照销售净利率、总资产周转率、权益乘数的顺序,对2015年甲公司相对于乙公司权益净利率的差异进行定量分析;正确答案: 甲公司:销售净利率=3600/30000×100%=12%总资产周转率=30000/24000=1.25(次)权益乘数=24000/12000=2甲公司权益净利率=12%×1.25×2=30%营业收入30000万元,净利润3600万元,总资产24000万元,股东权益12000万元因素分析法的定量分析:乙公司权益净利率=24%×0.6×1.5=21.6%销售净利率变动对权益净利率影响:12%×0.6×1.5-21.6%=10.8%-21.6%=-10.8%总资产周转率变动对权益净利率影响:12%×1.25×1.5-10.8%=22.5%-10.8%=11.7%。权益乘数变动对权益净利率影响:12%×1.25×2-22.5%=30%-225%=7.5%解析: 暂无解析 -

第12题:

单选题财务报表分析是以财务报表和其他相关资料为依据,采用专门的方法,计算、分析、评价以下各项,但不包括( )。A企业的财务状况

B企业的经营成果

C企业的现金流量及其变动

D企业的管理绩效

正确答案: B解析: -

第13题:

甲公司是一家汽车销售企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异,相关资料如下:

(1)甲公司2015年的主要财务报表数据

单位:万元

假设资产负债表项目年末余额可代表全年平均水平。

(2)乙公司相关财务比率

要求:

(1)使用因素分析法,按照营业净利率、总资产周转次数、权益乘数的顺序,对2015年甲公司相对乙公司权益净利率的差异进行定量分析。

(2)说明营业净利率、总资产周转次数、权益乘数3个指标各自的经济含义及各评价企业哪方面能力,并指出甲公司与乙公司在经营战略和财务政策上的差别。答案:解析:(1)甲公司2015年指标:营业净利率=1200/10000=12%,总资产周转次数=10000/8000=1.25

(次),权益乘数=8000/4000=2

乙公司权益净利率=24%×0.6×1.5=21.6%

甲公司权益净利率=12%×1.25×2=30%

营业净利率变动对权益净利率的影响=(12%-24%)×0.6×1.5=-10.8%

总资产周转次数变动对权益净利率的影响=12%×(1.25-0.6)×1.5=11.7%

权益乘数变动对权益净利率的影响=12%×1.25×(2-1.5)=7.5%

(2)营业净利率是净利润占收入的比重,表明每1元营业收入带来的净利润,反映企业的盈利能力;总资产周转次数是营业收入与平均总资产的比值,表明1年中总资产周转的次数

(或者表明每1元总资产支持的营业收入),反映企业的营运能力;权益乘数是总资产与股东权益的比值,表明每1元股东权益控制的总资产的金额,反映企业的长期偿债能力。

两公司在经营战略上存在较大差别:甲公司采取的是“低盈利、高周转”(或薄利多销)的策略,乙公司采取的是“高盈利、低周转”(或多利薄销)的策略。在财务政策上,两公司也有很大不同:甲公司采取的是相对高风险的财务政策,财务杠杆较大;乙公司采取的是相对低风险的财务政策,财务杠杆较小。

【提示】指标的经济含义的答题套路:

设Y=A/B

(1)Y的经济含义是“每1元B对应多少A”。

(2)Y比率越高,则企业的……能力越强/越弱。 -

第14题:

(2018年)甲公司是一家动力电池生产企业,拟采用管理用财务报表进行财务分析。相关资料如下:

(1)甲公司2018年主要财务报表数据。

注:根据《关于修订印发2018年度一般企业财务报表格式的通知》,资产负债表中的“应收账款”项目更改为“应收票据及应收账款”,“应付账款”改为“应付票据及应付账款”。

(2)甲公司货币资金全部为经营活动所需,财务费用全部为利息支出,甲公司的企业所得税税率25%。

(3)乙公司是甲公司的竞争对手,2018年相关财务比率如下:

要求:

(1)编制甲公司2018年管理用财务报表(结果填入下方表格中,不用列出计算过程)。

(2)基于甲公司管理用财务报表,计算甲公司的净经营资产净利率,税后利息率,净财务杠杆和权益净利率。(注:资产负债表相关数据用年末数计算)

(3)计算甲公司与乙公司权益净利率的差异。并使用因素分析法,按照净经营资产净利率,税后利息率和净财务杠杆的顺序,对该差异进行定量分析。答案:解析:(1)

(2)净经营资产净利率=1260/6000=21%

税后利息率=120/2000=6%

净财务杠杆=2000/4000=50%

权益净利率=1140/4000=28.5%

(3)甲公司与乙公司权益净利率的差异=28.5%-30.4%=-1.9%

乙公司权益净利率=22%+(22%-8%)×60%=30.4%①

替换净经营资产净利率:21%+(21%-8%)×60%=28.8%②

替换税后利息率:21%+(21%-6%)×60%=30%③

替换净财务杠杆:21%+(21%-6%)×50%=28.5%④

净经营资产净利率变动的影响=②-①=28.8%-30.4%=-1.6%

税后利息率变动的影响=③-②=30%-28.8%=1.2%

净财务杠杆变动的影响=④-③=28.5%-30%=-1.5%

即净经营资产净利率降低导致权益净利率下降1.6%,税后利息率降低导致权益净利率提高1.2%,净财务杠杆降低导致权益净利率下降1.5%,综合导致权益净利率下降1.9%。 -

第15题:

(2016年)甲公司是一家汽车销售企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异,相关资料如下:

(1)

甲公司2015年的主要财务报表数据(单位:万元)

假设资产负债表项目年末余额可代表全年平均水平。

(2)

乙公司相关财务比率

要求:

(1)使用因素分析法,按照营业净利率、总资产周转次数、权益乘数的顺序,对2015年甲公司相对乙公司权益净利率的差异进行定量分析。

(2)说明营业净利率、总资产周转次数、权益乘数3个指标各自的经济含义及各评价企业哪方面能力,并指出甲公司与乙公司在经营战略和财务政策上的差别。答案:解析:( 1) 2015年指标:营业净利率 =1200/10000=12%,总资产周转次数 =10000/8000=1.25,权益乘数 =8000/4000=2。

乙公司权益净利率 =24%× 0.6× 1.5=21.6%

甲公司权益净利率 =12%× 1.25× 2=30%

营业净利率变动对权益净利率的影响 =( 12%-24%)× 0.6× 1.5=-10.8%

总资产周转次数变动对权益净利率的影响 =12%×( 1.25-0.6)× 1.5=11.7%

权益乘数变动对权益净利率的影响 =12%× 1.25×( 2-1.5) =7.5%

( 2)营业净利率是净利润占收入的比重,表明每 1元销售收入带来的净利润,反映企业的盈利能力;

总资产周转次数是营业收入与平均总资产的比值,表明 1年中总资产周转的次数(或者表明每1元总资产支持的销售就入),反映企业的营运能力;

权益乘数是总资产与股东权益的比值,表明每 1元股东权益启动的总资产的金额,反映企业的长期偿债能力。

两公司在经管战略上存在较大差别:甲公司采取的是“低盈利,高周转”(或薄利多销)的策略,乙公司采取的是“高盈利、低周转”(或多利薄销)的策略。

在财务政策上,两公司也有很大不同:甲会司来取的是相对高风险的财务政策,财务杠杆较大;乙公可采取的是相对低风险的对务政策,财务杠杆较小。 -

第16题:

甲公司是一家制造业企业,为做好财务计划,甲公司管理层拟采用财务报表进行分析,相关材料如下:

(1)甲公司2014年的重要财务报表数据(单位万元)

(2)甲公司没有优先股,股东权益变动均来自利润留存,经营活动所需的货币资金是本年营业收入的2%,投资收益均来自长期股权投资。

(3)根据税法相关规定,甲公司长期股权投资收益不缴纳所得税,其他损益的所得税税率为25%。

(4)甲公司使用固定股利支付率政策,股利支付率60%,经营性资产、经营性负债与营业收入保持稳定的百分比关系。

要求:

(1)编制甲公司2014年的管理用财务报表(提示:按照各种损益的适用税率计算应分担的所得税,结果填入下方表格中,不用列出计算过程)

(3)略

(4)略

答案:解析:

-

第17题:

甲公司是一家化工原料生产企业,生产经营无季节性。股东使用管理用财务报表分析体系对公司2019年度业绩进行评价。主要的管理用财务报表数据如下:

股东正在考虑采用权益净利率业绩评价指标对甲公司进行业绩评价:2019年的权益净利率超过2018年的权益净利率即视为完成业绩目标。

已知无风险报酬率为4%,平均风险股票的报酬率为12%。2018年权益投资要求的必要报酬率为16%。

甲公司的企业所得税税率为25%。为简化计算,计算相关财务指标时,涉及到的资产负债表数据均使用其各年年末数据。

要求:

(1)如果采用权益净利率作为评价指标,计算甲公司2018年、2019年的权益净利率,评价甲公司2019年是否完成业绩目标。

(2)使用管理用财务报表分析体系,计算影响甲公司2018年、2019年权益净利率高低的三个驱动因素,定性分析甲公司2019年的经营管理业绩和理财业绩是否得到提高。

(3)计算甲公司2018年末、2019年末的易变现率,分析甲公司2018年、2019年采用了哪种营运资本筹资策略。如果营运资本筹资策略发生变化,给公司带来什么影响?

(4)计算2019年股东要求的必要报酬率(提示:需要考虑资本结构变化的影响。)答案:解析:(1)2018年的权益净利率=1920/12000×100%=16%

2019年的权益净利率=2225/12500×100%=17.8%

由于2019年的权益净利率高于2018年的权益净利率,因此,2019年完成了业绩目标。

(2)使用管理用财务报表分析体系,影响权益净利率高低的三个驱动因素分别为净经营资产净利率、税后利息率和净财务杠杆。

2018年净经营资产净利率=2640/20000×100%=13.2%

2019年净经营资产净利率=3300/25000×100%=13.2%

2018年税后利息率=720/8000×100%=9%

2019年税后利息率=1075/12500×100%=8.6%

2018年净财务杠杆=8000/12000=0.67

2019年净财务杠杆=12500/12500=1

反映经营管理业绩的指标是净经营资产净利率,与2018年相比,2019年的净经营资产净利率并没有提高,所以,2019年的经营管理业绩没有提高;反映理财业绩的指标是杠杆贡献率,2018年的杠杆贡献率=(13.2%-9%)×0.67=2.81%,2019年的杠杆贡献率=(13.2%-8.6%)×1=4.6%,由此可见,2019年的杠杆贡献率比2018年提高了,所以,2019年的理财业绩提高了。

(3)2018年的易变现率=[(股东权益+长期债务+经营性流动负债)-长期资产]/经营性流动资产=[(12000+8000+2000)-16000]/6000=1

2019年的易变现率=[(12500+10000+2500)-20000]/7500=0.67

由于2018年的易变现率=1,2019年的易变现率=0.67<1,所以甲公司2018年采用的是适中型营运资本筹资策略,2019年采用的是激进型营运资本筹资策略。

一方面,由于短期金融负债的资本成本一般低于长期负债和权益资本的资本成本,而激进型筹资策略下短期金融负债所占比重较大,所以营运资本筹资策略的变化使得企业的资本成本降低,财务风险增加。

另一方面,通过增加短期金融负债筹集的资金部分用于满足经营性长期资产的资金需要,而经营性长期资产不容易变现,流动性差,风险大,收益高,所以营运资本筹资策略的变化使得企业的理财收益增加。

(4)2018年的必要报酬率=16%=4%+权益贝塔值×(12%-4%)

2018年的权益贝塔值=(16%-4%)/(12%-4%)=1.5

2019年的资产贝塔值=1.5/[1+(1-25%)×8000/12000]=1

2019年的权益贝塔值=1×[1+(1-25%)×12500/12500]=1.75

2019年股东要求的必要报酬率=4%+1.75×(12%-4%)=18%。 -

第18题:

海底捞是全球领先、快速增长的中式餐饮品牌,主打火锅品类。投资者拟采用管理用财务报表进行财务分析。相关资料如下(改编自招股书):

(1)公司主要财务数据(单位:百万元)

(2)财务费用全部为利息支出。

(3)所得税税率为25%。

要求:

(1)计算海底捞2017年的税后经营净利润。

(2)计算海底捞2017年的实体现金流量。答案:解析:( 1)解法一:直接法

税前经营净利润 =利润总额 +财务费用 =1600+8=1608(百万元)

税后经营净利润 =1608×( 1-25%) =1206(百万元)

解法二:间接法

税后经营净利润 =净利润 +利息费用×( 1-所得税税率)

=1200+8×( 1-25%) =1206(百万元)

( 2)解法一:

营业现金毛流量 =税后经营净利润 +折旧与摊销

=1206+400=1606(百万元)

营业现金净流量 =营业现金毛流量 -经营营运资本增加

=1606-[-150-( -120) ]=1636(百万元)

资本支出 =净经营长期资产增加 +折旧与摊销

=( 2250-1470) +400=1180(百万元)

实体现金流量 =营业现金净流量 -资本支出 =1636-1180=456(百万元)

解法二:

经营营运资本增加 =-150-( -120) =-30(百万元)

净经营长期资产增加 =2250-1470=780(百万元)

实体现金流量

= 税后经营净利润 -经营营运资本增加 -净经营长期资产增加

=1206- ( -30) -780=456(百万元)

解法三(最为快捷):

净经营资产增加 =2100-1350=750(百万元)

实体现金流量 =税后经营净利润 -净经营资产增加 =1206-750=456(百万元)。 -

第19题:

甲公司是一家汽车销售企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异。相关资料如下:

(1)甲公司2019年的主要财务报表数据:(单位:万元)

假设资产负债表项目年末余额可以代表全年平均水平。

(2)乙公司相关财务比率:

要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

从杜邦分析体系可知,提高净资产收益率的途径在于( )。A.加强负债管理,降低负债比率

B.加强成本管理,降低成本费用

C.加强销售管理,提高销售净利率

D.加强资产管理,提高资产周转率

E.改善资本结构,提高负债比重答案:B,C,D,E解析:净资产收益率=销售净利率×总资产周转率×权益乘数,提高净资产收益率的途径在于提高销售净利率、总资产周转率和权益乘数即负债比重。 -

第20题:

甲公司是一家汽车销售企业,现对公司财务状况和经营成果进行分析,以发现与主要竞争对手乙公司的差异。相关资料如下:

(1)甲公司2019年的主要财务报表数据:(单位:万元)

假设资产负债表项目年末余额可以代表全年平均水平。

(2)乙公司相关财务比率:

要求:根据上述资料,为下列问题从备选答案中选出正确的答案。

使用因素分析法,按照销售净利率、总资产周转率、权益乘数的顺序,分析甲公司与乙公司相比,总资产周转率的差异对净资产收益率的影响为( )。A.11.7%

B.23.4%

C.-11.7%

D.-23.4%答案:A解析:总资产周转率差异的影响=12%×(1.25-0.6)×1.5=11.7% -

第21题:

甲公司是制造业企业,采用管理用财务报表进行分析,下列各项中,属于甲公司金融负债的有()。

- A、优先股

- B、融资租赁形成的长期应付款

- C、应付股利

- D、无息应付票据

正确答案:A,B,C -

第22题:

多选题甲公司是制造业企业,采用管理用财务报表进行分析,下列各项中,属于甲公司金融负债的有()。A优先股

B融资租赁形成的长期应付款

C应付股利

D无息应付票据

正确答案: A,B解析: 无息应付票据属于经营负债。选项A、B、C属于筹资活动引起的负债。 -

第23题:

问答题甲公司是一家化工原料生产企业,生产经营无季节性。股东使用管理用财务报表分析体系对公司2013年度业绩进行评价,主要的管理用财务报表数据如下:按照市场权益资本成本作为权益投资要求的报酬率。已知无风险利率为4%,平均风险股票的报酬率为12%,2012年股东要求的权益报酬率为16%。甲公司的企业所得税税率为25%。要求:计算2013年股东要求的权益报酬率正确答案: 2012年的β权益=(16%-4%)÷(12%-4%)=1.5B资产=1.5÷[1+(1-25%)×(8000/12000)]=12013年的β权益=1×[1+(1-25%)×(12500/12500)]=1.752013年股东要求的权益资本成本=无风险利率+平均市场风险溢价×β权益=4%+(12%-4%)×1.75=18%解析: 暂无解析