某企业1996年亏损100万元,经过企业改制,1997年起逐渐实现盈利。1997年企业盈利25万元,1998年盈利20万元,1999年盈利16万元,2000年盈利8万元,2001年盈利24万元,2002年盈利50万元,则该企业2002年应缴纳多少所得税()A、14.19万元B、16.5万元C、9万元D、13.5万元

题目

某企业1996年亏损100万元,经过企业改制,1997年起逐渐实现盈利。1997年企业盈利25万元,1998年盈利20万元,1999年盈利16万元,2000年盈利8万元,2001年盈利24万元,2002年盈利50万元,则该企业2002年应缴纳多少所得税()

- A、14.19万元

- B、16.5万元

- C、9万元

- D、13.5万元

相似考题

更多“某企业1996年亏损100万元,经过企业改制,1997年起逐渐实现盈利。1997年企业盈利25万元,1998年盈利20万元,1999年盈利16万元,2000年盈利8万元,2001年盈利24万元,2002年盈利50万元,则该企业2002年应缴纳多少所得税()A、14.19万元B、16.5万元C、9万元D、13.5万元”相关问题

-

第1题:

某企业纳税人自1995年以来历年的盈亏状况如下:1995年亏损50万元、1996年亏损30万元、1997年盈利20万元、1998年盈利40万元、1999年盈利70万元、2000年盈利100万元,问:该企业自哪年开始缴纳所得税?( )

A.1997年

B.1998年

C.1999年

D.2000年

正确答案:C

C。解析:《企业所得税法》第5条规定:企业每一纳税年度的收入总额,减除不征税收入、免税收入、各项扣除以及允许弥补的以前年度亏损后的余额,为应纳税所得额。本题中,1995~1998年该企业处于亏损状态,直到1999年再弥补之前的亏损后才可以有余额,故应从1999年开征企业所得税。正确选项C。

-

第2题:

某企业为小型微利企业。该企业2008年亏损5万元,2009年盈利9万元,该企业应纳企业所得税()。A、0.8万元

B、1.0万元

C、1.8万元

D、2.25万元

参考答案:A

-

第3题:

某企业2004年发生亏损18万元,2005年盈利10万元,2006年亏损l万元,2007年盈利4万元,2008年亏损5万元,2009年盈利2万元,2010年盈利30万元,该单位2004—2010年总计应缴纳的企业所得税税额为( )万元。(企业所得税税率为25%)

A.4.5

B.5.5

C.6

D.7

正确答案:C

[答案]C

【解析】本题考核企业所得税的计算。2005、2007、2009年的盈利弥补2004年的亏损后没有余额,所以不用计算缴纳企业所得税;2010年的应纳税所得额=30-1-5=24(万元),应缴纳的企业所得税=24×25%=6(万元)。

-

第4题:

某企业,2015年亏损25万元,2016年度亏损10万元,2017年度盈利125万元,则企业2017年应纳企业所得税税额( )万元。A.18.75

B.13.5

C.22.5

D.25答案:C解析:企业上一年度发生亏损,可用当年所得进行弥补,一年弥补不完的,可连续弥补5年,按弥补亏损后的应纳税所得额和适用税率计算税额。所以2015、2016年的亏损都可以用2017年的所得弥补,2017年应纳企业所得税=(125-25-10)×25%=22.5(万元)。 -

第5题:

某企业2008年度亏损20万元,2009年度亏损10万元,2010年度盈利5万元,2011年度亏损15万元,2012年度盈利8万元,2013年度盈利6万元,2014年度盈利74万元。

该企业2014年应税所得额为( )万元。A.47

B.48

C.49

D.74答案:C解析:2009年,亏损需要由2010年至2014年的利润弥补,其中由于2010年、2012年和2013年的利润已经弥补给2008年了,所以只能从2014年的利润中弥补,2014年弥补2009年10万元的亏损后剩74-10=64万元。2010年,由于是盈利,因此不用弥补,2011年的亏损仍需由2014年弥补,弥补后剩64-15=49万元,2012年和2013年为盈利,不需弥补。 -

第6题:

某企业2008年度亏损20万元,2009年度亏损10万元,2010年度盈利5万元,2011年度亏损15万元,2012年度盈利8万元,2013年度盈利6万元,2014年度盈利74万元。

该企业2010年应纳企业所得税( )万元。A.5

B.1.25

C.2.5

D.0答案:D解析:企业纳税年度发生的亏损,准予向以后年度结转,用以后年度的所得弥补,但结转年限最长不得超过5年。该企业2010年度虽然盈利,但要弥补2008年度的亏损。 -

第7题:

某企业2012年亏损34万元,2013年盈利6万元,2014年亏损5万元,2015、2016、2017年各盈利7万元,2018年盈利10万元,企业申报缴纳的企业所得税是2.5万元,税务机关审核后认为,应( )。A.补缴所得税款0.6万元

B.补缴所得税款1.1万元

C.退还所得税款1.25万元

D.退还所得税款2.7万元答案:C解析:2012年的亏损应在2013~2017年进行弥补,2014年的亏损应在2015~2019年进行弥补,2017年弥补了2012年的亏损后,2012年尚余34-6-7-7-7=7(万元)的亏损税前不得弥补,应当用税后利润弥补,2018年的应纳所得税=(10-5)×25%=1.25(万元),企业应申请退还所得税=2.5-1.25=1.25(万元)。 -

第8题:

某企业2008年度亏损20万元,2009年度亏损10万元,2010年度盈利5万元,2011年度亏损15万元,2012年度盈利8万元,2013年度盈利6万元,2014年度盈利74万元。 根据以上资料,回答下列问题: 该企业2014年应税所得额为()万元。

- A、47

- B、48

- C、49

- D、74

正确答案:C -

第9题:

某企业2008年度亏损20万元,2009年度亏损10万元,2010年度盈利5万元,2011年度亏损15万元,2012年度盈利8万元,2013年度盈利6万元,2014年度盈利74万元。 根据以上资料,回答下列问题: 该企业2014年应交纳的企业所得税为()万元。

- A、0

- B、25

- C、12.25

- D、49

正确答案:C -

第10题:

单选题某企业1996年亏损100万元,经过企业改制,1997年起逐渐实现盈利。1997年企业盈利25万元,1998年盈利20万元,1999年盈利16万元,2000年盈利8万元,2001年盈利24万元,2002年盈利50万元,则该企业2002年应缴纳()所得税。A14.19万元

B16.5万元

C9万元

D13.5万元

正确答案: A解析: 暂无解析 -

第11题:

单选题某企业2013年亏损200万元,2014年盈利100万元,2015年盈利300万元,该企业适用的企业所得税税率为25%,该企业2015年应纳所得税税额为()万元。A50

B75

C5

D125

正确答案: B解析: 企业发生纳税年度亏损的,可以用下一年度的所得弥补;下一年度的所得不足弥补的,可以逐年延续弥补,但延续弥补期最长不得超过5年。2014年的盈利不足以弥补2013年的亏损,2015年应延续弥补,即此时2015年应纳所得税税额=(300-100)×25%=50(万元)。 -

第12题:

单选题某小型微利企业经主管税务机关核定,2010年度亏损12万元,2011年度盈利6万元、2012年度盈利9万元。该企业2012年度应缴纳的企业所得税为( )。A0.3万元

B0.45万元

C0.6万元

D0.9万元

正确答案: B解析:

企业某一纳税年度发生的亏损可以用下一年度的所得弥补,下一年度的所得不足以弥补的,可以逐年延续弥补,但最长不得超过5年。自2012年1月1日至2015年12月31日,对年应纳税所得额低于6万元(含6万元)的小型微利企业,其所得减按50%计入应纳税所得额。该企业2012年应纳企业所得税=[9-(12-6)]×50%×20%=0.3(万元)。 -

第13题:

某国有企业2000年亏损10万元,2001年亏损20万元,2002年盈利5万元,2003年盈利10万元,2004年亏损25万元,2005年盈利70万元,则2005年度的应纳税所得额为( )。

A.25万元

B.30万元

C.35万元

D.70 万元

正确答案:D

解析:该企业2005年度的应纳税所得额为:70+5+10-10-20-25=30万元。一般企业发生年度亏损的,可以用下一纳税年度的所得弥补,但延续弥补最长不得超过5年,5年内不论纳税人是盈利还是亏损,都应连续计算弥补的年限。 -

第14题:

某企业经主管税务机关核定,2000年度亏损50万元,2001年盈利20万元,2002年度盈利35万元。该企业2002年度应缴纳的企业所得税为( )万元。

A.8.25

B.1.65

C.1.35

D.0.9

正确答案:C

-

第15题:

某国有企业1994年开始经营,当年亏损30万元,1995年度盈利10万元,1996

年度亏损5万元,1997年度亏损l5万元,1998年度盈利8万元,1999年度盈利6万

元,2000年度盈利40万元,则该企业2000年度的应纳税所得额为( )万元。

A.14

B.20

C.26

D.40

正确答案:B

-

第16题:

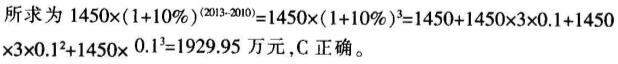

某企业2010年盈利1450万元,此后企业盈利逐年增长10%,则2013年底企业盈利为:( )A.1595万元

B.1754.5万元

C.1929.95万元

D.2122.945万元答案:C解析:

-

第17题:

某企业2008年度亏损20万元,2009年度亏损10万元,2010年度盈利5万元,2011年度亏损15万元,2012年度盈利8万元,2013年度盈利6万元,2014年度盈利74万元。

该企业2014年应交纳的企业所得税为( )万元。A.0

B.25

C.12.25

D.49答案:C解析:企业所得税=应纳税所得额×25%=49万元×25%=12.25(万元)。 -

第18题:

某小型微利企业经主管税务机关核定,2017 年度亏损23 万元,2018 年度盈利16 万元、2019 年度盈利22 万元。该企业2019 年度应缴纳的企业所得税为( )。A. 1.5 万元

B. 0.75 万元

C. 2.2 万元

D. 3 万元答案:B解析:小型微利企业 2019 年 1 月 1 日至 2021 年 12 月 31 日优惠政策(自 2019 年 1 月 1日起执行,(财税(2018J77 号废止)对小型微利企业年应纳税所得额不超过 100 万元的部分,减按 25% 计入应纳税所得额,按 20% 的税率。对年应纳税所得额超过 100 万元但不超过300 万元 的部分,减按 50% 计入应纳税所得额,按 20% 的税率缴纳企业所得税。 该企业2019 年应纳企业所得税=(16-23+22)×25%×20%=0.75(万元)。 -

第19题:

某企业1996年亏损100万元,经过企业改制,1997年起逐渐实现盈利。1997年企业盈利25万元,1998年盈利20万元,1999年盈利16万元,2000年盈利8万元,2001年盈利24万元,2002年盈利50万元,则该企业2002年应缴纳()所得税。

- A、14.19万元

- B、16.5万元

- C、9万元

- D、13.5万元

正确答案:B -

第20题:

某企业2008年度亏损20万元,2009年度亏损10万元,2010年度盈利5万元,2011年度亏损15万元,2012年度盈利8万元,2013年度盈利6万元,2014年度盈利74万元。 根据以上资料,回答下列问题: 该企业2010年应纳企业所得税()万元。

- A、5

- B、1.25

- C、2.5

- D、0

正确答案:D -

第21题:

某企业2008年度亏损20万元,2009年度亏损10万元,2010年度盈利5万元,2011年度亏损15万元,2012年度盈利8万元,2013年度盈利6万元,2014年度盈利74万元,则2014年度的应纳税所得额为()

- A、47万元

- B、48万元

- C、49万元

- D、74万元

正确答案:C -

第22题:

单选题某企业1996年亏损100万元,经过企业改制,1997年起逐渐实现盈利。1997年企业盈利25万元,1998年盈利20万元,1999年盈利16万元,2000年盈利8万元,2001年盈利24万元,2002年盈利50万元,则该企业2002年应缴纳多少所得税()A14.19万元

B16.5万元

C9万元

D13.5万元

正确答案: C解析: 暂无解析 -

第23题:

单选题某企业2008年度亏损20万元,2009年度亏损10万元,2010年度盈利5万元,2011年度亏损15万元,2012年度盈利8万元,2013年度盈利6万元,2014年度盈利74万元。 根据以上资料,回答下列问题: 该企业2010年应纳企业所得税()万元。A5

B1.25

C2.5

D0

正确答案: A解析: 企业纳税年度发生的亏损,准予向以后年度结转,用以后年度的所得弥补,但结转年眼最长不得超过5年。该企业2010年度虽然盈利,但要弥补2008年度的亏损。

考点

企业所得税