某批出口货物的国内进价为人民币96万元(含增值税,增值税税率为17%),共1万箱。出口该批货物企业的费用定额率为6%,利润率为8%,退税率为14%。问:该批出口货物的FOB价为每箱多少欧元?

题目

某批出口货物的国内进价为人民币96万元(含增值税,增值税税率为17%),共1万箱。出口该批货物企业的费用定额率为6%,利润率为8%,退税率为14%。问:该批出口货物的FOB价为每箱多少欧元?

相似考题

参考答案和解析

=96万*{1+6%-14%/(1+17%)}*(1+8%)/1万=97.50元人民币

该批出口货物的FOB价为每箱97.50元人民币。

更多“某批出口货物的国内进价为人民币96万元(含增值税,增值税税率为17%),共1万箱。出口该批货物企业的费用定额率为6%,利润率为8%,退税率为14%。问:该批出口货物的FOB价为每箱多少欧元?”相关问题

-

第1题:

某自营出口的生产企业为增值税一般纳税人,出口货物的增值税税率为17%,退税率为13%。2005年7月的有关业务如下:

(1)购进原材料一批,取得的增值税专用发票注明的价款为500万元;

(2)准予抵扣的进项税额为85万元(该增值税专用发票已经税务机关认证),货物已验收入库;

(3)本月出口货物销售取得销售额100万元;内销货物600件,开具普通发票,取得含税销售额140.4万元;将与内销货物相同的自产货物200件用于本企业基建工程,货物已移送。

(4)2005年6月留抵税额为5万元。

要求:计算该企业当期“免、抵、退”税额。

正确答案:

(1)当期免抵退税不得免征和抵扣税额 =100×(17%-13%)=4(万元)

(2)当期应纳税额=[140.4÷(1+17%)+140.4÷(1+17%)÷600×200]×17%-(85-4)-5=27.2-81-5=-58.8(万元)

(3)出口货物“免、抵、退”税额=100×13%=13(万元)

(4)按规定,如当期期末留抵税额(绝对值)大于当期免抵退税额时:

当期应退税额=当期免抵退税额

该企业当期应退税额=13(万元)

(5)当期免抵税额=当期免抵退税额-当期应退税额=13-13=0(万元)

(6)7月期末留抵结转下期继续抵扣的税额=58.8-13=45.8(万元)

【该题针对“出口货物的免、抵、退”知识点进行考核】 -

第2题:

某自营出口的生产企业为增值税一般纳税人,出口货物征税率为17%,退税率为11%,2011年5月出口设备40台,出口收入折合人民币200万元,本月国内销售设备不含税销售收入100万元;国内购进货物专用发票注明价款为200万元,进项税额34万元,发票通过认证;上期期末留抵税额6万元,该生产企业5月份免抵税额为( )万元。

A.0

B.11

C.22

D.68

正确答案:B

当期免抵退税不得免征和抵扣税额=200×(17%-11%)=12(万元)当期应纳税额=100×17%-(34-12)-6=-11(万元)

出口货物“免抵退”税额=200×11%=22(万元)按规定,如当期期末留抵税额<当期免抵退税额时:当期应退税额=当期期末留抵税额即该企业当期的应退税额=11(万元)

当期免抵税额=当期免抵退税额-当期应退税额=22-11=11(万元)

-

第3题:

位于市区的某生产企业(具有出口经营权)为增值税一般纳税人,2019年5月出口自产产品,出口货物离岸价(即FOB价)为1250万元人民币,内销货物取得不含税收入200万元人民币,当月发生可以抵扣的进项税额为80万元,取得增值税专用发票并在当月抵扣。进料加工保税进口料件一批,组成计税价格为100万元人民币,海关暂免征税予以放行。假设该企业无上期留抵税额,增值税征税率为13%,出口退税率为10%,计划分配率为60%。

要求:计算该企业当期应纳(或应退)的增值税以及城市维护建设税、教育费附加和地方教育附加,并作出相应的账务处理。答案:解析:(1)“免抵退”税方法下的退税计算:

采用“实耗法”的,当期进料加工保税进口料件的组成计税价格=出口货物离岸价格×计划分配率=1250×60%=750(万元)

免抵退税不得免征和抵扣税额=1250×(13%-10%)-750×(13%-10%)=15(万元)

当期应纳税额=200×13%-(80-15)=-39(万元)

免抵退税额=1250×10%-750×10%=50(万元)

当期期末留抵税额39万元<当期免抵退税额50万元,则当期应退的增值税税额=39(万元)

当期免抵税额=当期免抵退税额-当期应退税额=50-39=11(万元)

当期应纳城市维护建设税=11×7%=0.77(万元)

当期应纳教育费附加=11×3%=0.33(万元)

当期应纳地方教育附加=11×2%=0.22(万元)。

(2)企业账务处理如下:

①对当期免抵退税不得免征和抵扣税额,应作如下账务处理:

借:主营业务成本 150000

贷:应交税费——应交增值税(进项税额转出) 150000

②对免抵税额,应作如下账务处理:

借:应交税费——应交增值税(出口抵减内销产品应纳税额)

110000

贷:应交税费——应交增值税(出口退税) 110000

③对应退增值税税额,应作如下账务处理:

借:应收出口退税款(增值税) 390000

贷:应交税费——应交增值税(出口退税) 390000

④对应缴纳的城建税及教育费附加等,应作如下账务处理:

借:税金及附加 13200

贷:应交税费——应交城市维护建设税 7700

——应交教育费附加 3300

——应交地方教育附加 2200 -

第4题:

上海某公司进口一批护肤品,经海关审定后CIF成交价格为5 000.00美元(外汇折算率:1美元=人民币8.2元),该批货物的关税税率为12.8%,增值税税率为17%,消费税税率为8%,请问该批护肤品增值税税额应为人民币多少元?( )

A.8 545.83

B.14 698.00

C.14 698.71

D.8 545.8答案:A解析:[解析]完税价格为5000美元,将外汇折合成人民币为41000元.

应征关税税额=完税价格B关税税率=41000B12.8%=5248(元).

应征消费税税额一[(完税价格+关税税额)/(1-消费税税率)]B消费税税率=[(41000+5248)/(1-8%)]B8%≈4021.57(元).

应征增值税税额=(完税价格+关税税额+消费税税额)B增值税税率=(41000+5248+4021.57)B17%≈8545.83(元). -

第5题:

某外贸企业收购一批货物于1999年9月份直接报关出口,收购货物取得的增值税专用发票上注明的购货金额为1000万元,适用13%的税率。请计算该批货物出口应退税额。(出口退税率为10%)

应退税额为1000×10%=100(万元)

略 -

第6题:

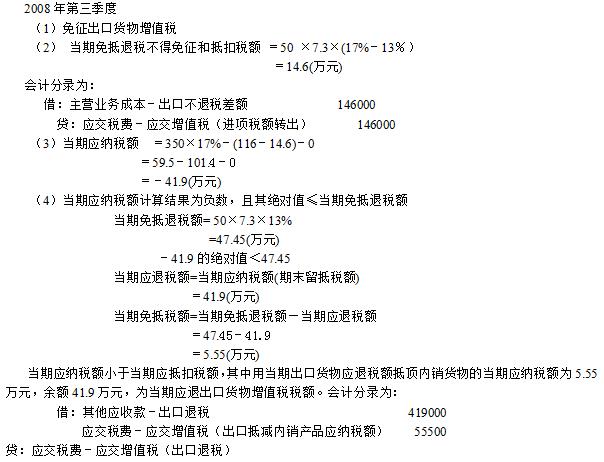

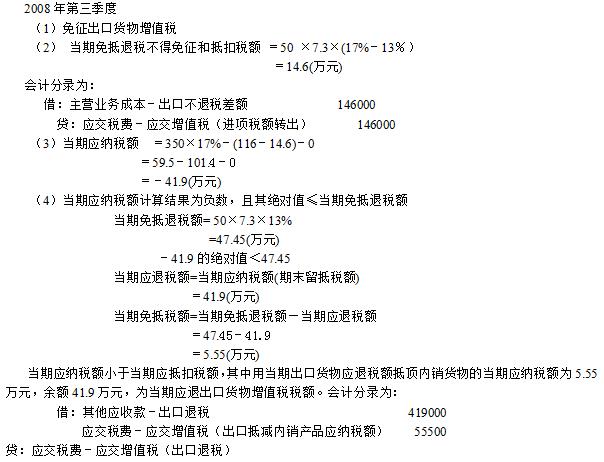

某生产企业,2008年第三季度6月份报关出口货物离岸价(FOB)50万美元,内销货物350万元人民币,购进原材料、零配件等全部进项税额116万元人民币。假定美元与人民币汇价均为1:7.3,以上货物销售额均为不含税价格,增值税税率为17%,出口退税率为13%,按“免、抵、退”办法计算该企业2008年第三季度应纳(退)增值税。

略 -

第7题:

我国某进出口公司出口一批货物,该批货物的税后货值为100万人民币,增值税率为17%,出口退税率为5%。求该批货物的退税。(保留两位小数)

正确答案:答:

退税额=(税后货值/1+增值税率)X出口退税率退税额=(1000000/1.17)X5%=42735.04(元)

该批货物的退税为42735.04元。 -

第8题:

某自营出口的生产企业为增值税一般纳税人,出口货物的征税率为17%,退税率为13%。2015年6月购进原材料一批,取得的增值税专用发票注明金额500万元、税额85万元。6月内销货物取得不含税销售额150万元,出口货物取得销售额折合人民币200万元。上月增值税留抵税额10万元。该企业当期“免、抵、退”税不得免征和抵扣税额为()。

- A、6万元

- B、8万元

- C、20万元

- D、26万元

正确答案:B -

第9题:

问答题某批出口货物的国内进价为人民币96万元(含增值税,增值税税率为17%),共1万箱。出口该批货物企业的费用定额率为6%,利润率为8%,退税率为14%。问:该批出口货物的FOB价为每箱多少欧元?正确答案: FOB价=国内进价*{1+费用定额率-退税率/(1+增值税率)}*(1+利润率)

=96万*{1+6%-14%/(1+17%)}*(1+8%)/1万=97.50元人民币

该批出口货物的FOB价为每箱97.50元人民币。解析: 暂无解析 -

第10题:

问答题出口商品共500件,每件报价为10美元CIF伦敦,其中运费为200美元,保险费为100美元。进价每件为人民币50元,国内增值税率为17%,费用定额率为10%,出口退税率为13%,银行美元买入价为6.8891人民币元/美元。求:该笔交易的出口换汇成本.并判断该笔交易是否盈利。正确答案: 出口换汇成本=出口商品总成本(人民币)/FOB出口外汇净收入(美元)

出口商品总成本(人民币)=50*500+50*500*10%-50*500/(1+17%)*13%

FOB出口外汇净收入(美元)=10*500-200-100

出口换汇成本=5.26

因为银行美元买入价为6.8891人民币元/美元,大于5.26的换汇成本。所以该笔交易盈利。解析: 暂无解析 -

第11题:

问答题某进出口公司当月进口货物一批,海关审定的关税完税价格为800万元,当月销售给国内企业,销售额为1800万元。该货物的关税税率为12%,增值税税率为17%。计算该公司进口增值税和国内销售应纳增值税税额。正确答案: 进口环节增值税=组成计税价格*税率=(800+800×12%)×17%=896×17%=152.32(万元)

国内销售应纳增值税=当期销项税额—当期进项税额=1800×17%-152.32=306-152.32=153.68(万元)

合计:306万元解析: 暂无解析 -

第12题:

问答题某批出口货物,税后货值为100万元人民币,增值税税率为1 7%,出口退税税率为5%,则退税额为多少?正确答案:解析: -

第13题:

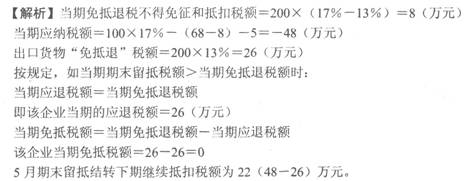

自营出口的生产企业为增值税一般纳税人,出口货物征税率为17%,退税率为13%,2011年5月出口自产货物一批,出口收入折合人民币200万元。本月国内销售货物取得不含税销售收入100万元;国内购进货物专用发票注明价款为400万元,进项税额68万元通过认证:上期期末留抵税额5万元,该生产企业5月份留抵下期抵扣的税额是( )万元。

A.0

B.22

C.26

D.68

正确答案:B

-

第14题:

某自营出口的生产企业为增值税一般纳税人,出口货物的征税率为17%,退税率为13%。2015年6月购进原材料一批,取得的增值税专用发票注明金额500万元,税额85万元。6月内销货物取得不含税销售额150万元,出口货物取得销售额折合人民币200万元,上月增值税留抵税额10万元,该企业当期“免、抵、退”税不得免征和抵扣税额为( )万元。A:8

B:20

C:26

D:6答案:A解析:当期不得免征和抵扣税额=当期出口货物离岸价×外币人民币折合率×(出口货物适用税率-出口货物退税率)-当期免税购进原材料价格×(出口货物适用税率-出口货物退税率)=200×(17%-13%)-0=8(万元)。 -

第15题:

某生产型企业,出口增值税率征税率为17%,退税率为13%,其2016年2月份发生以下业务:采购货物增值税进项税额300万元,国内销售货物1000万元,增值税率17%,出口货物1000万元,退税率13%,月初留抵税20万元,问该公司2月份缴纳税款情况()。A.退税40万元

B.交税130万元

C.退税110万元

D.退税130万元

答案:C解析:(1)当期允许抵扣的进行税额=300+20-40=280(万元)。①国内采购货物进项税300(万元);

②出口当期不得免征、抵扣:1000×(17%-13%)=40(万元)。

③期初留抵20万元。

(2)当期销项税额=1000×17%=170(万元);

(3)当期应纳税额=170-280=-110(万元);

(4)当期出口免抵税额=1000×13%=130(万元)。

110<130,故应退税110,免抵20万元。

本题若当期应纳税额计算出来为=150万元,则当期退税130万元。 -

第16题:

某自营出口的生产企业为增值税一般纳税人,出口货物的征税率为13%,退税率为6%。2019年5月购进原材料一批,取得的增值税专用发票注明税额80万元。6月内销货物取得不含税销售额150万元,出口货物取得销售额折合人民币200万元,上月增值税留抵税额10万元,该企业当期“免、抵、退”税不得免征和抵扣税额为多少万元。答案:解析:“免抵退”税不得免征和抵扣税额=FOB价×(征税率-退税率)=200×(13%-6%)=14(万元)。 -

第17题:

某进出口公司当月进口货物一批,海关审定的关税完税价格为800万元,当月销售给国内企业,销售额为1800万元。该货物的关税税率为12%,增值税税率为17%。计算该公司进口增值税和国内销售应纳增值税税额。

进口环节增值税=组成计税价格*税率=(800+800×12%)×17%=896×17%=152.32(万元)

国内销售应纳增值税=当期销项税额—当期进项税额=1800×17%-152.32=306-152.32=153.68(万元)

合计:306万元

略 -

第18题:

出口商品共500件,每件报价为10美元,CIF伦敦,其中运费200美元,保险费100美元,进价每件人民币50元,国内增值税率17%,费用定额率10%,出口退税率13%,银行美元买入价7.46人民币/美元。求,这笔交易的出口换汇成本、盈亏率,并判断该笔交易是盈利还是亏损?

正确答案: 货价=购货成本/(1+增值税率)=500×50/(1+17%)=21367.52

出口退税额=货价×出口退税率=21367.52×13%=2777.78

总成本=购货成本+定额费用–出口退税额=500×50+500×50×10%-2777.78=24722.22(元人民币)

出口外汇净收入=收入-运费-保险费=500×10-200-100=4700(美元)

出口换汇成本=总成本÷出口外汇净收入=24722.22÷4700=5.26(元人民币/美元)

出口盈亏率=出口盈亏额÷出口总成本=(4700×7.46-24722.22)÷24722.22=41.82%

因此,该笔交易是盈利的。 -

第19题:

某商业企业2月份销售货物为97.5万元,购进货物的增值税专用发票注明增值税额为13万元。该企业2月份应纳增值税为多少(税率为17%)?

正确答案: 应纳增值税额=当期销售额×税率–当期进项税额

=97.5×17%-13=16.575-13=3.575(万元)

该企业2月份应纳增值税为3.575万元。 -

第20题:

某自营出口的生产企业为增值税一般纳税人,出口货物征税率为17%,退税率为15%,2016年5月出口设备40台,出口收入折合人民币200万元,本月国内销售设备不含税销售收入100万元;国内购进货物专用发票注明价款为200万元,进项税额34万元,发票通过认证;上期期末留抵税额8万元,该生产企业5月份免抵税额为()万元。

- A、0

- B、9

- C、21

- D、30

正确答案:B -

第21题:

问答题我国某进出口公司出口一批货物,该批货物的税后货值为100万人民币,增值税率为17%,出口退税率为5%。求该批货物的退税。(保留两位小数)正确答案: 答:

退税额=(税后货值/1+增值税率)X出口退税率退税额=(1000000/1.17)X5%=42735.04(元)

该批货物的退税为42735.04元。解析: 暂无解析 -

第22题:

问答题某商业企业2月份销售货物为97.5万元,购进货物的增值税专用发票注明增值税额为13万元。该企业2月份应纳增值税为多少(税率为17%)?正确答案: 应纳增值税额=当期销售额×税率–当期进项税额

=97.5×17%-13=16.575-13=3.575(万元)

该企业2月份应纳增值税为3.575万元。解析: 暂无解析 -

第23题:

问答题某有出口经营权实行“免抵退”税政策的工业企业(增值税一般纳税人),自产一批货物出口,企业该批货物制造成本t00万元(不含出口需转出的增值税进项税),出口收入(FOB)折合人民币150万元,货物征税率17%,退税率13%,则其外销成本是多少?正确答案:

工业企业外销货物成本=外销的产成品成本+免抵退税不得免征和抵扣的税额工业企业免抵退税不得免征和抵扣的税额(进项税转出数)

=(外销FOB-免税购进料件的价格)×征退税率之差=150×(17%-13%)=6(万元)

其外销成本=100+6=106(万元)。解析: 暂无解析