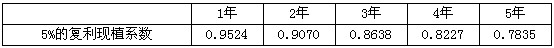

单选题2×12年12月31日,甲公司预计某生产线在未来4年内每年产生的现金流量净额分别为200万元、200万元、300万元和300万元,2×17年产生的现金流量净额以及该生产线使用寿命结束时处置形成的现金流量净额合计为400万元;假定按照5%的折现率和相应期间的时间价值系数计算该生产线未来现金流量的现值;该生产线的公允价值减去处置费用后的净额为1200万元。2×12年12月31日计提减值准备前该生产线的账面价值为1260万元。已知部分时间价值系数如下:项目1年2年3年4年5年5%的复利现值系数0.9524

题目

1400

1260

1191.23

1200

相似考题

更多“2×12年12月31日,甲公司预计某生产线在未来4年内每年产生的现金流量净额分别为200万元、200万元、300万元和3”相关问题

-

第1题:

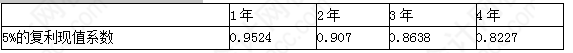

2007年12月31日,某公司预计某生产线在未来4年内每年产生的现金流量净额分别为100万元、150.万元、200万元、300万元。2012年产生的现金流量净额以及该生产线使用寿命结束时处置形成的现金流量净额合计为200万元;假定按照5%的折现率和相应期间的时间价值系数计算该生产线未来现金流量的现值;该生产线的公允价值减去处置费用后的净额为750万元。已知部分时间价值系数如下:

该生产线2007年12月31日的可收回金额为( )万元。

A.807.56

B.650.86

C.825

D.17.44

正确答案:A

解析:该生产线未来现金流量现值=100×0.9 524+150×0.9 070+200×0,8 638+ 300×0.8 227+200×0.7 835=807.56(万元),而公允价值减去处置费用后的净额=750(万元),所以,该生产线可收回金额=807.56(万元)。 -

第2题:

(四)某公司计划对某一项目进行投资,投资额为300万元,期限为5年,每年净现金流量分别为150万元、200万元、200万元、100万元、200万元。假设资本成本率为10%。该项目的净现金流量及复利现值系数如下表所示。 年 数 0 1 2 3 4 5 净现金流量 一300 150 200 200 100 200 复利现值系数 1 0.909 0.826 0.751 0.683 0.621

根据以上资料,回答下列第 94~97 题:

第 94 题 如果不考虑资金时间价值,该项目的投资回收期为( )年。

A.1.75

B.2

C.2.75

D.2.83

正确答案:A

本题考点投资回收期的计算。由于每年的NCF不相等,所以要根据每年年末尚未回收的投资额加以确定。

投资回收期=1+150/200=1.75年。年 数 0

1

2

3

4

5

净现金流量

-300

150

200

200

100

200

累计净现金流量

-300

-150

50

250

350

550

-

第3题:

某企业投资某项目,总投资1000万元,每年净现金流量分别为200万元、280万元、200万元、300万元、220万元,则该项目不考虑资金时间价值的平均报酬率为()。A:12%

B:20%

C:24%

D:30%答案:C解析:平均报酬率=(200+280+200+300+220)/(5*1000)=0.24。 -

第4题:

甲公司有一项总部资产与三条分别被指定为资产组的独立生产线A、B、C。2×20年年末,总部资产与A、B、C资产组的账面价值分别为200万元、100万元、200万元、300万元,使用寿命分别为5年、15年、10年、5年。资产组A、B、C的预计未来现金流量现值分别为90万元、180万元、250万元,三个资产组均无法确定公允价值减去处置费用后的净额。

总部资产价值可以合理分摊,则总部资产应计提的减值为( )万元。A.73.15

B.64

C.52

D.48.63答案:A解析:A资产组应分摊的总部资产的价值 =200×100×3/(100×3+200×2+300)=60(万元)

B资产组应分摊的总部资产的价值 =200×200×2/(100×3+200×2+300)=80(万元)

C资产组应分摊的总部资产的价值 =200×300/(100×3+200×2+300)=60(万元)

总部资产应计提的减值 =(60+100-90)×60/(60+100)+(80+200-180)×80/(80+200)+(60+300-250)×60/(60+300) =73.15(万元) -

第5题:

2× 19年 12月 31日,甲公司某在建工程项目的账面价值为 4 000万元,预计至达到预定可使用状态尚需投入 200万元。该项目以前未计提减值准备。由于市场发生了变化,甲公司于年末对该在建工程项目进行减值测试,经测试表明:扣除继续建造所需投入因素的预计未来现金流量现值为 3 600万元,未扣除继续建造所需投入因素的预计未来现金流量现值为 3 900万元。 2× 19年 12月 31日,该项目的市场销售价格减去相关费用后的净额为 3 700万元。甲公司于 2× 19年年末对在建工程项目应确认的减值损失金额为( )万元。A.100

B.400

C.300

D.0答案:C解析:在建工程只有达到预定可使用状态后才能产生现金流入,因此,在计算在建工程未来现金流量时,应考虑在建工程达到预定可使用状态前发生的现金流出,未来现金流量 =未来现金流入 -未来现金流出,即按照“扣除继续建造所需投入因素计算未来现金流量现值”才是在建工程项目的未来现金流量现值,此题为 3 600万元,在建工程项目公允价值减去处置费用后的净额为 3 700万元(这部分与未来投入无关,是按当前状况确定的),可收回金额为两者中的较高者 3 700万元,该在建工程项目应确认的减值损失 =4 000-3 700=300(万元)。 -

第6题:

A公司于2019年年末对一项生产用设备进行减值测试。该生产设备账面价值为1 000万元,预计尚可使用年限为4年。该资产的公允价值减去处置费用后的净额800万元,假定公司的增量借款利率为5%,公司认为5%是该资产的最低必要报酬率,已考虑了与该资产有关的货币时间价值和特定风险。因此在计算其未来现金流量现值时,使用5%作为其折现率(税前)。该资产预计未来4年产生的现金流量分别为300万元、200万元、250万元、300万元(包括使用寿命结束时处置该资产的未来现金流量)。复利现值系数如下:

该设备2019年年末应计提减值准备为( )万元。A.200

B.70.12

C.929.88

D.0答案:B解析:2019年12月31日现金流量的现值=300×0.9524+200×0.907+250×0.8638+300×0.8227=929.88(万元);公允价值减去处置费用后的净额=800万元;可收回金额=929.88万元;2019年年末应计提减值准备=1 000-929.88=70.12(万元)。 -

第7题:

甲公司拥有剩余使用年限为3年的MN固定资产。甲公司预计在正常情况下未来3年中,MN固定资产每年可为公司产生的净现金流量分别为:第1年200万元;第2年100万元;第3年20万元。该现金流量通常即为最有可能产生的现金流量,甲公司应以现金流量的预计数为基础计算MN固定资产的现值。

(2)期望现金流量法:即根据每期现金流量期望值进行预计,每期现金流量期望值按照每种可能情况下的现金流量与其发生概率加权计算。答案:解析:甲公司计算资产每年预计未来现金流量如下:

第1年的预计现金流量(期望现金流量)=300×30%+200×60%+100×10%=220(万元)

第2年的预计现金流量(期望现金流量)=160×30%+100×60%+40×10%=112(万元)

第3年的预计现金流量(期望现金流量)=40×30%+20×60%+0×10%=24(万元)

@## -

第8题:

2020年12月31日,AS公司对设备进行检查时发现某类设备可能发生减值。该类设备公允价值总额为8 200万元;直接归属于该类设备的处置费用为200万元,尚可使用3年,预计其在未来2年内产生的现金流量分别为:4 000万元、3 000万元,第3年产生的现金流量以及使用寿命结束时处置形成的现金流量合计为2 000万元;在考虑相关因素的基础上,公司决定采用3%的折现率。不考虑其他因素,AS公司该类设备在2020年12月31日的可收回金额为( )万元(计算结果取整数)。[(P/F,3%,1)=0.97087、(P/F,3%,2)=0.94260、(P/F,3%,3)=0.91514]

A.8200

B.2000

C.8000

D.8542答案:D解析:(1)预计未来现金流量的现值=4 000×0.97087+3 000×0.94260+2 000×0.91514=8 542(万元);(2)资产的公允价值减去处置费用后的净额=8 200-200=8 000(万元);(3)可收回金额=8 542(万元)。 -

第9题:

甲公司预计未来五年的股权自由现金流量分别为100万元、120万元、160万元、180万元、200万元,从第六年开始股权自由现金流量以5%的增长率持续增长。假设甲公司的无风险利率为3%,贝塔系数为2,市场平均报酬率为6.5%。甲公司的股权价值为( )。A. 2165.29万元

B. 3165.29万元

C. 3000万元

D. 3500万元答案:B解析:甲公司股权资本成本=3%+2×(6.5%-3%)=10%

甲公司的股权价值=100/(1+10%)+120/(1+10%)2+160/(1+10%)3+180/(1+10%)4+200/(1+10%)5+200×(1+5%)/(10%-5%)/(1+10%)5=3165.29(万元) -

第10题:

甲公司预计未来5年的企业自由现金流量分别为100万元、120万元、140万元、180万元和200万元,根据公司的实际情况推断,从第6年开始,企业自由现金流量将维持200万元的水平。假定加权平均资本成本为10%,现金流量在期末产生,甲公司的永续价值在评估基准日的现值约为( )。A.1671万元

B.1784万元

C.2000万元

D.1242万元答案:D解析:甲公司的永续价值在评估基准日的现值=200÷10%÷(1+10%)5=1241.84≈1242(万元) -

第11题:

问答题H公司固定资产有关信息如下: (1)H公司有一条生产电子仪器的生产线,由A、B、C三部机器构成,初始成本分别为20万元、30万元和50万元。使用年限为10年,预计净残值为0,采用平均年限法计提折旧。三部设备均无法单独产生现金流量,但整条生产线构成一个完整的产销单位,属于一个资产组。 (2)2015年该生产线所生产的电子仪器有替代产品上市,导致该公司电子仪器销量锐减40%,公司于年末对该生产线进行减值测试。 (3)2015年A机器公允价值减去处置费用后的净额为7.5万元,B、C均无法合理估计其公允价值减去处置费用后的净额,以及未来现金流量现值。生产线预计未来现金流量现值为30万元,生产线的公允价值减处置费用净额无法估计。 (4)整条生产线预计可使用年限为5年。 要求:进行资产组减值测试并做相应账务处理。正确答案: (1)2015年末,确定该资产组账面价值。

资产组预计使用年限为10年,,至2011年末,资产组尚可使用年限为5年。

资产组账面价值=10+15+25=50万元

(2)根据条件,以资产组预计未来现金流量现值为资产组可收回金额。

资产组可收回金额=30万元

(3)资产组减值20万元

(4)将资产组减值分配至资产组内各项资产。

ABC资产组

账面价值100000150000250000500000

可收回金额300000

减值200000

减值分配比例20%30%50%

减值分配金额2500060000100000

分配后账面价值7500090000150000

尚未分配的减值金额15000

(5)尚未分配的资产组减值需在B、C之间进行分配:

BC

一次分配后账面价值90000150000

二次分配比例37.5%62.5%

二次分配减值金额56259375

二次分配后减值总额65625109325

借:资产减值损失200000

贷:资产减值准备——A25000

——B65625

——C109325解析: 暂无解析 -

第12题:

单选题2×12年12月31日,甲公司预计某生产线在未来4年内每年产生的现金流量净额分别为200万元、200万元、300万元和300万元,2×17年产生的现金流量净额以及该生产线使用寿命结束时处置形成的现金流量净额合计为400万元;假定按照5%的折现率和相应期间的时间价值系数计算该生产线未来现金流量的现值;该生产线的公允价值减去处置费用后的净额为1200万元。2×12年12月31日计提减值准备前该生产线的账面价值为1260万元。已知部分时间价值系数如下:项目1年2年3年4年5年5%的复利现值系数0.95240.90700.86380.82270.7835则该生产线的可收回金额为( )万元。A1400

B1260

C1191.23

D1200

正确答案: D解析: -

第13题:

某专用技术预计可使用4年,未来4年的预期收益分别为500万元、400万元、300万元和200万元,适用的折现率为12%,则用收益现值法确定该专用技术的评估值为()万元。A.1400

B.1106

C.168

D.1568

参考答案:B

-

第14题:

甲公司计划投资新建一条生产线,项目总投资600万元,建设期为3年,每年年初投入200万元,项目建成后预计可使用10年,每年产生经营现金流量150万元,若甲公司要求的投资报酬率为8%,则该项目的净现值是( )万元。[已知(P/A,8%,13)=7.9038,(P/A,8%,3)=2.5771,(P/A,8%,2)=1.7833]A、282.25

B、242.25

C、182.25

D、142.25答案:B解析:净现值=150×[(P/A,8%,13)-(P/A,8%,3)]-[200+200×(P/A,8%,2)]=242.245(万元)。 -

第15题:

2X 19年12月31日,甲公司某在建工程项目的账面价值为4 000万元,预计

至达到预定可使用状态尚需投入200万元。 该项目以前未计提减值准备。由于市场发生了变化,甲公司于年末对该在建工程项目进行减值测试,经测试表明:扣除继续建造所需投入因素的预计未来现金流量现值为3 600万元, 未扣除继续建造所需投入因素的预计未来现金流量现值为3 900万元。2X19年12月31日,该项目的市场销售价格减去相关费用后的净额为3700万元。甲公司于2X 19年年末对在建工程项目应确认的减值损失金额为() 万元。A.100

B.400

C.300

D.0答案:C解析:在建工程只有达到预定可使用状态后才能产生现金流入,因此,在计算在建工程未来现

金流量时,应考虑在建工程达到预定可使用状态前发生的现金流出,未来现金流量=未来现金流入-未来现金流出,即按照“扣除继续建造所需投入因素计算未来现金流量现值”才是在建工程项目的未来现金流量现值,此题为3 600万元,在建工程项目公允价值减去处置费用后的净额为3 700万元(这部分与未来投入无关,是按当前状况确定的),可收回金额为两者中的较高者3 700万元,该在建工程项目应确认的减值损失=4 000-3 700=300 (万元)。 -

第16题:

甲公司某条生产线由 A、B、C、D 四台设备组成,这四台 设备无法单独使用,不能单独产生现金流量,因此作为一个资产组来管理。2020 年 12 月 31 日对该资产组进行减值测试,资产组的账面价值为 300 万元,其中 A、B、C、D 设备的账 面价值分别为 80 万元、70 万元、50 万元、100 万元。A 设备的公允价值减去处置费用后的 净额为 71 万元,无法获知其未来现金流量现值;B 设备的预计未来现金流量现值为 40 万 元,无法确认其公允价值减去处置费用后的净额;其他两台设备无法获取其可收回金额。 甲公司确定该资产组的公允价值减去处置费用后的净额为 225 万元,预计未来现金流量的 现值为 175 万元。

要求:分别计算 A、B、C、D 设备应计提的减值准备金额。(答案中的金额单位用万元表示)答案:解析:资产组的公允价值减去处置费用后的净额为 225 万元,预计未来现金流量的现值为 175 万元,所以该资产组的可收回金额为 225 万元,其账面价值为 300 万元,此资产组应计提 减值准备 75 万元;

第一次分配如下:

A 设备承担的减值损失=75×(80/300)=20(万元);

B 设备承担的减值损失=75×(70/300)=17.5(万元);

C 设备承担的减值损失=75×(50/300)=12.5(万元);

D 设备承担的减值损失=75×(100/300)=25(万元);

A 设备承担损失后的账面价值为 60 万元(80-20),低于其可收回金额 71 万元,不符合资产组损失的分配原则。所以 A 设备只能分摊 9 万元的减值金额,剩余尚未分摊的 11 万元(20-9),应进行二次分摊;

B 设备承担损失后的账面价值为 52.5 万元(70-17.5),高于其可收回金额 40 万元,

B 设备可承担第一次分配的减值损失;

C 设备承担损失后的账面价值为 37.5 万元;

D 设备承担损失后的账面价值为 75 万元;

尚未分摊的 11 万元减值损失在 B、C、D 设备之间进行二次分摊,三者经过第一次分摊后账面价值的合计金额=52.5+37.5+75=165(万元)。第二次分配如下:

B 设备承担的减值损失=11×52.5/165=3.5(万元);

C 设备承担的减值损失=11×37.5/165=2.5(万元);

D 设备承担的减值损失=11×75/165=5(万元)。

B 设备承担第二次分配的减值损失后的账面价值为 49 万元(52.5-3.5),高于其可收回金额 40 万元,所以此次分配符合资产组损失分配原则。

A 设备应计提的减值准备=9(万元);

B 设备应计提的减值准备=17.5+3.5=21(万元);

C 设备应计提的减值准备=12.5+2.5=15(万元);

D 设备应计提的减值准备=25+5=30(万元)。 -

第17题:

X公司有一条甲生产线,该生产线生产某精密仪器,由A、B、C三部机器构成,成本分别为400万元、600万元和1 000万元。使用年限为10年,净残值为零,以年限平均法计提折旧。各机器均无法单独产生现金流量,但整条生产线构成完整的产销单位,属于一个资产组。2018年末甲生产线所生产的精密仪器出现减值迹象,因此,对甲生产线进行减值测试。

2018年12月31日,A、B、C三部机器的账面价值分别为200万元、300万元、500万元。估计A机器的公允价值减去处置费用后的净额为150万元,B、C机器都无法合理估计其公允价值减去处置费用后的净额以及未来现金流量的现值。

整条生产线预计尚可使用5年。经估计其未来5年的现金流量及其恰当的折现率后,得到该生产线预计未来现金流量的现值为600万元。无法合理估计生产线的公允价值减去处置费用后的净额.答案:解析:2018年12月31日

(1)该生产线的账面价值=200+300+500=1 000(万元)

(2)可收回金额=600(万元)

(3)生产线应当确认减值损失=1 000-600=400(万元)

(4)机器A确认减值损失=200-150=50(万元)

(5)机器B确认减值损失=(400-50)×300/(300+500)=131.25(万元)

(6)机器C确认减值损失=(400-50)×500/(300+500)=218.75(万元)

借:资产减值损失 400

贷:固定资产减值准备——机器A 50

——机器B 131.25

——机器C 218.75 -

第18题:

甲公司有关商誉及其他资料如下:

(1)甲公司在2×20年12月2日,以3 520万元的价格吸收合并了乙公司。在购买日,乙公司可辨认资产的公允价值为5 400万元,负债的公允价值为2 000万元(应付账款),甲公司确认了商誉120万元。乙公司的全部资产为一条生产线(包括A、B、C三台设备)和一项该生产线所产产品的专利技术。生产线的公允价值为3 000万元(其中:A设备为800万元、B设备1 000 万元、C设备为1 200万元),专利技术的公允价值为2 400万元。甲公司在合并乙公司后,将该条生产线及专利技术认定为一个资产组。

(2)该条生产线的各台设备及专利技术预计尚可使用年限均为5年,预计净残值均为0,采用直线法计提折旧和摊销。

(3)由于该资产组包括商誉,因此至少应当于每年年度终了进行减值测试。2×21年末如果将上述资产组出售,公允价值为4 086万元,预计处置费用为20万元;资产组未来现金流量的现值无法确定。甲公司无法合理估计A、B、C三台设备及其无形资产的公允价值减去处置费用后的净额以及未来现金流量的现值。

要求:

(1)编制甲公司吸收合并乙公司的相关会计分录。

(2)计算2×21年12月31日资产组不包含商誉的账面价值。

(3)对商誉进行减值测试。答案:解析:(1)甲公司吸收合并乙公司的相关会计分录:

借:固定资产——A设备 800

——B设备 1 000

——C设备 1 200

无形资产 2 400

商誉 120

贷:应付账款 2 000

银行存款 3 520

(2)2×21年12月31日资产组不包含商誉的账面价值:

A设备的账面价值=800-800/5=640(万元)。

B设备的账面价值=1 000-1 000/5=800(万元)。

C设备的账面价值=1 200-1 200/5=960(万元)。

专利技术=2 400-2 400/5×13/12=1 880(万元)。

资产组不包含商誉的账面价值=640+800+960+1 880=4 280(万元)。

(3)①对不包含商誉的资产组进行减值测试,计算减值损失。

资产组不包含商誉的账面价值为4 280万元。

资产组的可收回金额=4 086-20=4 066(万元)。

应确认资产减值损失=4 280-4 066=214(万元)。

【提示】说明可辨认资产需要计提减值214万元。

②对包含商誉的资产组进行减值测试,计算减值损失。

资产组包含商誉的账面价值=4 280+120=4 400(万元)。

资产组的可收回金额为4 066万元。

资产组应确认资产减值损失=4 400-4 066=334(万元)。

包含商誉的资产组的减值金额应该先冲减商誉的价值,因此商誉的减值金额为120万元,剩余的减值(334-120)214万元,应该在设备A、B、C和专利技术之间进行分摊。

借:资产减值损失 120

贷:商誉减值准备 120

其余减值损失214万元,在A、B、C三台设备及专利技术之间按账面价值的比例进行分摊。

A设备应分摊的减值损失=214×640/4 280=32(万元)。

B设备应分摊的减值损失=214×800/4 280=40(万元)。

C设备应分摊的减值损失=214×960/4 280=48(万元)。

专利技术应分摊的减值损失=214×1 880/4 280=94(万元)。

借:资产减值损失 214

贷:固定资产减值准备——A设备 32

——B设备 40

——C设备 48

无形资产减值准备 94 -

第19题:

X公司有一条甲生产线,该生产线生产某精密仪器,由A、B、C三部机器构成,成本分别为400万元、600万元和1 000万元。使用年限为10年,净残值为零,以年限平均法计提折旧。各机器均无法单独产生现金流量,但整条生产线构成完整的产销单位,属于一个资产组。2×20年末甲生产线出现减值迹象,因此,对甲生产线进行减值测试。

2×20年12月31日,A、B、C三部机器的账面价值分别为200万元、300万元、500万元,合计为1 000万元。估计A机器的公允价值减去处置费用后的净额为150万元,B、C机器都无法合理估计其公允价值减去处置费用后的净额以及未来现金流量的现值。

整条生产线预计尚可使用5年。经估计其未来5年的现金流量及恰当的折现率后,得到该生产线预计未来现金流量的现值为600万元。无法合理估计生产线的公允价值减去处置费用后的净额。

要求:作出2×20年末资产组减值的相关会计处理。答案:解析:2×20年12月31日

(1)该生产线的账面价值=200+300+500=1 000(万元)。

(2)可收回金额=600(万元)。

(3)生产线应当确认减值损失=1 000-600=400(万元)。

(4)机器A应确认的减值损失=200-150=50(万元)。

【分析】按照分摊比例,机器A应当分摊的减值损失=400×200/1 000=80(万元);分摊后的账面价值=200-80=120(万元);但由于机器A的公允价值减去处置费用后的净额为150万元,因此机器A最多可确认的减值损失=200-150=50(万元),未能分摊的减值损失30万元(80万元-50万元),应当在机器B和机器C之间进行再分摊。

(5)机器B应确认的减值损失=(400-50)×300/(300+500)=131.25(万元)。

(6)机器C应确认的减值损失=(400-50)×500/(300+500)=218.75(万元)。

借:资产减值损失 400

贷:固定资产减值准备——机器A 50

——机器B 131.25

——机器C 218.75

(7)分摊减值损失后,资产组的账面价值=1 000-400=600(万元)。

分摊减值损失后,机器A的账面价值=200-50=150(万元)。

分摊减值损失后,机器B的账面价值=300-131.25=168.75(万元)。

分摊减值损失后,机器C的账面价值=500-218.75=281.25(万元)。 -

第20题:

2018年12月31日,AS公司对设备进行检查时发现该类设备可能发生减值。该类设备公允价值总额为8 200万元;直接归属于该类设备的处置费用为200万元,尚可使用3年,预计其在未来2年内产生的现金流量分别为:4 000万元、3 000万元,第3年产生的现金流量以及使用寿命结束时处置形成的现金流量合计为2 000万元;在考虑相关因素的基础上,公司决定采用3%的折现率。则可收回金额为( )万元(计算结果取整数)。[(P/F,3%,1)=0.97087、(P/F,3%,2)=0.94260、(P/F,3%,3)=0.91514]A.8200

B.2000

C.8000

D.8542答案:D解析:(1)预计未来现金流量的现值=4 000×0.97087+3 000×0.94260+2 000×0.91514=8 542(万元);(2)资产的公允价值减去处置费用后的净额=8 200-200=8 000(万元);(3)可收回金额=8 542(万元) -

第21题:

甲公司预计末来5年的企业自由现金流量分别为100万元、120万元、140万元、180万和200万元,根据公司的实际清况推断,从第6年开始,企业自由现金流量将维持200万元的水平。假定加权平均资本成本为10%,现金流量在期末产生,甲公司的永续价值在评估基准日的现值约为()。A.1671万元

B.1784万元

C.2000万元

D.1242万元答案:D解析:甲公司的永续价值在评估基准日的现值=200+10%+(1+10%)5=1241.84≈1242万元。 -

第22题:

单选题甲公司2×19年年末某项无形资产的账面原值为2000万元,已计提摊销100万元,公允价值减去处置费用后的净额为1800万元,预计未来现金流量的现值为1700万元,则2×19年年末该项资产应计提减值准备的金额为( )万元。A0

B200

C100

D300

正确答案: C解析: -

第23题:

单选题甲公司有一项总部资产与三条分别被指定为资产组的独立生产线A、B、C。2×13年末,总部资产与A、B、C资产组的账面价值分别为200万元、100万元、200万元、300万元,使用寿命分别为5年、15年、10年、5年。资产组A、B、C的预计未来现金流量现值分别为90万元、180万元、250万元,三个资产组均无法确定公允价值减去处置费用后的净额。总部资产价值可以合理分摊,则总部资产应计提的减值为( )。A73.15万元

B64万元

C52万元

D48.63万元

正确答案: B解析: A资产组应分摊的总部资产的价值=200×100×3/(100×3+200×2+300)=60(万元);B资产组应分摊的总部资产的价值=200×200×2/(100×3+200×2+300)=80 (万元);C资产组应分摊的总部资产的价值=200×300/(100×3+200×2+300)=60(万 元);则总部资产应计提的减值=(60+100-90)×60/(60+100)+(80+200-180)×80/(80+200)+(60+300-250)×60/(60+300)=73.15(万元) -

第24题:

单选题甲公司对某资产进行减值测试,因该资产无法可靠取得其公允价值,所以采用预计未来现金流量现值计算可收回金额。甲公司预计该资产未来3年市场行情较好的情况下可以产生的现金流量分别为100万元、70万元和30万元,市场行情一般的情况下可以产生的现金流量分别为80万元、50万元、20万元,市场行情较差的情况下可以产生的现金流量分别为50万元、30万元、5万元。甲公司预计市场行情较好的情况有50%的概率,市场行情一般的情况有40%的概率,市场行情较差的情况有10%的概率。甲公司的折现率为3%。则该资产的可收回金额为( )万元。A168.5

B160.64

C152.88

D185.5

正确答案: C解析: