问答题某公司原资金结构如下表所示: 筹资方式,金额(万元) 债券(年利率8%),3000 普通股(每股面值1元,发行价12元,共500万股),6000 合计9000 目前普通股的每股市价为12元,预期第一年的股利为1.5元,以后每年以固定的增长率3%增长,不考虑证券筹资费用,企业适用的所得税税率为30%。企业目前拟增资2000万元,以投资于新项目,有以下两个方案可供选择:方案一:按面值发行2000万元债券,债券年利率10%,同时由于企业风险的增加,所以普通股的市价降为11元/股(股利不变);方案二:按面值

题目

相似考题

更多“某公司原资金结构如下表所示: 筹资方式,金额(万元) 债券(年利率8%),3000 普通股(每股面值1元,发行价12元,”相关问题

-

第1题:

某公司目前长期资金市场价值为1000万元,其中债券400万元,年利率为12%,普通股600万元(60万股),公司所得税税率为25%,现拟追加筹资300万元,有两种筹资方案:方案一:增发30万股普通股。方案二:平价发行300万元长期债券,年利率为12%。要求:计算两种筹资方式的每股利润无差别点并进行决策分析。答案:每股收益=[(息税前利润-负债利息)×(1-所得税率)]/普通股股数

方案1利息是400*12%,股数60+30

方案2利息是400*12%+300*12%,股数60

是方案1等于方案2每股收益,求出无差别点息税前利润

当预计息税前利润大于无差别点息税前利润,说明公司能承担较大的财务风险,可以选择债券筹资,相反就选择股权筹资,公司承担的风险小一些

-

第2题:

甲公司当前的资本结构如下:

长期债券 1200万元

普通股 720万元(100万股)

留存收益480万元合计 2400万元

其他资料如下:

(1)公司债券面值1000元,票面利率为10%,分期付息,发行价为980元,发行费用为发行价的6%;

(2)公司普通股面值为每股1元,当前每股市价为12元,本年每股派发现金股利1元,预计股利增长率维持6%;

(3)公司所得税率为40%;

(4)该企业现拟增资600万元,使资金总额达到3000万元,以扩大生产经营规模,现有如下三个方案可供选择(假设均不考虑筹资费用):

甲方案:按面值增加发行600万元的债券,债券利率为12%,预计普通股股利不变,但普通股市价降至10元/股。

乙方案:按面值发行债券300万元,年利率为10%,发行股票25万股,每股发行价12元,预计普通股股利不变。

丙方案:发行股票50万股,普通股市价12元/股。

要求:

(1)根据甲公司目前的资料,替甲公司完成以下任务:

①计算债券的税后资金成本;

②计算权益资金成本。

(2)通过计算加权平均资本成本确定哪个增资方案最好(按照账丽价值权数计算,计算单项资金成本时,百分数保留两位小数)。

正确答案:

(1)①债券的税后资金成本=1000×10%×(1-40%)/[980×(1-6%)]=6.51%

②普通股成本=1×(1+6%)/12 × 100%+6%=14.83%

留存收益成本与普通股成本相同。

(2)甲方案中:

原有的渍券比重为:1200/3000 × 100%=40%

新发行的债券比重为:600/3(100×100%=20%

普通股的比重为:720/3000 × 100%=24%

留存收益比重为:480/3000×100%=16%

原有债券的资金成本=6.51%

新发行债券的资金成本=12%×(1-40%)=7.2%

普通股的资金成本=留存收益的资金成本=1 ×(1+6%)/10+6%=16.6%

加权平均资本成本=40%×6.51%+20%×7.2%+24%×16.6%+16%×16.6%=10.68%

乙方案中:

原有的债券比重为:1200/3000×100%=40%

新发行的债券比重为:300/3(100 × 100%=10%

普通股的比重为:(720+300)/3000 × 100%=34%

留存收益比重为:480/3000×100%=16%

原有债券的资金成本=6.51%

新发行债券的资金成本=10%×(1-40%)=6%

普通股的资金成本=留存收益的资金成本=1×( 1+6%)/12+6%=14.83%

加权平均资本成本=40%× 6.51%+10%×6%+34%×14.83%+16%×14.83%=10.62%

丙方案中:

原有的债券比重为:1200/3000×100%=40%

普通股的比重为:(720+600)/3000 × 100%=44%

留存收益比重为:480/3000×100%=16%

原有债券的资金成本=6.51%

普通股的资金成本=留存收益的资金成本=1×( 1+6%)/12+6%=14.83%

加权平均资本成本=40%×6.51%+44%×14.83%+16%×14.83%=11.50%

结论:由于乙方案的加权平均资金成本最低,因此,乙方案最好。 -

第3题:

某公司的资金结构中长期债券、普通股和保留盈余资金分别为600万元、120万元和80万元,其中债券的年利率为12%,筹资费用率为2%;普通股每股市价为40元,预计下一年每股股利为5元,每股筹资费用率为2.5%,预计股利每年增长3%。若公司适用的企业所得税税率为25%,则该公司综合资金成本为( )。

A.9.64%

B.10.81%

C.11.85%

D.12.43%

正确答案:B

[答案]:B

[解析]:

全部资本总额=600+120+80=800(万元)

借款资金成本=12%×(1-25%)/(1-2%)=9.18%

普通股资金成本=540×(1-2.5%)+3%=15.82%

保留盈余资金成本=540+3%=15.5%

综合资金成本=(600/800)×9.18%+(120/800)×15.82%+(80/800)×15.5%=10.81%。

-

第4题:

共用题干

甲公司共有资金5000万元,其中按面值发行债券1000万元,筹资费用率2%,期限为3年,债券票面利率8%;银行借款500万元,借款利率6%;发行普通股300万股,每股发行价10元,计3000万元,筹资费用率5%,预计每年分派现金股利2元/股;留存收益500万元。假设企业所得税率为25%。要求:根据上述资料,从备选答案中选出下列问题的正确答案。甲公司的债券资金成本是()。

A:6%

B:6.12%

C:8%

D:10%答案:B解析:解析过程:发行债券资金成本=1000*8%*(1-25%)/[1000*(1-2%)]=6.12%

解析过程:银行借款资金成本=6%*(1-25%)=4.5%

解析过程:普通股资金成本=2/[10*(1-5%)]=21.05%

解析过程:留存收益资金成本=2÷10=20%

解析过程:债券占总资金额的比重=1000/5000*100%=20%银行借款占总资金额的比重=500/5000*100%=10%普通股资占总资金额的比重=3000/5000*100%=60%留存收益资金占总资金额的比重=500/5000*100%=105甲公司的加权平均资金成本=6.12%*20%+4.5%*10%+21.05%*60%+20%*10%=16.3% -

第5题:

某公司为一投资项目计划筹集资金420万元。各种筹资方式如下:

(1)利用发行普通股筹集资金200万元,每股发行价格10元,筹资费率为6%。预计第一年每股股利2元,以后每年按8%递增;

(2)向银行借款筹集资金80万元,借款年利率7%,手续费率为2%;

(3)按溢价发行债券筹资,债券面值100万元,溢价发行价格为120万元,票面利率9%,期限为5年,每年年末支付一次利息,筹资费率为3%;

(4)其余所需资金20万元通过留存收益取得;

(5)企业所得税税率为25%。

要求根据上述资料回答下列问题:

发行普通股的资本成本为( )。A.12%

B.29.28%

C.21.23%

D.20.77%答案:B解析:普通股资本成本=2/[10×(1-6%)]+8%=29.28% -

第6题:

某公司为一投资项目计划筹集资金420万元。各种筹资方式如下:

(1)利用发行普通股筹集资金200万元,每股发行价格10元,筹资费率为6%。预计第一年每股股利2元,以后每年按8%递增;

(2)向银行借款筹集资金80万元,借款年利率7%,手续费率为2%;

(3)按溢价发行债券筹资,债券面值100万元,溢价发行价格为120万元,票面利率9%,期限为5年,每年年末支付一次利息,筹资费率为3%;

(4)其余所需资金20万元通过留存收益取得;

(5)企业所得税税率为25%。

要求根据上述资料回答下列问题:

发行债券的资本成本为( )。A.9%

B.6.49%

C.7.4%

D.5.80%答案:D解析:债券资本成本=100×9%×(1-25%)/[120×(1-3%)]=5.80% -

第7题:

某企业规划一个投资项目,拟筹资10000万元,具体筹资方案为:向银行借款1000万元,年利率为6%;按面值发行一批债券,总面额为3000万元,年利率为7%,筹资费用率为1%;发行普通股3000万股,每股面值1元,发行价2元,筹资费用率2%,第一年预期每股股利为0.1元,以后每年增长2%。该企业适用的所得税率为25%。 要求:(1)计算该筹资方案下借款筹资的资本成本、债券筹资的资本成本、普通股筹资的资本成本和该筹资方案的综合资本成本; (2)如果该项目年收益率为12%,从经济角度看是否可行?

正确答案: (1)个别资本成本率

银行借款资本成本率=[1000×6%×(1-25%)]/1000=4.6%

债券资本成本率=[3000*7%*(1-25%)]/[3000*(1-1%)]=5.3%

普通股资本成本率=(3000*0.1)/[3000*2*(1-2%)]+2%=7.1%

综合资本成本率=4.6%×1000/10000+5.3%×3000/10000+7.1%×6000/10000=6.31%

(2)因为年收益率为12%大于综合资本成本率6.31%,所以从经济角度看该方案是可行的。 -

第8题:

某公司原有资本1000万元,其中债务资本400万元(每年负担利息30万元),普通股资本600万元(发行普通股12万股,每股面值50元),企业所得税税率为30%。由于扩大业务,需追加筹资300万元,其筹资方式有三个:一是全部发行普通股:增发6万股,每股面值50元;二是全部按面值发行债券:债券利率为10%;三是发行优先股300万元,股息率为12%。分别计算普通股筹资与债券筹资以及普通股筹资与优先股筹资每股利润无差别点的息税前利润;

正确答案: 普通股筹资与债券筹资的每股收益无差别点:(EBIT-30)×(1-30%)/(12+6)=(EBIT-30-300×10%)×(1-30%)/12EBIT=120(万元)普通股筹资与优先股筹资的每股收益无差别点:

(EBIT-30)×(1-30%)/(12+6)=[(EBIT-30)×(1-30%)-300×12%]/12EBIT=184.29(万元) -

第9题:

某公司现有普通股600万股,股本总额6000万元,公司债券3600万元。公司拟扩大筹资规模,有两备选方案: 一是增发普通股300万股,每股发行价格15元; 一是平价发行公司债券4500万元。若公司债券年利率8%,所得税率25%。 如果该公司预计息税前利润为1800万元,对两个筹资方案作出择优决策。

正确答案:因为预计EBIT1800万元>1368万元,所以应选择发行债券的方案。 -

第10题:

问答题某公司原有资本700万元,其中债务资本200万元(每年负担利息24万元),普通股资本500万元(发行普通股10万股,每股面值50元)。由于扩大业务,需追加筹资300万元,假设没有筹资费用。其筹资方式有三种: 方案一:全部按面值发行普通股:增发6万股,每股发行价50元; 方案二:全部增加长期借款:借款利率仍为12%,利息36万元; 方案三:增发新股4万股,每股发行价47.5元;剩余部分用发行债券筹集,债券按10%溢价发行,票面利率为10%; 公司的变动成本率为60%,固定成本为180万元,所得税税率为25%。 要求:使用每股收益分析法计算确定公司应当采用哪种筹资方式。正确答案:

方案一和方案二比较:(EBIT-24)×(1-25%)/(10+6)=(EBIT-24-36)×(1-25%)/10,解得:EBIT=120(万元)。

方案一和方案三比较:方案三的利息=(300-4×47.5)/(1+10%)×10%=10(万元);

(EBIT-24)×(1-25%)/(10+6)=(EBIT-24-10)×(1-25%)/(10+4),解得:EBIT=104(万元)。

方案二和方案三比较:(EBIT-24-36)×(1-25%)/10=(EBIT-24-10)×(1-25%)/(10+4),解得:EBIT=125(万元)。

当EBIT小于104万元时,应该采用方案一;当EBIT介于104万元~125万元时,应采用方案三;当EBIT大于125万元时,应采用方案二。解析: 暂无解析 -

第11题:

单选题某公司当前总资本为32600万元,其中债务资本20000万元(年利率6%)、普通股5000万股(每股面值1元,当前市价6元)、资本公积2000万元,留存收益5600万元。公司准备扩大经营规模,需追加资金6000万元,现有两个筹资方案可供选择:甲方案为发行1000万股普通股、每股发行价5元,同时向银行借款1000万元、年利率8%。乙方案为按面值发行5200万元的公司债券、票面利率10%,同时向银行借款800万元、年利率8%。假设不考虑股票与债券的发行费用,公司适用企业所得税税率25%,则上述两方案每股收益无差别点息税前利润为()万元。A2420

B4304

C4364

D4502

正确答案: D解析: 假设每股收益无差别点时息税前利润为EBIT, 则可以列式:(EBIT-20 000×6%-1 000×8%)×(1-25%)/(5 000+1 000)=(EBIT-20 000×6%-5 200×10%-800×8%)×(1-25%)/5 000,解答EBIT=4 304(万元)。 -

第12题:

单选题某公司因生产发展需要再筹资40万元。现有两种筹资方案可供选择:(1)增发20000股普通股,每股发行价为20元;(2)发行债券40万元,债券年利率10%。公司的息税前利润目标为50万元,所得税率为25%,该公司筹资后的利润状况如下表:发行债券与增发普通股每股利润无差异点处的息税前利润为()元。A110000

B70000

C80000

D90000

正确答案: B解析: 本题考查资本结构决策的每股利润分析法。根据题意两种增资方式下都没有优先股年股利,所以我们就不用考虑Dp1、Dp2,把已知的数字代入公式,即可求得每股利润无差别点。 -

第13题:

某公司2008年年初的资本总额为6000万元,其中,公司债券为2000万元(按面值发行,票面年利率为10%,每年年末付息,3年后到期);普通股股本为4 000万元(面值4元,1 000万股)。2008年该公司为扩大生产规模,需要再筹集1 000万元资金,有以下两个筹资方案可供选择。

(1)增加发行普通股,预计每股发行价格为5元;

(2)增加发行同类公司债券,按面值发行,票面年利率为12%.

预计2008年可实现息税前利润1 000万元,适用所得税税率为25%

要求:测算两种筹资方案的每股利润无差异点,并据此进行筹资决策。

参考答案

-

第14题:

某公司原资本结构如下表所示:

筹资方式 金额(万元)

债券(按面值发行,年利率10%)

4 000

普通股(每股面值1元,发行价10元,共500万股)

5 000

合计

9 000

目前普通股的每股市价为11元,预期第一年的股利为1.1元,以后每年以固定的增长率4%增长,不考虑证券筹资费用,企业适用的所得税税率为25%。

企业目前拟增资1 000万元,以投资于新项目,有以下两个方案可供选择:

方案一:按折价15%发行1 000万元债券,债券年利率为8%,同时由于企业风险的增加,所以普通股的市价降为10元/股(股利政策不变)。

方案二:按溢价20%发行340万元债券,债券年利率为9%,同时按照11元/股的价格发行普通股股票筹集660万元资金(股利政策不变)。

采用比较资金成本法判断企业应采用哪一种方案。

正确答案:

-

第15题:

甲公司因生产升级需要筹集资本3000万元,该公司目前资本结构中仅有普通股2000万股,现有两个方案:①全部用股权进行筹资,增发1000万股普通股,每股市价3元;②全部用债务进行筹资,发行面值为3000万元,年利率为5%的长期债券,已知公司适用的所得税税率为25%。则两种筹资方式的每股收益无差别点的息税前利润是:A、337.5万元

B、600万元

C、450万元

D、300万元答案:C解析:EBIT(1-25%)/(1000+2000)=(EBIT-3000×5%)(1-25%)/2000

EBIT=450万元。 -

第16题:

某公司为一投资项目计划筹集资金420万元。各种筹资方式如下:

(1)利用发行普通股筹集资金200万元,每股发行价格10元,筹资费率为6%。预计第一年每股股利2元,以后每年按8%递增;

(2)向银行借款筹集资金80万元,借款年利率7%,手续费率为2%;

(3)按溢价发行债券筹资,债券面值100万元,溢价发行价格为120万元,票面利率9%,期限为5年,每年年末支付一次利息,筹资费率为3%;

(4)其余所需资金20万元通过留存收益取得;

(5)企业所得税税率为25%。

要求根据上述资料回答下列问题:

留存收益的资本成本为( )。A.28%

B.20.77%

C.16.34%

D.15.67%答案:A解析:留存收益成本=2/10+8%=28% -

第17题:

某公司当前总资本为32600万元,其中债务资本20000万元(年利率6%)、普通股5000万股(每股面值1元当前市价6元、资本公积2000万元,留存收益5600万元。公司准备扩大经营规模需迫加资金6000万元现有两个筹资方案可供选择:甲方案为发行1000万股普通股、每股发行价5元,同时向银行借款1000万元、年利率8%;乙方案为按面值发行5200万元的公司债、票面利率10%同时向银行借款800万元、年利率8%。假设不考虑股票与债券的发行费用公司适用企业所得税税率25%,则上述两方案每股收益无差别点的息税前利润为( )万元。A.2420

B.4304

C.4364

D.4502答案:B解析:(EBIT-20000*6%-1000×8%)×(1-25%)/(5000+1000)=(EBIT-2000-6%-5200×10%-800*8%)×(1-25%)/5000

解方程得EBIT=4304(万元)。 -

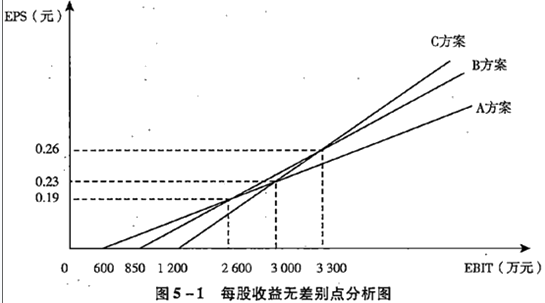

第18题:

乙公司目前有债务资金4000万元(年利息400万元);普通股资本6000万股。由于扩大经营规模,需要追加筹资8000万元,所得税税率25%,不考虑筹资费用因素。有三种筹资方案:

A方案:增发普通股2000万股,每股发行价3元;同时向银行借款2000万元,利率保持原来的10%。

B方案:增发普通股1000万股,每股发行价3元;同时溢价发行5000万元面值为3000万元的公司债券,票面利率15%。

C方案:不增发普通股,溢价发行6000万元面值为4000万元的公司债券,票面利率15%;由于受债券发行数额的限制,需要补充向银行借款2000万元,利率10%。

要求:根据每股收益分析法进行筹资决策分析。答案:解析:

『决策』

当EBIT<2600万元时,应选择A方案筹资

当2600<EBIT<3300万元时,应选择B方案筹资

当EBIT>3300万元时,应选择C方案筹资 -

第19题:

某公司发行面值为1元的普通股5000万股,每股发行价格为 2.5 元,发行费用为筹资总额的4%,预计第一年的股利每股0.18元,以后每年递增5%,则该公司发行此普通股的资金成本率为()。

- A、7.5%

- B、8%

- C、12.5%

- D、23.75%

正确答案:C -

第20题:

某公司发行普通股筹资,每股面值10元,发行价格15元,筹资费率3%,预计第一年每股股利2元,以后每年按5%递增。则普通股筹资的资金成本率为()

- A、18.75%

- B、18.33%

- C、13.33%

- D、14.44%

正确答案:A -

第21题:

某公司现有普通股600万股,股本总额6000万元,公司债券3600万元。公司拟扩大筹资规模,有两备选方案: 一是增发普通股300万股,每股发行价格15元; 一是平价发行公司债券4500万元。若公司债券年利率8%,所得税率25%。 计算两种筹资方案的每股利润无差别点。

正确答案: (EBIT-3600*8%)(1-25%)/(600+300)

=(EBIT-3600*8%-4500*8%)(1-25%)/600

解得:EBIT=1368(万元) -

第22题:

问答题计算分析题:某公司原有资本700万元,其中债务资本200万元(每年负担利息24万元),普通股资本500万元(发行普通股10万股,每股面值50元)。由于扩大业务,需追加筹资300万元,假设没有筹资费用。其筹资方案有三种:方案一:全部按面值发行普通股:增发6万股,每股发行价50元;方案二:全部增加长期借款:借款利率仍为12%,利息36万元;方案三:增发新股4万股,每股发行价47.5元;剩余部分用发行债券筹集,债券按10%溢价发行,票面利率为10%。要求:计算每股收益无差别点的息税前利润,并据此做出筹资方式的决策。正确答案: 方案一和方案二比较:(EBIT-24)×(1-T)/(10+6)=(EBIT-24-36)×(1-T)/10得:EBIT=120(万元)方案一和方案三比较:方案三的利息=(300-4×47.5)/(1+10%)×10%=10(万元)(EBIT-24)×(1-T)/(10+6)=(EBIT-24-10)×(1-T)/(10+4)得:EBIT=104(万元)方案二和方案三比较:(EBIT-24-36)×(1-T)/10=(EBIT-24-10)×(1-T)/(10+4)得:EBIT=125(万元)结论:当EBIT小于104万元时,应该采用方案一;当EBIT介于104~125万元之间时,应采用方案三;当EBIT大于125万元时,应采用方案二。解析: 根据每股收益无差别点做筹资方式决策时,决策的原则是选择每股收益高的方案,简单地说,当息税前利润小于每股收益无差别点的息税前利润时,选择利息少的方案。反之,当息税前利润大于每股收益无差别点的息税前利润时,选择利息多的方案。由此可知,方案一和方案三比较,息税前利润小于104万元时,选择方案一;息税前利润大于104万元时,选择方案三。方案二和方案三比较,息税前利润大于125万元时,选择方案二;息税前利润小于125万元时,选择方案三。方案一和方案二比较,息税前利润小于120万元时,选择方案一;息税前利润大于120万元时,选择方案二。综合以上分析可知,息税前利润小于104万元时,选择方案一;息税前利润介于104万元与125万元之间时,选择方案三;息税前利润大于125万元时,选择方案二。 -

第23题:

问答题某公司原有资本1000万元,其中债务资本400万元(每年负担利息30万元),普通股资本600万元(发行普通股12万股,每股面值50元),企业所得税税率为30%。由于扩大业务,需追加筹资300万元,其筹资方式有三个:一是全部发行普通股:增发6万股,每股面值50元;二是全部按面值发行债券:债券利率为10%;三是发行优先股300万元,股息率为12%。分别计算普通股筹资与债券筹资以及普通股筹资与优先股筹资每股利润无差别点的息税前利润;正确答案: 普通股筹资与债券筹资的每股收益无差别点:(EBIT-30)×(1-30%)/(12+6)=(EBIT-30-300×10%)×(1-30%)/12EBIT=120(万元)普通股筹资与优先股筹资的每股收益无差别点:

(EBIT-30)×(1-30%)/(12+6)=[(EBIT-30)×(1-30%)-300×12%]/12EBIT=184.29(万元)解析: 暂无解析