甲企业为增值税一般纳税人,适用的增值税税率为17%.(1)2000年11月1日,接受乙企业捐赠的需要安装的专用设备一台,但乙企业未提供该项专用设备的有关凭证,市场上该类专用设备的价格为100万元。甲企业收到该专用设备后立即投入安装。(2)在安装上述专用设备过程中,领用生产用库存原材料10万元,增值税进项税额为1.7万元;领用本企业生产的商品一批,成本为40万元,税务部门确定的计税价格为50万元;应付未付工程人员的工资为15万元,用银行存款支付其他费用为4.8万元。(3)2000年12月15日,该项工程完工

题目

甲企业为增值税一般纳税人,适用的增值税税率为17%.

(1)2000年11月1日,接受乙企业捐赠的需要安装的专用设备一台,但乙企业未提供该项专用设备的有关凭证,市场上该类专用设备的价格为100万元。甲企业收到该专用设备后立即投入安装。

(2)在安装上述专用设备过程中,领用生产用库存原材料10万元,增值税进项税额为1.7万元;领用本企业生产的商品一批,成本为40万元,税务部门确定的计税价格为50万元;应付未付工程人员的工资为15万元,用银行存款支付其他费用为4.8万元。

(3)2000年12月15日,该项工程完工并达到预定可使用状态,并投入第一基本生产车间使用。

(4)该专用设备估计使用年限为5年,预计净残值率为5%,采用年数总和法计提折旧。

(5)2003年12月25日,甲企业将该专用设备对外出售,获得价款90万元存入银行。

假定甲企业在接受捐赠以及出售该项专用设备时均不考虑所得税等相关税费。

要求:

(1)编制甲企业接受捐赠专用设备的会计分录。(属06年教材不要求内容)

(2)编制甲企业安装专用设备的会计分录。

(3)编制甲企业专用设备安装完工并投入使用的会计分录。

(4)计算甲企业的该项专用设备2001年和2002年应计提的折旧额。

(5)编制甲企业出售该项专用设备的会计分录。

(答案中的金额单位均用万元表示:“资本公积”科目要求写出二级明细科目,“应交税金”科目要求写出明细科目及专栏名称)

相似考题

更多“甲企业为增值税一般纳税人,适用的增值税税率为17%. (1)2000年11月1日,接受乙企业捐赠的 ”相关问题

-

第1题:

甲公司为增值税一般纳税人企业,其下属独立核算的乙公司为小规模纳税人企业。乙公司销售产品一批,开据普通发票中注明货款36888元,已知甲公司适用增值税率为17%,乙公司征收率为6%,则其应纳增值税为5359.79元。( )

正确答案:×

解析:应为36886/1.06×0.06=2088元。 -

第2题:

甲企业委托乙企业加工,收回后用于连续生产应税消费品。甲、乙两企业均为增值税一般纳税人,适用的增值税税率为17%,适用的消费税税率为5%。甲企业对材料采用计划成本法核算。有关资料如下:

(1)甲企业发出材料一批,计划成本为70000元,材料成本差异率为2%。

(2)按合同规定,甲企业用银行存款支付乙企业加工费用4600元(不含增值税),以及相应的增值税和消费税。

(3)甲企业用银行存款支付往返运杂费600元(不考虑增值税进项税额)。

(4)甲企业委托乙企业加工完成后的材料计划成本为80000元,该批材料已验收入库。

要求:

(1)计算甲企业应支付的增值税和消费税。

(2)编制甲企业委托加工材料发出、支付有关税费和入库有关的会计分录(对于“应交税费,,账户,须列出明细账户,涉及增值税的,还应列出专栏)。

正确答案:

(1)应支付的增值税税额=4 600?17%=782(元)应支付的消费税税额-(材料实际成本 加工费)?(1-消费税税率)?消费税税率=(70 000 70 000?2% 4 600)?(1-5%)?5%=4 000(元)(2)有关会计分录如下: 借:委托加工物资 70 000 贷:原材料 70 000借:委托加工物资 1 400 贷:材料成本差异 1 400借:委托加工物资 4 600 应交税费——应交增值税(进项税额) 782 应交税费——应交消费税 4 000 贷:银行存款 9 382借:委托加工物资 600 贷:银行存款 600借:原材料80 000 贷:委托加工物资(70 000 1 400 4 600 600) 76 600 材料成本差异 3 400 -

第3题:

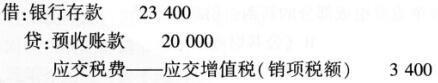

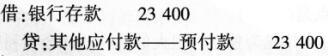

甲企业为增值税一般纳税人,适用增值税税率为13%。2019年5月收取乙企业的预付货款23400元,甲企业应做的正确账务处理为( )。A.

B.

C.

D. 答案:B解析:采取预收贷款销售货物,纳税义务发生时间为货物发出的当天,但生产销售生产工期超过12个月的大型机械设备、船舶、飞机等货物,为收到预收款或者书面合同约定的收款日期的当天。故只收取预付款项,不考虑增值税。

答案:B解析:采取预收贷款销售货物,纳税义务发生时间为货物发出的当天,但生产销售生产工期超过12个月的大型机械设备、船舶、飞机等货物,为收到预收款或者书面合同约定的收款日期的当天。故只收取预付款项,不考虑增值税。 -

第4题:

甲企业(一般纳税人)为乙企业小规模纳税人)从丙企业(一般纳税人)代购原材料一批,丙企业给甲企业开具的增值税专用发票上注明的价款为54800元,增值税为9316元;甲企业按原价开给乙企业普通发票,取得销售收入64116元,同时甲企业向乙企业收取手续费3510元。根据现行税收制度规定,甲企业应纳( )。(货物增值税税率为17%,服务业营业税税率为5%)

A.增值税9826元

B.营业税3381.3元

C.增值税510元

D.营业税175.5元

正确答案:C纳税人代购业务的确认和税务处理。纳税人代购货物,只有满足条件时,才能按代购业务处理,缴纳营业税,否则按销售货物处理,缴纳增值税。

计算过程:应纳增值税=(64116+3510)÷(1+17%)×17%-9316=510(元) -

第5题:

甲公司是一般纳税人企业,使用的增值税税率为17%,捐赠给乙公司10台自产的机器设备,单位成本为4万,当时的市场售价为5万,由于此次捐赠行为,企业计入营业外支出的金额为( )万元。

A.46.8

B.48.5

C.40

D.50

正确答案:B会计处理为:

借:营业外支出 48.5

贷:库存商品 40(成本)

应交税费--应交增值税(销项税额)8.5[50×17%(售价×税率)]

【该题针对“捐赠存货的计量”知识点进行考核】 -

第6题:

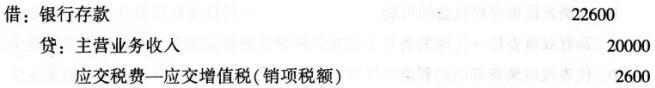

甲企业为增值税一般纳税人,适用增值税税率13%,2019年6月收取乙企业的预付货款22600元。本月甲企业应做的正确账务处理为( )。A.

B.

C.

D. 答案:B解析:本题考查一般销售方式的增值税检查。采用预收货款方式销售产品,发出商品的当天为增值税纳税义务发生时间。甲企业于6月收取预付货款,商品尚未发出,无需计提增值税销项税额。

答案:B解析:本题考查一般销售方式的增值税检查。采用预收货款方式销售产品,发出商品的当天为增值税纳税义务发生时间。甲企业于6月收取预付货款,商品尚未发出,无需计提增值税销项税额。