投资者可以按照1单位期权和Delta单位资产做反向头寸来规避资产组合中价格波动风险。( )

题目

相似考题

更多“投资者可以按照1单位期权和Delta单位资产做反向头寸来规避资产组合中价格波动风险。( )”相关问题

-

第1题:

当场内期权组台的Delta与场外期权台约的Delta出现过度偏离时,金融机构可以通过调整场内期权组合的头寸来应对。( )答案:对解析:随着建仓的完成,金融机构要定期监控其持仓。避免场内期权组含的Delta过度偏离于场外期权合约的Delta,并在出现过度偏离时调整场内期权组合的头寸。 -

第2题:

某投资者持有5个单位Delta=0.8的看涨期权和4个 单位Delta=-0.5的看跌期权,期权的标的相同。若预期标的资产价格 下跌,该投资者持有组合是否面临价格波动风险?该投资者如何对冲此 类风险?该组合的Delta的组合 ( )

A.2,方案1:再购入4个单位Delta=-0.5标的相同的看跌期权,

B .5方案1:再购入4个单位Delta=-0.5标的相同的看跌期权

C.3,方案1:再购入4个单位Delta=-0.5标的相同的看跌期权

D.6,方案2:卖空2个单位标的资产

答案:A解析:该组合的Delta =5x0. 8+4 x (-0.5) =2;因此,资产下跌将导 致组合价值下跌,其解决方案有多种,如方案1再购入4个单位Delta=-0. 5标的相同的看跌期权。方案2卖空2个单位标的资产。 -

第3题:

某投资者持有5个单位Delta=0.8的看涨期权和4个单位Delta=-0.5的看跌期权,期权的标的相同。为了使组合最终实现Delta中性。可以采取的方案有( )。?A.再购入4单位delta=-0.5标的相同的看跌期权

B.再购入4单位delta=0.8标的相同的看涨期权

C.卖空2个单位标的资产

D.买入2个单位标的资产变答案:A,C解析:不难看出,AC两种方案都能使组合最终实现Delta中性,即Delta=0,从而规避标的资产价格波动风险。选项AC符合题意。 -

第4题:

某投资者持有5个单位Delta=0.8的看涨期权和4个单位Delta=-0.5的看跌期权,期权的标的相同。

若预期标的资产价格下跌,则该投资者持有的组合价值将( )。A.面临下跌风险

B.没有下跌风险

C.会出现增值

D.保持不变答案:A解析:该组合Delta=5×0.8+4×(-0.5)=2,因此,资产下跌将导致组合价值下跌。

考点:期权的希腊字母 -

第5题:

下列关于Gamm的说法正确的是()

AGamma值衡量Delta值对标的资产的敏感度

BGamma值较小时,意味着Delta对资产价格变动不敏感,投资者不 必频繁调整头寸对冲资产价格变动风险

C仅有标的资产价格变动引起期权价格的变动

D标的资产价格变动是引起期权价格的变动之一

E用来度量期权价格对波动率的敏感性

答案:A,B,C解析:Gamma值衡量Delta值对标的资产的敏感度,Gamma值较小时,意味着Delta对资产价格变动不敏感,投资者不必频繁调整头寸对冲资产价格变动风险,仅有标的资产价格变动引起期权价格的变动 -

第6题:

下列关于Delta对冲策略的说法正确的有()。

- A、投资者往往按照1单位资产和Delta单位期权做反向头寸来规避资产组合中价格波动风险

- B、如果能完全规避组合的价格波动风险,则称该策略为Delta中性策略

- C、投资者不必依据市场变化调整对冲头寸

- D、当标的资产价格大幅度波动时,Delta值也随之变化

正确答案:A,B,D -

第7题:

下列关于Delta对冲策略的说法正确的有()。

- A、投资者往往按照l单位资产和Delta单位期权做反向头寸来规避资产组合中的价格波动风险

- B、如果能完全规避组合的价格波动风险,则称该策略为Delta中性策略

- C、投资者不必依据市场变化调整对冲头寸

- D、当标的资产价格大幅度波动时,Delta值也随之变化

正确答案:A,B,D -

第8题:

某投资者持有5个单位Delta=0.8的看涨期权和8个单位Deha=一0.5的看跌期权,期权的标的相同。若预期标的资产价格下跌,该投资者持有组合是否面临价格波动风险?()

- A、不面临

- B、面临

- C、可能面临也可能不面临

- D、以上全部都不对

正确答案:A -

第9题:

多选题下列关于Delta对冲策略的说法正确的有()。A投资者往往按照1单位资产和Delta单位期权做反向头寸来规避资产组合中价格波动风险

B如果能完全规避组合的价格波动风险,则称该策略为Delta中性策略

C投资者不必依据市场变化调整对冲头寸

D当标的资产价格大幅度波动时,Delta值也随之变化

正确答案: D,C解析: 投资者为规避资产组合的价格变动风险,经常采用期权Delta对冲策略,这是利用期权价格对标的资产价格变动的敏感度为Delta,投资者往往按照l单位资产和Delta单位期权做反向头寸来规避资产组合中价格波动风险。如果该策略能完全规避组合的价格波动风险,则该策略为Delta中性策略。当标的资产价格大幅度波动时,Delta值也随之变化,静态的Delta对冲并不能完全规避风险,需要投资者不断依据市场变化调整对冲头寸。 -

第10题:

多选题下列关于期权性头寸限额的表述中,正确的是()A期权性头寸限额属于交易限额的一种

BDelta衡量的是期权价值对基准资产价格的变动率

CGamma衡量的是Delta对基准资产价格的变动率

DVega衡量的是期权价值对市场预期的基准资产价格波动性的敏感度

ETheta衡量的是期权临近到期日时价值变化的情况

正确答案: A,E解析: 暂无解析 -

第11题:

单选题关于看涨期权的说法,正确的是( )。[2016年11月真题]A卖出看涨期权可用以规避将要卖出的标的资产价格波动风险

B买进看涨期权可用以规避将要卖出的标的资产价格波动风险

C卖出看涨期权可用以规避将要买进的标的资产价格波动风险

D买进看涨期权可用以规避将要买进的标的资产价格波动风险

正确答案: B解析: AC两项,买进期权可以对冲标的资产的价格风险;而卖出期权只能收取固定的费用,达不到对冲标的资产价格风险的目的。B项,要规避将要卖出的标的资产价格波动风险,即标的资产价格下降风险,应考虑买进看跌期权。 -

第12题:

多选题某投资者持有10个Delta=0.6的看涨期权和8个Delta=-0.5的看跌期权,若要实现Delta中性以规避价格变动风险,应进行的操作为()。A卖出4个Delta=-0.5的看跌期权

B买入4个Delta=-0.5的看跌期权

C卖空两份标的资产

D卖出4个Delta=0.5的看涨期权

正确答案: A,D解析: 题中,组合的Delta=10×0.6+8×(-0.5)=2,因此,资产下跌将导致组合价值下跌。要实现Delta中性,其解决方案包括:①再购入4个单位Delta=-0.5标的相同的看跌期权;②卖空2个单位标的资产;③卖出4单位Delta=0.5的看涨期权。 -

第13题:

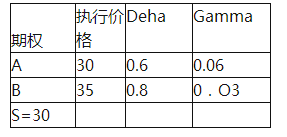

根据表2,若投资者已卖出10份看涨期权A,现担心价格变动风险,采用标的资产S和同样标的看涨期权B来对冲风险,使得组合Delta和Gamma均为中性,则相关操作为( )。 A: 买入10份看涨期权B,卖空21份标的资产

A: 买入10份看涨期权B,卖空21份标的资产

B: 买入10份看涨期权B,卖空10份标的资产

C: 买入20份看涨期权B,卖空21份标的资产

D: 买入20份看涨期权B,卖空10份标的资产答案:D解析:对于上述问题,一般采用两个步骤:①首先构建组合满足Gamma中性。由-10×0.06+20×0.03=0,可知,投资者需购买20个单位B。②对冲组合的Delta风险。组合Delta=-0.6×10+0.8×20=10,所以投资者只需卖空10个单位标的资产即可。 -

第14题:

下列关于Delta对冲策略的说法正确的有( )A、投资者往往按照1单位资产和Delta单位期权做反向头寸来规避组合中价格波动风险

B、如果能完全规避组合的价格波动风险,则称该策略为Delta中性策略

C、投资者不必依据市场变化调整对冲头寸

D、当标的资产价格大幅度波动时,Delta值也随之变化答案:A,B,D解析:投资者为规避资产组合的价格变动风险,经常采用期权Delta对中策略,这是利用期权价格对标的资产价格变动的敏感度为Delta,投资者往往按照1单位资产和Delta单位期权做反向头寸来规避资产组合中价格波动风险.如果该策略能完全规避组合的价格波动风险则该策略为Delta中性策咯.当标的资产价格大幅度波动时,Delta值也随之变化,静态的Delta对冲并不能完全规避风险。需要投资者不断依据市场变化调整对冲头寸。 -

第15题:

根据表2—2,若投资者已卖出10份看涨期权A,现担心价格变动风险,采用标的资产s和同样标的看涨期权B来对冲风险,使得组合Delta和Gamma均为中性,则相关操作为( )。

表2—2资产信息表 A.买入10份看涨期权B,卖空21份标的资产

A.买入10份看涨期权B,卖空21份标的资产

B.买入10份看涨期权B,卖空10份标的资产

C.买入20份看涨期权B,卖空21份标的资产

D.买入20份看涨期权B,卖空10份标的资产答案:D解析:对于上述问题,一般采用两个步骤①首先构建组合满足Gamma中性。由-10×0.06+20×0.03=0,可知,投资者需购买20个单位B。②对冲组合的Delta风险。组合Delta=-0.6×10+0.8×20=10,所以投资者只需卖空10个单位标的资产即可。 -

第16题:

下列关于Delta对冲策略的说法正确的有( )A. 投资者往往按照1单位资产和Delta单位期权做反向头寸来规避组合中价格波动风险

B. 如果能完全规避组合的价格波动风险,则称该策略为Delta中性策略

C. 投资者不必依据市场变化调整对冲头寸

D. 当标的资产价格大幅度波动时,Delta值也随之变化答案:A,B,D解析:投资者为规避资产组合的价格变动风险,经常采用期权Delta对中策略,这是利用期权价格对标的资产价格变动的敏感度为Delta,投资者往往按照1单位资产和Delta单位期权做反向头寸来规避资产组合中价格波动风险.如果该策略能完全规避组合的价格波动风险则该策略为Delta中性策咯.当标的资产价格大幅度波动时,Delta值也随之变化,静态的

Delta对冲并不能完全规避风险。需要投资者不断依据市场变化调整对冲头寸。 -

第17题:

下列关于Gamm的说法不正确的是()

AGamma值衡量Delta值对标的资产的敏感度

BGamma值较小时,意味着Delta对资产价格变动不敏感,投资者不 必频繁调整头寸对冲资产价格变动风险

C仅有标的资产价格变动引起期权价格的变动

D用来度量期权价格对波动率的敏感性

答案:D解析:Gamma值衡量Delta值对标的资产的敏感度,Gamma值较小时,意味着Delta对资产价格变动不敏感,投资者不必频繁调整头寸对冲资产价格变动风险,仅有标的资产价格变动引起期权价格的变动 -

第18题:

Delta是衡量()的变化引起期权价格变化的程度。

- A、标的资产价格

- B、波动率

- C、无风险利率

- D、到期时间

正确答案:A -

第19题:

某投资者持有10个Delta=0.6的看涨期权和8个Delta=-0.5的看跌期权,若要实现Delta中性以规避价格变动风险,应进行的操作为()。

- A、卖出4个Delta=-0.5的看跌期权

- B、买入4个Delta=-0.5的看跌期权

- C、卖空两份标的资产

- D、卖出4个Delta=0.5的看涨期权

正确答案:B,C,D -

第20题:

假设投资者持有高度分散化的投资组合,投资者可采用()方法来规避由于非预期的市场价格下降而发生损失的风险。

- A、利用股指期货调整整个资产组合的β系数

- B、利用看涨期权进行投资组合保险

- C、保护性看跌期权策略

- D、备兑看涨期权策略

正确答案:A,B,C -

第21题:

单选题某投资者持有5个单位Delta=0.8的看涨期权和8个单位Deha=一0.5的看跌期权,期权的标的相同。若预期标的资产价格下跌,该投资者持有组合是否面临价格波动风险?()A不面临

B面临

C可能面临也可能不面临

D以上全部都不对

正确答案: B解析: 暂无解析 -

第22题:

多选题下列关于Delta对冲策略的说法正确的有()。A投资者往往按照l单位资产和Delta单位期权做反向头寸来规避资产组合中的价格波动风险

B如果能完全规避组合的价格波动风险,则称该策略为Delta中性策略

C投资者不必依据市场变化调整对冲头寸

D当标的资产价格大幅度波动时,Delta值也随之变化

正确答案: A,B,D解析: 投资者为规避资产组合的价格变动风险,经常采用期权Delta对冲策略,这时利用期权价格对标的资产价格变动的敏感度是Delta,投资者往往按照l单位资产与Delta单位期权做反向头寸来规避资产组合中的价格波动风险。如果该策能完全规避组合的价格波动风险,我们称该策略是Delta中性策。当标的资产价格大幅度波动时,Delta值也随之变化,静态的Delta对冲并不能完全规避风险,需要投资者不断根据市场变化调整对冲头寸。 -

第23题:

多选题下列关于期权多头适用场景和目的的说法,正确的是( )。[2015年7月真题]A标的资产价格波动率正在扩大对期权多头不利

B为限制卖出标的资产风险,可考虑买进看涨期权

C如果希望追求比期货交易更高的杠杆效应,可考虑期权多头策略

D为规避所持标的资产多头头寸的价格风险,可考虑买进看跌期权

正确答案: B,A解析:

A项,在其他因素不变的条件下,标的资产价格波动率越高,标的资产价格上涨很高或下跌很深的机会就随之增加,买方获取较高收益的可能性也会增加,而损失却不会随之同等程度增加,所以对期权多头有利;B项,卖出标的资产的风险是标的资产价格下降,为限制卖出标的资产风险,可考虑买进看跌期权。