对于两种资产构成的投资组合,有关相关系数的论述,下列说法正确的有( )。A.相关系数为-1时投资组合能够抵消全部风险B.相关系数在O+1之间变动时,则相关程度越低分散风险的程度越大C.相关系数在O-1之间变动时,则相关程度越低分散风险的程度越小D.相关系数为O时,不能分散任何风险

题目

对于两种资产构成的投资组合,有关相关系数的论述,下列说法正确的有( )。

A.相关系数为-1时投资组合能够抵消全部风险

B.相关系数在O+1之间变动时,则相关程度越低分散风险的程度越大

C.相关系数在O-1之间变动时,则相关程度越低分散风险的程度越小

D.相关系数为O时,不能分散任何风险

相似考题

更多“对于两种资产构成的投资组合,有关相关系数的论述,下列说法正确的有( )。 A.相关系数 ”相关问题

-

第1题:

下列关于两种证券资产组合的说法中,不正确的有()。

A.当相关系数为-1时,投资组合预期收益率的标准差为0

B.当相关系数为0时,投资组合不能分散风险

C.当相关系数为+1时,投资组合不能降低任何风险

D.证券组合的标准差等于组合中各个证券标准差的加权平均数

正确答案:ABD

当相关系数为-1时,投资组合预期收益率的标准差最小,有可能为0,所以选项A的说法不正确。当相关系数为0时,有风险分散化效应,此时比正相关的风险分散化效应强,比负相关的风险分散化效应弱,所以选项B的说法不正确。当相关系数为+1时,投资组合不能降低任何风险,此时风险分散化效应最差,所以选项C的说法正确。组合中证券的相关系数都为1时,组合的标准差才等于组合中各个证券标准差的加权平均数;其他情况下,只要相关系数小于1,证券组合的标准差就小于组合中各个证券标准差的加权平均数,所以选项D的说法不正确。 -

第2题:

下列有关两项资产收益率之间相关系数的表述正确的有( )。

A.当相关系数为1时,投资两项资产的组合不能抵销任何投资风险

B.当相关系数为-1时,投资两项资产的组合风险抵销效果最好

C.当相关系数为0时,投资两项资产的组合不能分散风险

D.当相关系数为0时,投资两项资产的组合可以分散风险

正确答案:ABD

只要相关系数小于1,就能起到分散风险的效果,因此,选项c错误。 -

第3题:

下列有关两项资产收益率之间的相关系数说法中,正确的有( )。A、当相关系数为1时,投资两项资产不能抵消任何投资风险

B、当相关系数为-1时,投资两项资产可以最大程度地抵消风险

C、当相关系数为0时,投资两项资产的组合可以降低风险

D、两项资产之间的正相关程度越低,其投资组合可分散的投资风险的效果越小

E、当相关系数为1时,投资两项资产的组合可以降低风险答案:A,B,C解析:两项资产之间的正相关程度越低,其投资组合可分散的投资风险的效果越大,选项D错误;当相关系数为1时,投资两项资产不能抵消任何投资风险,选项E错误。 -

第4题:

构成投资组合的证券A和证券B,其标准差分别为12%和8%。在等比例投资的情况下,下列说法正确的有()。A.如果两种证券的相关系数为1,该组合的标准差为2%

B.如果两种证券的相关系数为1,该组合的标准差为10%

C.如果两种证券的相关系数为-1,则该组合的标准差为10%

D.如果两种证券的相关系数为-1,则该组合的标准差为2%答案:B,D解析:当相关系数为1时,组合标准差=(12%+8%)/2=10%;相关系数为-1时,组合标准差=(12%-8%)/2=2%。

-

第5题:

对于两项资产的投资组合,下列各项中会导致投资组合标准差小于各单项资产标准差的加权平均数的有( )。A.两项资产的相关系数等于1

B.两项资产的相关系数等于0

C.两项资产的相关系数等于-1

D.两项资产的相关系数等于0.8答案:B,C,D解析:相关系数等于1时,两项资产的投资组合的标准差等于各单项资产标准差的加权平均数,相关系数小于1时,两项资产的投资组合的标准差小于各单项资产标准差的加权平均数。 -

第6题:

两种资产i、j构成的资产组合中,资产组合的标准差可能降到最低的是A.相关系数=-1

B.相关系数=0

C.相关系数=0.3

D.相关系数=1答案:A解析:

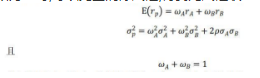

两种资产进行绘制风险收益图,可得到上图,相关系数为-1时,可以完全消除风险,得到无风险收益。 考察知识点为两种资产的风险收益与相关系数的关系,此题可数学证明,由于

带入消去所有ω即可,若相关系数为1成-1,则上式可湊为完全平方,得到线性表达式,可证相关系数为-1时,标准差可降至0。 -

第7题:

下列有关两项资产构成的投资组合的表述中,不正确的有( )。A.如果相关系数为+1,则投资组合的标准差等于两项资产标准差的算术平均数

B.如果相关系数为-1,则投资组合的标准差最小,甚至可能等于0

C.如果相关系数为0,则投资组合不能分散风险

D.只要相关系数小于1,则投资组合的标准差就一定小于单项资产标准差的加权平均数答案:A,C解析:根据两项资产构成的投资组合的标准差的公式可知,相关系数为+1,则投资组合的标准差等于两项资产标准差的加权平均数,只有在投资比例相等的情况下,投资组合的标准差才等于两项资产标准差的算术平均数,因此,选项A的说法不正确;根据两项资产构成的投资组合的标准差的公式可知,选项B和选项D的说法正确;只有在相关系数等于1的情况下,组合才不能分散风险,此时,组合的标准差=单项资产的标准差的加权平均数;只要相关系数小于1,组合就能分散风险,此时,组合的标准差<单项资产标准差的加权平均数,所以,C的说法不正确。 -

第8题:

下列有关两项资产构成的投资组合的表述中,不正确的是( )。A. 如果相关系数为+1,则投资组合的标准差等于两项资产标准差的算术平均数

B. 如果相关系数为-1,则投资组合的标准差最小,甚至可能等于0

C. 如果相关系数为0,投资组合也可以分散风险

D. 只要相关系数小于1,则投资组合的标准差就一定小于单项资产标准差的加权平均数答案:A解析:根据两项资产构成的投资组合的标准差的公式可知,相关系数为+1,则投资组合的标准差等于两项资产标准差的加权平均数,只有在投资比例相等的情况下,投资组合的标准差才等于两项资产标准差的算术平均数,因此,选项A的说法不正确;根据两项资产构成的投资组合的标准差的公式可知,选项B和选项D的说法正确;只有在相关系数等于1的情况下,组合才不能分散风险,此时,组合的标准差=单项资产的标准差的加权平均数;只要相关系数小于1,组合就能分散风险,此时,组合的标准差<单项资产标准差的加权平均数,所以,选项C的说法正确。 -

第9题:

下列关于两项风险性资产构成的投资组合中,正确的是()。

- A、如果两项资产的相关系数为0,此时有可能构成风险为零的投资组合

- B、如果两项资产的相关系数为1,有可能构成无风险投资组合

- C、如果两项资产完全负相关,有可能构成无风险资产组合

- D、无论它们的相关系数如何,都无法组成无风险组合

正确答案:C -

第10题:

下列关于两种资产构成的投资组合的说法中,错误的是()。

- A、当两种资产的收益相关系数为l时,投资组合的风险收益曲线与代表预期收益率的纵轴相交

- B、当两种资产的收益相关系数为从0.5变为-0.5时,投资组合的风险收益曲线弧度减少

- C、当两种资产的收益相关系数为-l时,投资组合的风险收益曲线与代表预期收益率的纵轴相交

- D、当两种资产的收益相关系数为l时,投资组合的风险收益曲线变为直线

正确答案:A -

第11题:

单选题下列有关两项资产构成的投资组合的表述中,正确的是()。A如果相关系数为+1,则投资组合的标准差等于两项资产标准差的算术平均数

B如果相关系数为-1,则投资组合的标准差最小,甚至可能等于0

C如果相关系数为0,则投资组合不能分散风险

D如果相关系数为-1,则投资组合不能分散风险

正确答案: D解析: 根据两项资产构成的投资组合的标准差的公式可知,相关系数为+1,则投资组合的标准差等于两项资产标准差的加权平均数,只有在投资比例相等的情况下,投资组合的标准差才等于两项资产标准差的算术平均数,因此,选项A的说法不正确;根据两项资产构成的投资组合的标准差的公式可知,选项B的说法正确。只要相关系数小于1就可以分散组合的风险,所以选项CD不正确。 -

第12题:

单选题下列关于两项风险性资产构成的投资组合中,正确的是()。A如果两项资产的相关系数为0,此时有可能构成风险为零的投资组合

B如果两项资产的相关系数为1,有可能构成无风险投资组合

C如果两项资产完全负相关,有可能构成无风险资产组合

D无论它们的相关系数如何,都无法组成无风险组合

正确答案: B解析: 暂无解析 -

第13题:

下列关于证券组合的说法中,不正确的是( )。 A.对于两种证券构成的组合而言,相关系数为0.2时的机会集曲线比相关系数为0.5时的机会集曲线弯曲,分散化效应也比相关系数为0.5时强 B.多种证券组合的机会集和有效集均是-个平面 C.相关系数等于1时,两种证券组合的机会集是-条直线,此时不具有风险分散化效应 D.不论是对于两种证券构成的组合而言,还是对于多种证券构成的组合而言,有效集均是指从最小方差组合点到最高预期报酬率组合点的那段曲线

正确答案:B

多种证券组合的有效集是-条曲线,是从最小方差组合点到最高预期报酬率组合点的那段曲线。

-

第14题:

下列有关两项资产收益率之间的相关系数说法中,正确的有( )。

A.当相关系数为1时,投资两项资产不能抵消任何投资风险

B.当相关系数为-1时,投资两项资产可以最大程度地抵消风险

C.当相关系数为0时,投资两项资产的组合可以降低风险

D.两项资产之间的正相关程度越低,其投资组合可分散的投资风险的效果越小

E.当相关系数为1时,投资两项资产的组合可以降低风险答案:A,B,C解析:考察货币时间价值

两项资产之间的正相关程度越低,其投资组合可分散的投资风险的效果越大,选项D错误;

当相关系数为1时,投资两项资产不能抵消任何投资风险,选项E错误。 -

第15题:

对于两种资产的投资组合,下列关于相关系数的表述中,错误的有( )。A.相关系数等于0时,不能分散任何风险

B.相关系数等于1时,不能分散任何风险

C.相关程度越小,分散风险的程度越小

D.相关系数越大,分散风险的程度越小答案:A,C解析:相关系数为0时,可以分散部分非系统风险。所以选项A错误;相关系数为0~1之间,随着正相关程度的提高,分散风险的程度逐渐减少。相关系数为-1~0之间,随着负相关程度的提高,分散风险的程度逐渐增大。所以选项C错误。 -

第16题:

下列投资组合中,具有风险分散化效应的有( )。A.相关系数为0的A、B两种证券组合

B.相关系数为-1的A、C两种证券组合

C.相关系数为1的A、D两种证券组合

D.相关系数为0.5的B、C两种证券组合答案:A,B,D解析:完全正相关,即相关系数等于1的投资组合,不具有风险分散化效应。 -

第17题:

对于两种资产组成的投资组合,有关相关系数的叙述正确的有( )。A.相关系数为+1时,不能抵消任何风险

B.相关系数在0~-1之间变动时,相关程度越低,分散风险的程度越小

C.相关系数在0~+1之间变动时,相关程度越低,分散风险的程度越小

D.相关系数为0时,可以分散部分系统风险答案:A,B解析:相关系数为+1时,不能分散任何风险;相关系数为0时,可以分散部分非系统风险;相关系数为-1时,能够抵消全部非系统风险;相关系数为0~1之间,随着正相关程度的提高,分散风险的程度逐渐减少;相关系数为0~-1之间,随着负相关程度的提高,分散风险的程度逐渐增大。 -

第18题:

关于两种资产构成的投资组合,以下表述错误的是( )A.当两种资产的收益相关系数为1时,投资组合的风险收益曲线与代表预期收益率的纵轴相交

B.当两种资产的收益相关系数为1时,投资组合的风险收益曲线变为直线

C.当两种资产的收益相关系数为-0.5变为0.5时,投资组合的风险收益曲线弧度减少

D.当两种资产的收益相关系数为-1时,投资组合的风险收益曲线与代表预期收益率的纵轴相交答案:A解析:当两种资产的收益相关系数为1时,投资组合的风险收益曲线与代表预期收益率的纵轴不相交 -

第19题:

下列有关两项资产构成的投资组合的表述中,正确的有( )。A.如果相关系数为+1,则投资组合的标准差等于两项资产标准差的加权平均数

B.如果相关系数为-1,则投资组合的标准差最小,甚至可能等于0

C.如果相关系数为0,则表示不相关,但可以降低风险

D.只要相关系数小于1,则投资组合的标准差就一定小于单项资产标准差的加权平均数答案:A,B,C,D解析:在相关系数等于1的情况下,组合不能分散风险,此时,组合的标准差=单项资产的标准差的加权平均数;只要相关系数小于1,组合就能分散风险,此时,组合的标准差<单项资产标准差的加权平均数,所以,选项ACD的表述正确。当相关系数为-1时,两项资产的风险可以充分的相互抵消,甚至完全消除,这样的组合能够最大程度的降低风险,所以选项B的表述正确。 -

第20题:

下列关于两种证券资产组合的说法中,不正确的是( )。A.当相关系数为-1时,风险可以充分地相互抵消

B.当相关系数为0时,投资组合能分散风险

C.当相关系数为+1时,投资组合不能降低任何风险

D.证券组合的标准差等于组合中各个证券标准差的加权平均数答案:D解析:当相关系数为-1时,风险可以充分地相互抵消,选项A的说法正确。当相关系数为0时,有风险分散化效应,此时比正相关的风险分散化效应强,比负相关的风险分散化效应弱,所以选项B的说法正确。当相关系数为+1时,投资组合不能降低任何风险,此时风险分散化效应最差,所以选项C的说法正确。组合中证券的相关系数为1时,组合的标准差才等于组合中各个证券标准差的加权平均数;其他情况下,只要相关系数小于1,证券组合的标准差就小于组合中各个证券标准差的加权平均数,所以选项D的说法不正确。 -

第21题:

下列有关两项资产构成的投资组合的表述中,正确的是()。

- A、如果相关系数为+1,则投资组合的标准差等于两项资产标准差的算术平均数

- B、如果相关系数为-1,则投资组合的标准差最小,甚至可能等于0

- C、如果相关系数为0,则投资组合不能分散风险

- D、如果相关系数为-1,则投资组合不能分散风险

正确答案:B -

第22题:

多选题下列有关两项资产收益率之间的相关系数表述正确的有( )。A当相关系数为1时,投资两项资产不能抵消任何投资风险

B当相关系数为-1时,投资两项资产的风险可以充分抵消

C当相关系数为0时,投资两项资产的组合可以抵消风险

D两项资产之间的相关性越大,其投资组合分散投资风险的效果越大

正确答案: B,D解析:

如果两项资产之间是正相关,那么两项资产之间的相关性越大,其投资组合分散投资风险的效果越小;如果两项资产之间是负相关,那么两项资产之间的相关性越大,其投资组合分散投资风险的效果越大。 -

第23题:

单选题下列关于两种资产构成的投资组合的说法中,错误的是()。A当两种资产的收益相关系数为l时,投资组合的风险收益曲线与代表预期收益率的纵轴相交

B当两种资产的收益相关系数为从0.5变为-0.5时,投资组合的风险收益曲线弧度减少

C当两种资产的收益相关系数为-l时,投资组合的风险收益曲线与代表预期收益率的纵轴相交

D当两种资产的收益相关系数为l时,投资组合的风险收益曲线变为直线

正确答案: D解析: 暂无解析